建宁博客

地产、投资、生活、学习笔记及总结

博文

(2023-05-19 10:53:05)

地产大亨SamZell第一大桶金的故事,我曾经在以前写过的一篇文章里提到过:

空手能不能套只兔子

现在特地再摘出来,是因为SamZell赚第一桶金的时机,跟现在有些相似。

美国商业地产,主要是办公大楼,正面临崩盘,现在才刚刚开始。不少专家预测,一年以后,也就是从现在开始后的12~24个月,可能会更惨烈。

而SamZell,就是在上世纪七十年代一次惨烈的商业地产崩[阅读全文]

(2023-05-17 10:14:46)

这两天刚读了一本书,LewisSchiff所著的BusinessBrilliant。从题目可以看出,这是本忽悠的书,这本书主要是通过调查数据,比较一般中产和白手起家的富人这两个群体之间不同的思维方式和心理特质,书中列举了共七条。当然富人的心里特质就是书中所说的BusinessBrilliant,而大多中产缺乏这些特质。

其中的第六条(书中的第七章)“SpreadtheWork,SpreadtheWealth”,是讲要善于指派[阅读全文]

(2023-05-08 11:02:16)

FreddieMac最新发布的美国各都市区房价指数(最新数据到2023年3月份)显示:美国房价已连续三个月回升,最低点是2022年12月。这是FreddieMac房价指数所涵盖的所有382个都市区的房价涨幅百分比:

Rank

Metro

2022M5~2022M12

2022M3~2023M3

2022M12~2023M3

2023M1~2023M3

2023M2~2023M3

1

BoiseCityID

-13.0

-11.8

-1.0

-0.1

...[阅读全文]

(2023-05-05 08:03:10)

---税收---

TomWheelwright所著的Tax-FreeWealth,是一本非常好的书,建议没读过的同学一定要读一读。咱们投坛的同学跟别的坛子的人不一样,人家在意穿得漂不漂亮、孩子爬藤爬得好不好,人家根本不在意钱,咱们是在意钱的,所以这本书必须要读一读,因为它就是讲钱的,并且讲得很透彻!

尽管TomWheelwright主要是服务于拥有房产的富有群体,他的这本书也有不少地方提到房产[阅读全文]

(2023-05-03 14:43:25)

贷款的债权人(lender)主要有以下几种风险:

信用风险(creditrisk)

利率风险(interestraterisk)

借贷人(borrower)提前还贷风险(Prepaymentrisk)

对债权人来说,信用风险是指借贷人违约而停止还贷。信用风险可以在一定程度上自己掌控,比如可以只借给信用好的人。

借贷人不存在着债权人所面对的信用风险。如果说借贷人也有信用风险的话,那也只体现在利率和贷款费用上。

[阅读全文]

(2023-04-30 11:00:18)

对于FHFA的这次贷款费用调整,我在1月底FHFA刚发布消息不久,曾写过一篇简单的说明文章,感兴趣的朋友可以去读一读:

常规贷款新的费用调整

现在,有很多文章在断章取义地解读此次费用调整,甚至有些还造谣说信用分数越高费用越高等,简直是一派胡言。

这里想说的是,没必要对FHFA的费用调整做过分解读。其实常规贷款的费用总是处在一个动态变化之中,FHFA会根[阅读全文]

(2023-04-22 09:12:32)

前些日子,华尔街日报先后有两篇文章。最新一篇文章上说,民调显示,多数美国民众认为上大学得不偿失,原因主要有两条:学费过于昂贵,以及学到的东西与现实脱节:

AMajorityofAmericansThinkCollegeIsn'tWorthIt

稍早以前的另一篇文章也说,美国有越来越多的高中生选择当学徒工,而不是选择上大学,并且有很多白领学徒工入选竞争的激烈程度甚至高于上藤校。以前的学徒[阅读全文]

(2023-04-21 10:47:28)

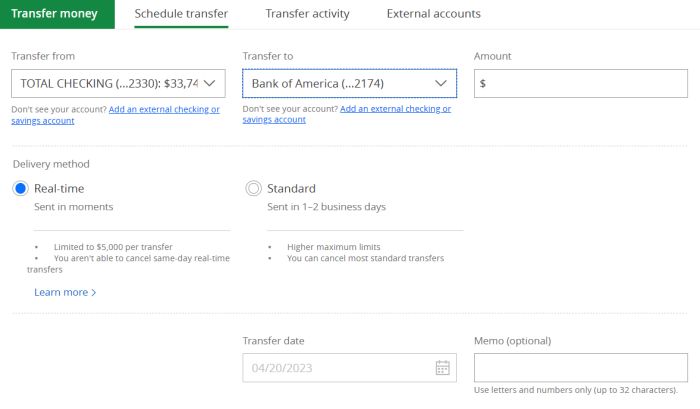

在电子支付出现之前的中国,邮局汇款基本上是唯一的汇款方式。而现在,电子支付在中国已经非常普遍,不用说小商小贩可以扫码收款,听说就连要饭的都要你扫码,否则都不屌你。电子支付的优点是便捷:速度快(即时),收费又不高,一般5000元以下免费,大额汇款也就二三十元的封顶费用。可以说在电子支付方面,中国已走在了美国的前面。出现这种状况的主要原因是[阅读全文]

(2023-04-12 09:43:19)

在美国,BusinessPersonalProperty地方税是非常普遍的,大部分是在县一级,少数是在州一级,少数州没有PersonalProperty地方税。

顾名思义,BusinessPersonalProperty税主要是针对公司企业的,小地主尽管也算是业主,但不是PersonalProperty税针对的主要对象。PersonalProperty税主要是针对企业经营的生产设备等。比如一个生产工厂,厂房是地主的,地产税大多由地主来交(除非NNNLease有明确规[阅读全文]

(2023-04-07 09:52:28)

熟悉我投资手法的朋友可能知道,我是个甩手地主,采取的基本上是被动投资策略。当了十多年地主,房子大多都没见过,包括已经卖掉的。就连我们本地唯一的一个出租房,自建成后也已经有三年多我没去看了。年底的时候由于不好出租,其中一个单元空了好长时间,我跟太太说,要不哪天我们去看看房子,太太说好。结果好长时间过去了,太太不见有动静,就问我还去不[阅读全文]