建宁博客

地产、投资、生活、学习笔记及总结理财型保险这玩意儿属于过街老鼠,无论在哪里只要一提起来肯定是人人喊打。我经常到地产社交网站BiggerPockets,这个网站尽管主要是讨论地产投资的,但理财型保险这个话题总也不时地被提起。基本套路是,有网友提问大家对理财型保险的意见,就会有两三个推销保险的出来说它的好处,马上其他人就群起而攻之,说理财型保险都是骗局,两边就会越争越热闹。咱在旁边看热闹看久了,有时也忍不住就加入争战,当然咱不能当过街老鼠,这点觉悟咱还是有的。结果越争越觉得不对劲,主要的是对这个话题咱是外行啥也不懂,人家是专家,这就注定了在争论中咱占不到半点便宜。中间也会有不是推销保险但买过这类保险的人出来以身说法,鼓吹这类保险的好处。再后来看了一些书,读了一些网上的资料,也渐渐有了一些新的认识。

定期寿险(term life insurance)大家都清楚,如果一个人是家里的主要收入者,而如果没有这个主要收入者后整个家庭会失去经济保障,买个定期寿险可以确保主要收入者发生意外时,其他家人的基本生活仍然会有保障。这个一般当受赡养人有自理能力,比如孩子长大成人后,就不必要再继续买了。

理财型保险除了有定期寿险的作用外,又增加了储蓄或者说理财的功能, 你可以把它理解为包括一个寿险加一个共同基金。本来一个定期寿险每年只需要交1千,你现在每年交1万,其中的1千用于寿险,剩下的9千存起来每年会有一定的投资回报。具体的理财型保险包括Whole life, Universal life 等,这些我不是专家,再说我要探讨的问题与具体类型关系不大,所以对具体类型我这里不再赘述。

这里主要想探讨几个问题,并且我主要是从投资回报方面考量的。理财型保险也有保险的功能, 并且有些人也有这方面的需求, 但这部分不是本文探讨的重点。

一. 税收上的优惠

任何推销理财型保险的都会不厌其烦一遍又一遍地重复着这种保险在税收上的好处,比如,继承人免税,或者拿出钱不需交税等或真或假的信息。咱就来看看税收方面它是否真像他们说得那么神乎,或者说它是否比其他投资产品真的更具优势。

在分析之前,先要明确买这个保险的主要目的是什么,最终会完全取出来自己花呢,还是想作为遗产留给继承人?

如果你是想最终都取出来自己花,那这个税收上的优惠就消失大半了,基本上就成了个传统IRA,只不过是用税后的钱买的,该怎么交税还怎么交税。当然它跟IRA退休金等不一样是,先取出来的 premium那部分不需要交税,比如你自己总共交了10万,现在保险的现金值已经增长到1米,那最先拿出来的这10万不需要缴税,只有后面的90万需要交税,这样也是符合情理的,因为前10万原本就是你税后自己的钱,不是盈利,当然不需要交税,就像你投资股票,只有利润部分才需要交税,没有说你自己投进去的钱还需要再交一遍税。

如果是想作为遗产留给继承人,这个继承人的确可以免税。但是别的投资工具,比如说房产,作为遗产的话,由于可以有stepped-up basis,留给继承人的话可以达到同样的目的。一般的股票账户也一样,如果作为遗产的话同样会有stepped-up basis,只要你不卖的话,也同样不需要缴税。不过房产和股票在持有期间每年需要交税,比如房产的租金利润和股票的分红等,但这两种利润都不应该太高,交不了多少税,房产由于有折旧说不定还会拿回点钱来。跟租金利润和股票分红在税收上比较,理财型保险会稍微有些优势。

当然IRA作为遗产在税收上对继承人来说是大大的不利。

总起来说,理财型保险的税收优势有些言过其实,因为其它的途径也基本可以达到同样的目的。再说就是跟一般的需要交税的普通账户相比,由于理财型保险的回报一般比较低,好的也不过6~7%,即便它有税收优势,也比不过一个回报是10%的普通账户,尤其long term capital gain 最高税率也不过23.8%。

所以,单从投资回报上来说,理财型保险税收上的优势并不能让人信服它比其它理财产品好。

二. 很容易借出钱来

这也是我认为理财型保险的最大亮点,也是此文要讲的重点。

前面讲过,理财型保险的现金值可以不断增值,这种保险也很容易借出钱来。这里必须要说明的一点是,借出来的钱并不是你自己保险里的现金值,而是以你现金值为抵押,从别处借出来的钱。就如同你从房子里套现重贷,房子只是抵押品,它的功能不受任何影响,该自住还自主,该出租仍出租,没人说必须要拿走你房子里的部分东西,或者是卖掉或占有你部分房子才可以贷款。理财型保险里的现金值也是如此,它只是抵押品,意味着即便你借出钱来,保险里的现金值仍然会按原来的速度增值,无论原来是固定利率的也好,按指数回报的也好,一切仍然照旧,你只是需要另外付你借出来的钱的利息,这跟房贷一模一样,理解这一点非常关键。

接下来我们来看一下别人是如果巧妙地利用可以轻易借出钱这一亮点的来达到自己目的的。

1. 保证基本回报率

BiggerPockets里有一从事地产超过40多年的大佬,他说他的一个朋友在赚了大约20米后,不想再直接买房产了,就把这20米放在理财型保险里放贷,也就是做hard money lender, 主要贷给小建商和翻修倒卖房子者,他放贷有两个标准,首先是只贷给小公司不贷给个人,二是每笔贷款额在1~3米之间,估计一次数额太少了太折腾,数额太大了风险又太大。由于这一类贷款大多是短期贷款,一般每笔大约一年左右,这就意味着他的账户里经常会有钱进进出出,也意味着他的账户里应该经常会有闲置资金,比如别人刚还回2米贷款,他不可能马上就把它再借出去,因为投资需要机会。

如果他把钱放在银行的checking account里面,那他的资金在闲置期间基本没什么回报。

而如果他把这20米放在理财型保险里,那么这20米现金值就应该一直有回报。假定他的回报是固定利率的4%,再假定他从保险公司借钱的利率也是4%,再再假定他放贷能得到10%的回报。这就意味着,他的20米的回报率一直是4%,他放出贷的钱回报率是6%(10%的放贷利润,减去4%的借贷成本);或者换个角度来看,他放贷的钱总回报率是10%,闲置资金的回报率是4%。如果他的闲置资金的平均数额是2米,这就意味着放在理财型保险里比放在checking account每年会多出8万的收益。

当然20米放在理财型保险里有保险费用,真正可用的资金会少于20米。

BiggerPockets里还有一个姓Bai的亚裔,他也以同种方式操作,只是他没提资金的数额,估计以这种方式放贷的lender不少。

当然也没说你必须要有20米才可以这样做,几十万甚至更少也不是不可以这样操作。

2. 利息套利

保险里的现金值有回报率,从保险公司借出来的钱需要付利率,这两个利率之间是否存在套利的机会。比如说如果现金值的回报率是6%,而如果从保险公司借钱的利率是4%,那就存在着2%的套利空间。

前面提到,从保险里借钱实际上是以保险里的现金值为抵押,而是从别处借来的,这别处到底是哪里呢? 主要有两种途径:

1)保险公司自己的资金。从保险公司直接借出的一般来说利率较高,套利的空间不大。

2)专门的第三方贷款公司。就像有很多专门做房产贷款的公司一样,也有很多以保险里的现金值为抵押专门做这一类贷款的,这一类的贷款利率一般比保险公司自己提供的利率要低得多,存在着套利空间,当然贷款利率的高低也与保险公司的声誉等有关。

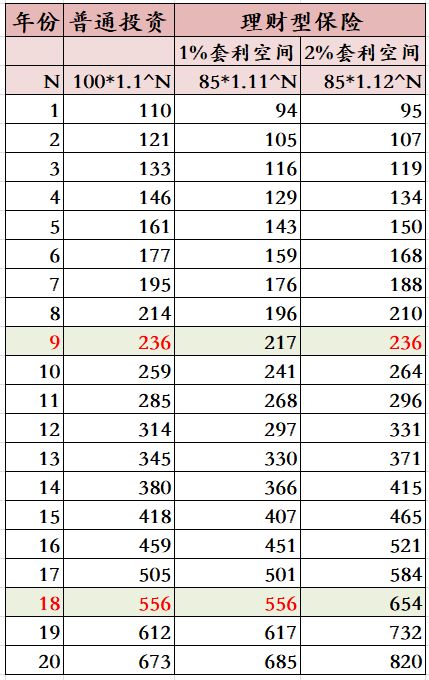

我们来比较三种情况下利滚利的长期受益,假定每种情况投入100美元:

1)把这100元放到普通投资账号里,比如SP500,假定每年回报率是10%。

2)把这100元买入理财型保险,由于理财型保险有保险费用,据保险行业的人讲刚开始保险费用约有15%,意味着只剩下85美元可以借出投资。我们再假定存在着1%的套利空间,比如现金值的回报率是6%,而从保险公司借钱的利率是5%。把借出的85元投入跟1)一样的项目,回报也是10%。这意味着加上套利的1%,每年总收益是11%。

3)跟 2)一样,只是套利空间增加到2%,意味着85元,每年总收益是12%。

我们来比较一下 2)和3)多长时间才能赶得上和超过 1):

可见如果存在1%的套利空间的话,18年才能赶得上普通投资;而如果存在2%的套利空间的话,9年就能赶得上普通投资,并且这里还没有考虑理财型保险税务上的优势,因为理财型保险税务上的优势也是确确实实存在的。还真是有不少人买理财型保险主要是为了套利的,当然这需要耐心和做长期投资的准备。

需要说明一点的是,一般情况下,保险里现金值的回报率,以及从保险公司借钱的利率,不少是浮动的,也就是说这个套利空间不可能是固定的,甚至在有些时间段这种套利空间会消失。

三. 猫腻

保险,尤其是理财型保险,规则太多,尤其是还有很多猫腻的附加条款(rider),不只是普通人不可能短时间里搞懂,就是很多推销这种理财型保险的经纪,很多人也根本没有能力能为你制定出一份符合你切身利益的保单,尤其是加上理财功能的保单。

另一个问题就是经纪人的利益冲突问题。如果你买保险的主要目的是为了投资,那么理论上讲你应该尽可能的少买寿险部分,而把尽可能多的资金放到现金值里(当然这方面法律也有对寿险最低额的限制,比如如果你想买10万的理财型保险,而你只想把10元用于寿险部分,其它用于投资,那法律是不允许的,这就不是保险了,这不成了有税收优惠的共同基金了吗?国会那帮蠢人在这点上倒也不糊涂)。由于保险经纪的佣金部分主要是寿险部分决定的,你少买寿险,符合你的利益,但不符合保险经纪的利益,他们希望你买的寿险部分越多越好,因为这样他们可以拿到更多的佣金。得,这就有利益冲突了,如果我们自己啥都不懂,而只靠保险经纪的良心,这就有麻烦了,因为我们不知道他们的良心到底值几个钱。

所以如果你真想买理财型保险的话,你不应该直接找保险经纪,而应该找精通理财型保险,只收固定费用(fee-only)的理财顾问,他们只按时间收费, 你买哪一个保险他们都拿不到佣金。

如此看来,保险行业这浑水还真是很深!

四. 结语

理财型保险,尤其初期的时候,需要持续不间断地投入,当然后期如果现金值的回报有足够多的时候,保险就能自己养自己了。这需要足够的财力,而如果你在保险无法自养之前就停止投入,或者你想提前退出,其惩罚都是很厉害的。现实中还真是有很多比例的人中途退出,这也说明,理财型保险不适合绝大多数人。

我个人感觉,如果年轻,经济实力雄厚,其他的投资比如股票,房产等也都投入不少了,买一个理财型保险也不错。尽管回报低,但相对稳定,对财产保护也有好处,也可以分散一下风险,税收和继承上也的确有好处。

对我自己来说,通过对这方面知识的学习,尽管我觉得这种保险并不适合于我自己,但我已经不像初始啥都不懂的时候那样对它全方位的排斥了,至少我知道,对有些人来说,它还是一种不错的工具,就算它并不适合于我。

【作者小注:对于理财型保险,我自己没有亲身体验过,我不仅没吃过猪肉,连猪跑都没亲自见过。所以,请注意此文出自一个外行人之手,只能算是我自己学习的笔记和体会,观点不要太当真。】

建宁 2021/9/9

合理的策略是刚成家趁年轻买一百万的 term life insurance。一年也就几百刀。多余的钱去投资。投资总额超过两百万就不必再付人寿保险费。