建宁博客

地产、投资、生活、学习笔记及总结在美国从事地产投资的朋友,大多都知道1031 Exchange,这是一种延税的投资策略。

通常1031 Exchange有两种形式:

1)第一种就是大家常用的以房换房,卖掉一个或多个房子,用以置换一个或多个房子。其中的关键是,置换前后物业必须要在同一个业主(个人或实体)名下,业主对物业拥有绝对的控制权,当然这种控制权也意味着经营和管理上的麻烦。

2)第二种就是DST Exchange,是用卖掉房子的钱,投资一种特殊的私募众筹 - DST。关于DST,前几天我刚写过一篇介绍文章:说说 DST 1031 Exchange 。

地产投资中还有一种延税策略是UPREIT(Umbrella Partnership Real Estate Investment Trust),它是一种特殊形式的REIT,因为其符合税法Section 721 中的规定,所以也被称为Section 721 Exchange。

先简单说一下REIT(Real Estate Investment Trust)。REIT是一种特殊形式的地产基金,它是一种pass-through entity,基金自身不需要交税,而是pass-through给投资者,由投资者直接交税。为符合pass-through的要求,REIT中每年的利润,至少有90%的要作为分红发给投资者。

尽管美国在上世纪六十年代就立法允许成立REIT,但在九十年代之前,REIT的发展一直非常缓慢。直到九十年代现代REIT的出现,REIT行业才得到迅猛发展。这种现代的REIT,就是UPREIT。

我们来比较一下一般的REIT和UPREIT的区别。

一般的REIT,REIT公司直接拥有物业,投资者拥有公司的股份:

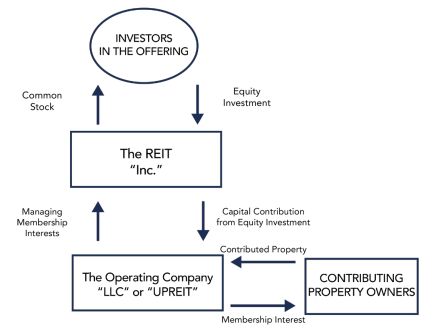

而UPREIT则多了一层operating partnership(OP),REIT自身只是个holding company,它拥有和管理OP,而物业由OP直接拥有。公司有两层结构:REIT(整个公司)和旗下的OP:

相对应的有两层股权:REIT的普通股(可以对外发行和买卖的)和OP自己拥有的股权OP Unit (无法对外买卖)。其中每一股的普通股和OP Unit是等值的(但它们利润的税务后果是不同的,一般一个是1099,一个是k-1),并且OP Unit可以随时换成REIT的普通股,而反过来则不可以换。

接下来就比较有趣了,因为税法Section 721 规定,如果物业业主把自己不想继续拥有的物业,捐(卖)给OP,用来换取等值的OP Unit,就不是个税务事件,也就是说不需要交税,可以延税。

而一旦投资者把OP Unit换成普通股,就需要交税了,延税也就到此结束。

所以,这个OP Unit基本上就是一个Put Option。

那么,投资者在什么情况下,需要把OP Unit换成普通股呢?除非REIT想关门或者卖掉大量物业,在这之前,投资者可以在任何时候转换。

如果投资者有意愿的话,利用1031 Exchange,可以无限地延税下去。而UPREIT只是一锤子买卖,是延税的终止点,除非把OP Unit做为遗产传给继承人。

UPREIT Exchange,一般只应用于大型商业地产,包括大型公寓楼。

最近几年,有家公司Flock Homes,也在做独居房的UPREIT,目前他们在美国持有500多个房子:

关于UPREIT,有一篇很好的介绍文章:

简单总结一下就是:

1)一般的1031 Exchange是以房换房

2)DST是把卖房的钱,投资特殊的私募众筹

3)UPREIT是把卖房的钱,换成REIT股份

建宁 2024/2/4