建宁博客

地产、投资、生活、学习笔记及总结当前,美国地产市场仍然火热,但已经有冷却的迹象,美联储为压制高启的通胀,正在连出重手,估计到明年底,美国的地产市场就该歇菜了。

一般来说,单纯的高利率,不见得会打垮地产市场,且不说大多人已经锁住了固定的低利率,就是浮动利率的,如果有工作的话,勒紧裤腰带,也是可以渡过难关的。而经济也是很重要的一个因素,尽管美联储的重手不见得100%能带来经济衰退,但衰退的风险是非常大的。

下面根据历史房价数据瞎扯一下我关注的几个美国房产市场。

风水轮流转

美国独居屋市场在五十年代和六十年代这二十年里,各地区的房价波动趋势基本一致,名义(不计通胀,下同)房价的增长速度平均每年约2.5%,与通货膨胀率差不多,甚至还比通货膨胀率稍低一些,地区差异相对较小。也就是说在这二十年里,实际(计入通胀,下同)房价基本没有增长。但同时,美国家庭实际收入却以每年约2~3%的速度增长,家庭购房能力(affordability)明显好转【1】。

但到了七十年代,全国房价的增长速度远远快于家庭收入和通货膨胀率,拥有房产的人成为赢家,而无房的家庭购房能力变差。即便如此,整个七十年代,除了以加州和西雅图等为主的西海岸地区从1976年至 1980 年地产市场比较繁荣外,其它地区之间的差异仍然很小【1】。这是 1975~1980房价增幅的前三十(增幅百分比,下同):

相比之下,八十年代和九十年代房屋的价格波动开始加剧,不同地区的价格开始出现较大差异。八十年代开始,尽管西海岸房价涨势依然凌厉,但纽约和波士顿等东北部地区逐渐成为领头羊。这是1980~1990房价增幅的前三十:

总起来说,从1975~1990这十五年间,美国房价增长最快的地区基本被加州、西雅图、波士顿、纽约等传统豪门所占据。这是1975~1990房价增幅的前三十:

正可谓三十年河东,三十年河西。从九十年代开始,曾经的丑小鸭科罗拉多、犹他、蒙塔纳等山地诸州,以及华盛顿州的一些地区,和德州的奥斯丁等地区开始缓慢发力:

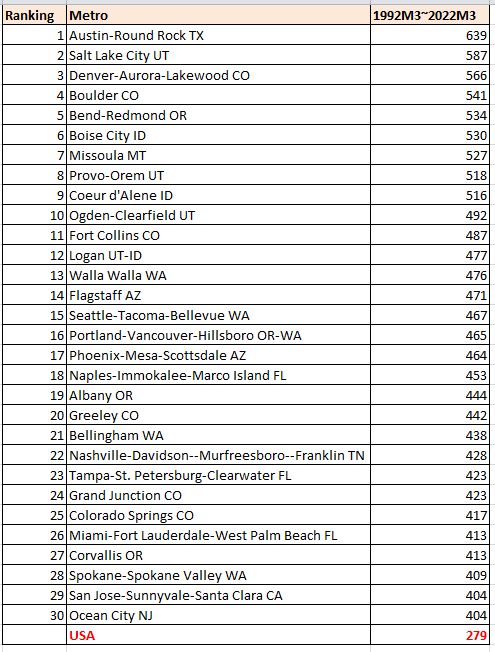

这个大趋势在过去三十年基本没有改变,尽管后来佛州的一些热门地区,新贵田纳西州的Nashville,以及起伏较大的凤凰城也加入了领先的行列,这是过去三十年美国房价增值最快的前三十:

看看以前的历史数据,得到几项比较有趣的观察:

- 加州(包括湾区)过去三十年房价的涨幅并不想我们想象的那么高,可能会出乎不少人的意外,尽管仍然高于全国平均。单从经济上讲,过去三十年,美国没有那个州的经济可以跟加州相提并论,加州是互联网革命的发源地和所谓的宇宙中心,人均收入增长率也不低。有些人可能会说加州的人口增长率并不在全国名列前茅,但加州由于政策等问题造成的房屋短缺比任何一个州都严重。若论供求关系和人均收入,加州房价的增幅绝对应该排在第一位。而事实却并不是这样,唯一一个可能的解释就是affordability。孤立地看过去三十年,这个结果一点也不合乎情理,但如果把时间段延长到七十年代,这就太合乎情理了,一个地区的房价不可能长期超出承担能力无限度地增长。

- 东部的纽约、华盛顿特区也相似,它们在过去三十年房价增长率低于全国平均,波士顿也只是比全国平均高一点,基本上也是同样的原因。

- 手边有一本早期买的2006年出版的地产投资书,随手翻翻里面的统计数据(当时不知道可以很容易得到这些统计数据),觉得挺有意思。有一组数据是从 1995~2005这十年间美国总共265个都市区的房价增长排名 (实际上是FHFA都市区房价指数) ,其中达拉斯、休斯顿、丹佛,甚至奥斯丁,都排在倒数,跟底特律等都属于难兄难弟,着实让人跌破眼镜。

喜欢过山车的仍然是那老几位

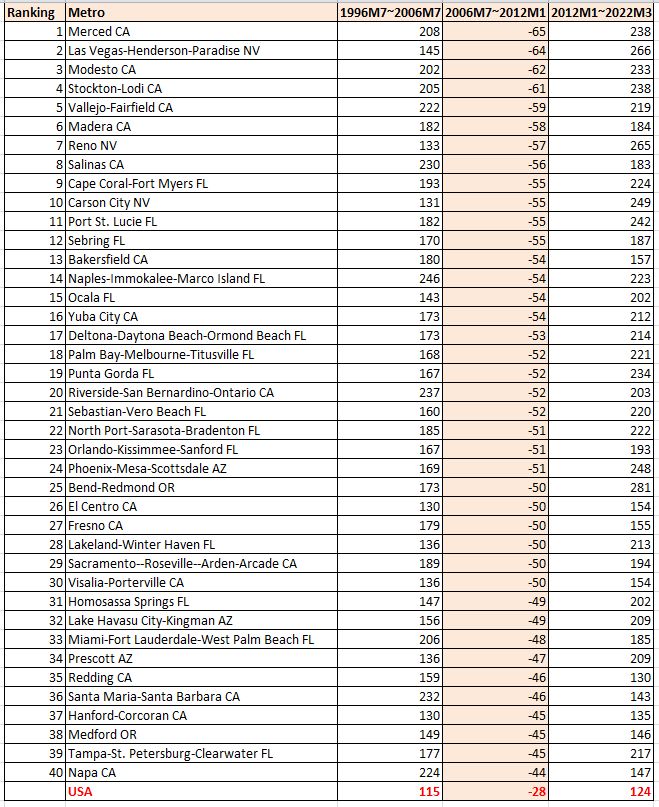

如果看看这个表格,表格的后三列:

- 倒数第三列是次贷危机高峰前十年的房价增幅

- 倒数第二列是次贷危机高峰到低谷的跌幅(以此排名)

- 倒数第一列是次贷危机低谷到现在(2022年3月)房价增幅

基本上就是:危机前涨得快,危机时也就跌得快,过后也就反弹凶猛!喜欢坐过山车的,基本上就是那几位。

先说赌城拉斯维加斯,距离加州那么近,无州税,地产税也特别低,按理来说应该是个投资房产的好地方,但没有实体经济,经济一低迷它首先就完蛋,所以是个炒底的好地方,但站在山顶却是个最危险的地方。

佛州的实体经济当然比维加斯要好得多,但也必须要靠外来的资金来支撑,人必须要有钱了才能花不是?再说,财富要靠年轻人来创造。经济一旦出问题,房产下行的风险也肯定比其它地方大,这个基本取决于对经济形势的判断。

次贷危机后,佛州的房价除南部等热点地区反弹稍微快一点外,中北部大部分区域反弹滞后,加州湾区的房价都快到顶点了,佛州的房价才开始慢慢地往上蹭,这个除了佛州的经济本身要滞后于其它实体经济强劲的州外,judicial foreclosure 也延缓了反弹的步伐。2013年时在佛州银行收回一个房子平均需要973天(Yes, 真他马的离谱),foreclosure 案例太多法院根本处理不过来,也间接影响了房价的反弹速度, 不像加州和德州,银行收回房子不需要经过法院的批准。当然,这种事估计以后不会发生了。

目前加州的房价,至少跟周边的各州比较起来,还算不上泡沫。或者说,加州周边的各州的泡沫比加州严重,尤其是爱达荷和犹他等山地州,感觉泡沫严重。

Emerging Market & Gentrification

一般来说,如果经济实力雄厚,在顶级门户都市的好区投资房产,长期来说, 回报应该是不错的。有数据为证,这是1975~2022房价增幅的前四十:

就是没有进入前四十的纽约、华盛顿特区和迈阿密,也比全国平均增幅要高。

注意,我前面用的词是“长期”和“不错”。那么多少时间为长期呢?如果对比一下房价历史数据,就会发现,至少三十年不是长期,因为三十年河东河西还没轮完呢,十年、二十年就更不是长期了。在不是长期的情况下(少于30年),投资潜力好的热点城市,也就是说Emerging Market,并且投资城市中正在gentrifying的地区,比投资顶级城市和顶级区,会取得更好的回报。

当然这个说起来容易,做起来难。比如你会问,那里是Emerging Market呢? ULI每年发布的“Emerging Trends in Real Estate”是个不错的起点。

躺平也不见得是不做为

在主动投资房产这一点上,我是准备暂时躺平了。我是个懒汉甩手地主,靠的主要是房产大市的增值,在目前这种市场形势下,我的这点把戏已经玩不转了。当然主动躺平不见得被动也躺平,有的时候可以当borrower,有的时候也可能更适合做 lender,或者以其它方式参与投资。

目前其它房产种类是否有泡沫咱不敢说,我感觉比较明显的泡沫是在大型公寓楼上。目前,全国公寓楼是平均以4.4的 Cap Rate 转手的,如果利率是3~4%, 4.4的Cap Rate尚且靠谱, 但如果利率是5~6%甚至更高, 还以4.4的Cap Rate买入,这就很难说是投资了,更像是投机或者赌博了。

当然我选择躺平不意味着你也应该选择躺平,如果你能找到有现金流的,尤其是可以通过维修增值的,那可以接着干,只是要保守些, 做好可能的下行准备,毕竟没人能预知未来。

一孔之见,一孔之见,一孔之见!

注: 所有表格数据来自于 Freddie Mac House Price Index。

建宁 2022/5/5

----------------------------------------------------------------

Reference:

1. Karl E. Case,1994, Land Prices and House Prices in the United States

================

没买房的,负担加重,购买力下降,房价下降