美国商业地产交流

商业地产科普知识本期暂停社区的介绍,讨论一下大家关心的房价问题。3月11日的疫情,到底怎样影响了南加的住宅市场?本期技术性文字多,可读性差,见谅。

我在三月底的时候,曾经预测(出租房系列:加州的房价在疫情后会走向何方?) :房产会因疫情而出现下跌(除了房产经纪都知道![]() )。当时没有数据,我只是泛泛地讨论:房价会因为居家令买家龟缩不出、失业率增加等因素而短暂下调。疫情结束后,房价会在年底随着经济的复苏,低利率的刺激下而出现反弹。

)。当时没有数据,我只是泛泛地讨论:房价会因为居家令买家龟缩不出、失业率增加等因素而短暂下调。疫情结束后,房价会在年底随着经济的复苏,低利率的刺激下而出现反弹。

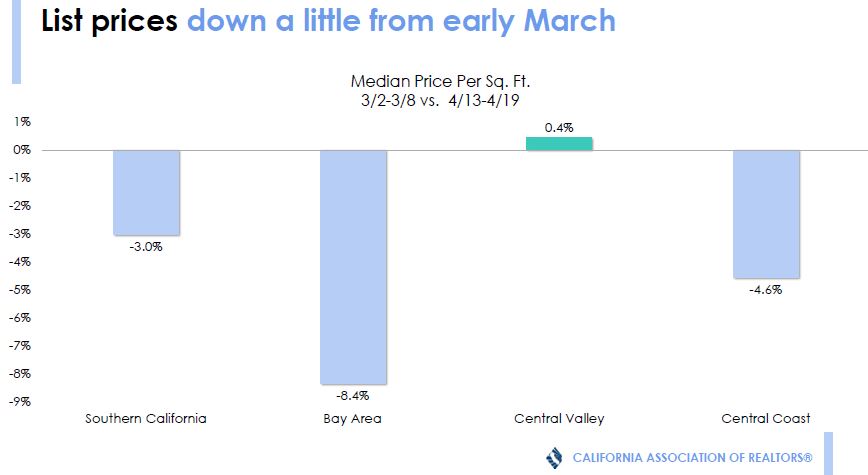

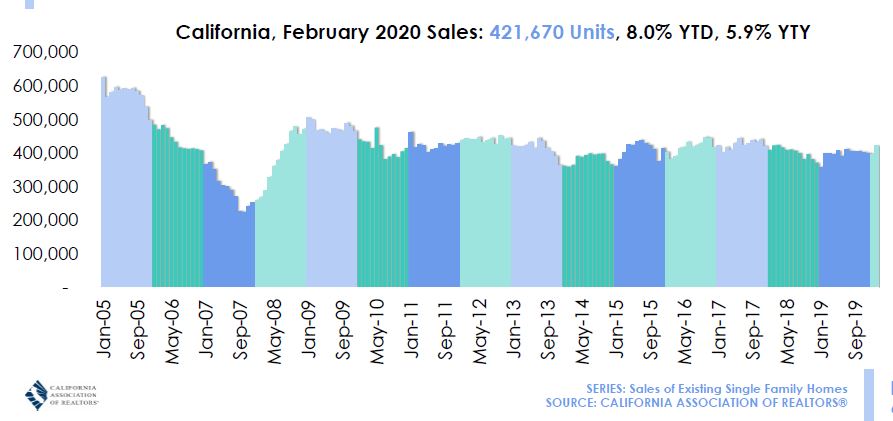

转眼过了一个多月,房产市场的数据也陆续出台。毫无疑问,房价跌了。下图是加州房产经纪人协会统计到4月19日的数据:要价在湾区跌了8.4%,南加跌了3%。由于新上市的房子还没有成交,还没有好的成交价数据。成交价会比要价更低。

今后房价的发展,依然要看买卖双方的力量对比。价格由供求关系决定,这是自由经济的真理。

从买方的力量来看,出现了以下的变化:

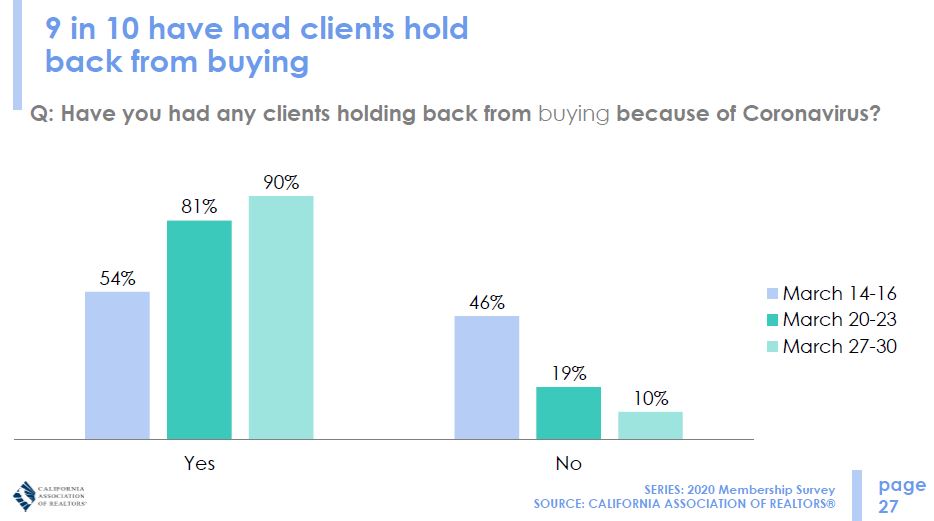

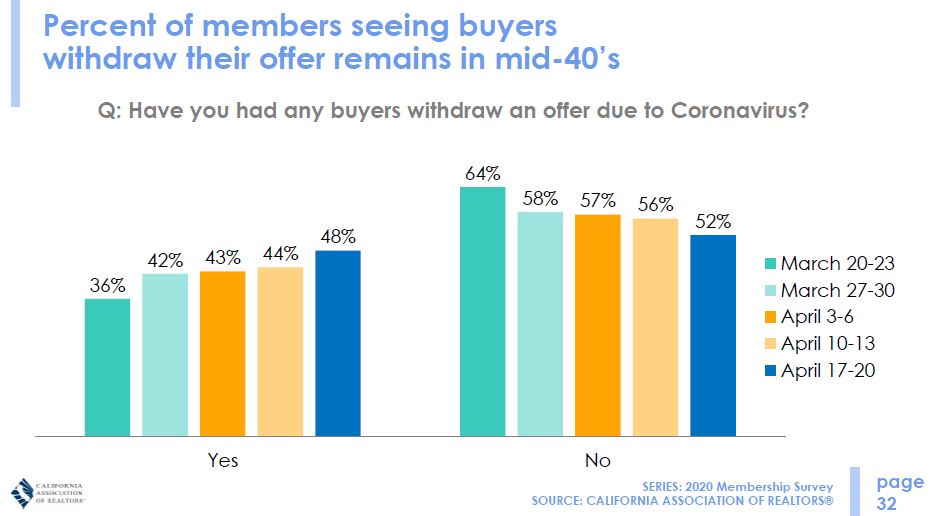

首先,大量的买家停止下单。下单签约了的买家也纷纷撤出。(我的客户都停止下单了!![]() )

)

买家的回撤源于对市场的恐慌。10多年前的次贷危机仿佛就发生在昨天。那时候,南加的房价跌了40%多。这一次的经济危机,失业人数已经远远超过了次贷危机。中美贸易也许会进一步脱钩,去全球化运动会带来更多的失业。这次,房价会不会跌得更多?

让我们回到对买家的分析。买家分为两类:自住和投资。

自住刚需性的购房者会推迟购房计划,但依然会买。我的欧洲客户从欧洲搬来不久,两口子都有很高的收入。他们希望拥有一套好区的房子在这里扎根发展,而不是老是租房。另一方面,他们深切地感受到欧洲的负利率对房价的刺激作用。他们在1-2月份房价高企的时候买不到房子。现在的疫情给了他们机会。

但如果客户失业了,或者工作不是很稳定,这部分的人就不会买。现在已经有了3000万失业的人,再加上后面新增加的失业人口,或许有1000万在疫情结束后仍然会失业。这1000万人里面,或许有100万人原先有购房或换房计划。他们中的一部分或许要等上2-3年才会回到市场上,另一部分也许永远回不来。假设这100万人里面有一半是首次购房者,对市场的影响大约是50万套房子。美国每年的住房销售量为550万。所以,这一部分失业对房产市场的影响大概是10%。再加上工作不稳定推迟买房的人,我们总共算15%吧。市场上失去的这些买家,需要更低的利率来扩充弥补购房者的队伍。(我这些数字都是拍脑袋出来的,没有验证过。只是给大家一个思路。)

投资客会是变化最大的一个类别,因为投资客对价格变动很敏感。在洛杉矶,单户住宅的投资客主要分为两类:搞翻新的短期炒房者, 做出租的长期持有者。短期炒房者对市场的影响会是短期的。他们买进后还会卖出,没有增加或者减少市场的库存。不过,这一部分的投资者有可能出现资金链的问题,而不得不压价出售或者被银行没收。

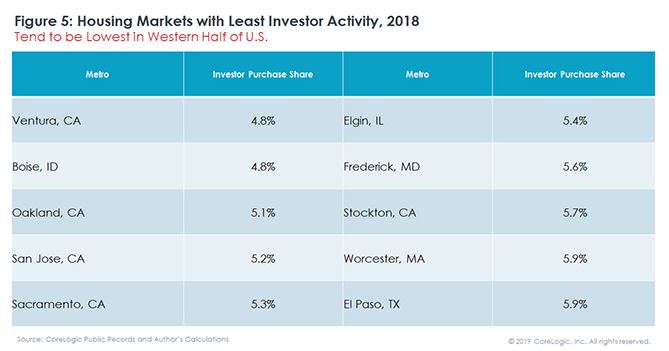

长期投资者的数量会出现明显的下调。但是,在房价很高的加州,这部分投资者的基数实际上是全美最低的(见下图)。房价高,回报低,投资需求自然低。所以,这一部分的购房需求对整个加州房市的影响并不大。不过,如果中美之间进一步脱钩,大陆居民喜欢的传统投资市场,例如尔湾、奇诺岗、东谷、Rancho Cucamonga等地或许受到的影响会更大一些。买房的人减少,卖房的人增多。

和买方分析同样重要的是卖方分析。这是很多人忽略的地方。加州房价已经超过了次贷危机前的高峰,但交易的数量却远远低于05年的高位。我们反复说,卖房的人少,导致房价下不来。加州为啥卖房的人少,有很多结构性的原因。我将来再说。

卖家也可以分成两类:1. 迫于各种原因不得不卖的。2. 换房改善型,可以不卖的。

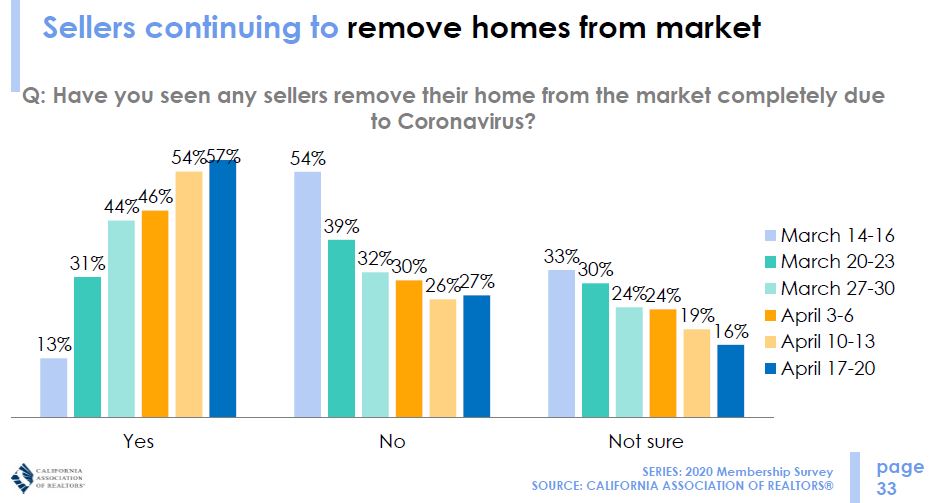

自3月份的疫情以来,有不少卖主撤回了上市的房屋。留在市场上的,一部分是不得不卖的,例如开发商刚建好的房子、贷款快到期的短期投资客的房子、离婚房、破产房等等。另一部分是希望市场可以复苏,不着急卖的。

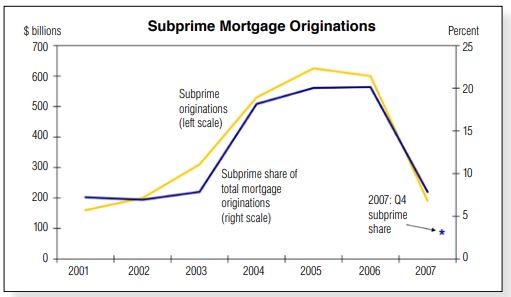

第一部分不得不卖的房子,会有多少?这是房价走向的一个关键。在10多年前次贷危机时,这一部分的卖家非常之多。主要有两类:1. 付不了房贷的个人卖主。2. 亏本的开发商。那时候,存在大量的次贷房主,他们没有积蓄、没有稳定收入、没有多少首付、或者债务很高。经济危机发生后,大量的次贷房主无法支付月供。贷款违约率大大高于其他房主。随着次贷房的大量违约,次贷房被银行没收后大量上市,市场待售的住房库存井喷。买卖双方的实力对比完全倒挂。当房价跌幅超过20%之后,许多房子的首付金额完全亏掉。一部分不是次贷房的房主不愿意继续亏损,选择“技术性”违约,停止缴纳月供。这样,南加的房价跌了好几年,跌了四成多。可以说,次贷房是导致房价崩溃的第一张多米诺骨牌。

银行在次贷危机后严格控制了次贷的发放。上图显示,在次贷危机前,次贷占了房贷市场的20%。之后,次贷的比例控制在了5%以内。所以,10多年前压倒房价的多米诺骨牌中的第一张:次贷房的风险这一次已经得到了很好的控制。

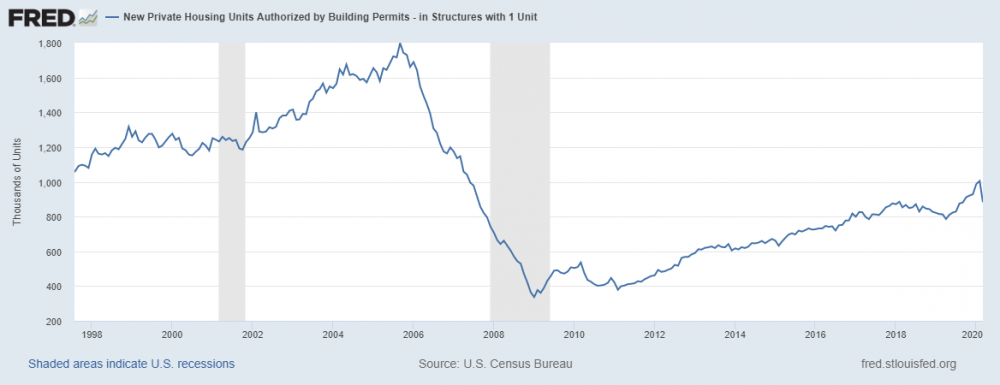

现在看看次贷危机时的第二张多米诺骨牌:新建住房和亏本的开发商。次贷危机的前两年,新建住房的开工证数量达到了顶峰。严重的供过于求。次贷危机后,新建的独栋住房数量一蹶不振。过了10多年还仅恢复到了次贷危机前的一半,甚至还没有恢复到90年代初的水平。所以,这第二张骨牌的风险这一次也被控制了(至少在南加)。

那么,剩下的唯一一张有可能压垮房价的牌,是失业。根据经济学家的预测,疫情之后的失业率还会大大高于疫情前的失业率,好多年都回不到之前的水平。疫情前的失业率是3.5%,疫情结束后,失业率在明年年底还将维持在9.5%。这额外的6.5%的失业率,据说可以换算成600万的新增失业人口。也就是说,疫情结束的一年后,还有600万人回不到就业队伍中。

这600万人会如何影响房市?因为没有了次贷和供过于求的问题,我们可以集中火力看失业。

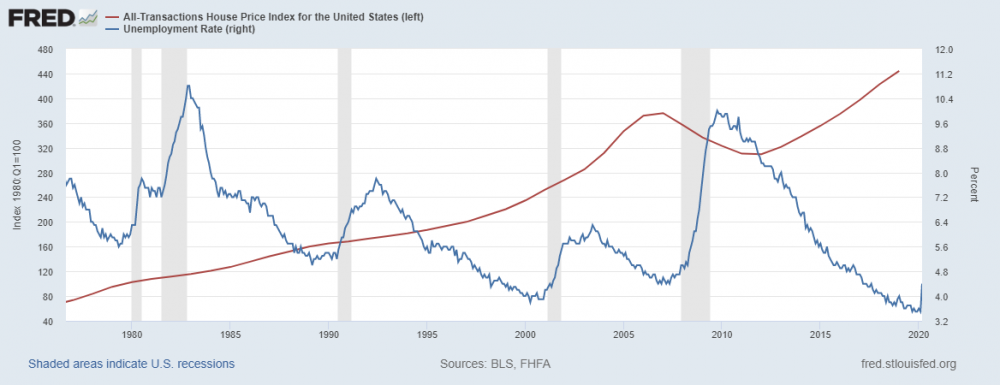

回顾过去的40年(下图),房价在失业率升高的经济危机期间(除了次贷危机),居然没有跌!这是很令人惊讶的新发现。例如,在70年代末80年代初的两次经济危机中,失业率从5.6%增加到了10.8%,房价却没有怎么跌。在下图中,蓝线是失业率,红线是房价。后面90年代和本世纪初的经济危机中,失业率增加,房价也没有怎么跌。为什么?让教授们去研究吧!我只是指出:单纯的失业并不一定会导致房价下跌。

从政策层面看,美国政府这一次似乎是把住宅当作了重点保护对象。主要的目标:帮助失业家庭保住住房。首先,政府允许:因疫情失业的家庭,可以申请两个180天的贷款支付宽限期。另外,Fannie和Freddie担保的贷款还可以享受额外的一年延期。美国绝大多数家庭使用的都是这样的贷款。可以预见:这一措施会有效地减少家庭破产,极大地减少破产房的上市规模。

美国政府另外的一招是利率。今年的国债利率降了很多,但房贷利率并没有跟上。原因是银行被疫情的经济危机吓着了。等到疫情结束,不确定性下降,房贷利率一定会更低。原因是市场的系统性风险解除了很多,银行的风险溢价大大降低。

利率对于房价的推动作用是非常厉害的。本世纪初的房市高潮就是利率带动起来的。试想,月供少了三分之一,买得起房的人必定增加至少一成。如果其他因素不变,利率下跌,房价一定上涨。欧洲近几年的情况就是很好的例子。

下图是30年的国债利率。今年出现了大幅度的下跌,但贷款利率的下跌幅度没有跟上。试想,利率从3.5%降到1.5%?

这样,次贷、过量开发、失业这三路大军都分析过了。真正有威胁的是失业。从历史数据看,房产市场对系统性的失业有很强韧性。在疫情过后,政府对失业者住房的保护措施和即将开启的超低贷款利率有望给房价筑起一层铁底。

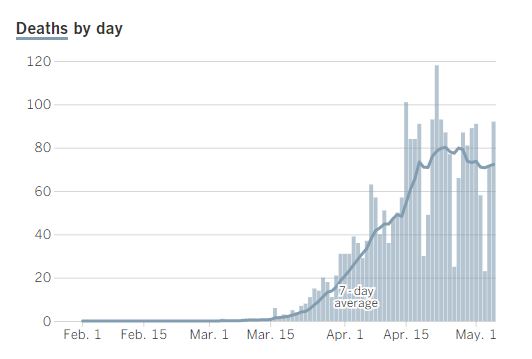

现阶段,由于看房的买家龟缩不出,房价的继续下调无法避免。今天MLS的24小时市场简报显示:在过去的24小时里面,洛杉矶市场新增了67套单户住宅。另外,还有10套单户住宅卖不掉又回到了市场。这样,24小时新增上市的住宅数量为77套。数据显示,市场上的买家吸收签约的只有11套。77比11,卖家处于绝对不利地位。这样的情况只有等到买家完成冬眠后才能改变。假设,疫情在8月份稳定。买家在9月份可以不再忌讳新冠肺炎而自由自在地看房,秋冬季节的房价就可以开始稳定。

今年的房价在1-2月份涨了10%。疫情出现后跌了5%,后面会怎样?如果一定要我给一个不负责任地拍脑袋预测,我觉得今年的房价还会跌10%。加上现在已经跌掉的5%,一共跌15%。但市场会到年底开始反弹。一切还要看疫情的发展。如果下半年不出现重大的第二波疫情,房价的软着陆的可能性很大。

后面,我们要跟踪的有两件事:1. 疫情。2. 中美贸易。第二件事情更为重要。但要让中美贸易进一步脱钩,难。

感谢阅读。如果你有不同意见和房子方面的问题,欢迎交流和咨询。