硅谷游客

简简单单高高兴兴

正文

均值回归 (mean reversion) 是指万物最终要回归于其长期的均值,当事物发展严重偏离其长期均值时, 都会以很大的概率向其均值回归。均值回归是条自然法则,不仅适用于自然现象,也适用于社会、经济现象。

均值回归是自然法则,它像”引力定律”一样,是客观存在,具有必然性。一种上涨或者下跌的趋势不管其延续的时间多长,都不可能无限永远延续下去,最终均值回归的规律一定会出现。在一个趋势之内,股票价格呈上升或下降,我们称之为均值回避 (mean aversion)。当这种趋势出现反转时,我们称之为均值回归。

均值回归是客观存在,但均值回归不能预测何时趋势会反转。本质上,均值回归和我们传统文化中所讲的”物极必反”是一回事。均值回归是必然的,确定的,但是波动的周期与幅度是不确定的。幅度不一定对称,周期也不一定对称。尽管波动的周期与幅度没有确定性,但重要的一点是它们遵循概率模型,可以从概率论的角度对波动幅度可能性进行统计分析、计算并预测。

一、均值回归介绍

大数定律与均值回归。大数定律,也叫大数法则 (Law of Large Numbers), 又称平均法则,也称为”贝努力大数定律”, 指尽管随机事件是随机的,但当这些随机事件在大量重复的条件下,也是有规律可循的,这个规律就是大数定律。简单地说,大数定律就是在试验条件不变的情况下,重复试验多次,随着试验次数的增加,样本数据无限大时,样本均值趋于总体均值。大数定律告诉我们能用频率近似代替概率;能用样本均值近似代替总体均值。 中心极限定律则说明大量相互独立随机变量的均值属从正态分布。

正态分布与概率

正态分布又名高斯分布,在统计学上有十分重要的地位,大量自然和社会经济现象都属从正态分布。

正态分布有两个重要参数,数学期望值和标准差。期望值就是均值,标准差代表分布的幅度。

如果均值确定了,虽然波动的具体幅度无法确定,但是却可以从概率论的角度预测波动幅度的可能性。

随着波动幅度的加大,偏离均值越大,其发生的概率越低。

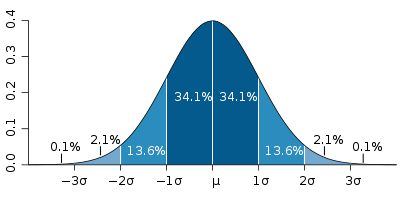

上图为正态分布的概率曲线,横坐标为标准差,纵坐标为概率。

下表列出了均值在不同标准差范围内的概率。

| 标准差数目 |

概率%

(包含在内)

|

概率比例

(包含在外)

|

| 1 | 68.268,949,2% | 1/3 |

| 2 | 95.449,973,6% | 1/22 |

| 3 | 99.730,020,4% | 1/370 |

| 4 | 99.993,666% | 1/15,787 |

| 5 | 99.999,942,7% | 1/1,744,278 |

| 6 | 99.999,999,8% | 1/506,797,346 |

从上表可以看出,均值偏离二个标准差的概率只有1/22,对股市来说也就是每月有可能出现一次;均值偏离三个标准差的概率只有1/370,也就是每年有可能出现一次;均值偏离四个标准差的概念是万分之一,也就是人一生才能遇见一次。

二、价值投资

价值投资的本质是均值回归,价格要向价值回归。当价格涨幅过大,价格过高之后,就吸引不了新的投资者,老的投资者就会离场,走势就会反转;反之,如果跌幅过大,价格低于内在价值的时候,就会吸引越来越多的投资者,走势会开始反转。

公司的价值也是个动态指标。如果买好公司,会持续创造价值,随着时间的推移,这些好公司的内在价值持续在增长。价值投资的逻辑就是”便宜买好货”,买好公司,价值持续增长的公司,耐心的利用复利的原则做长线投资。当然价值投资要做得好,非常重要的一点就是要有评估内在价值,发现好公司的能力。

三、长线投资

长线投资的逻辑在大数定律,在大数定律下,最终价格会向均值回归。从短期看,股票市场是不可预测的,非理性的,而且市场这种非理性状态还有可能持续很长一段时间。但是从长期看,股票市场是可以预测的,价格最终要回归价值。我们必须认识到价格回归价值是长期趋势,不可能在短期内实现。在小周期里,本身就有许多的不确定性,价格走势更呈现出随机性。比如大资金进出场,都可能会给价格走势造成冲击,所以很多主力机构会在小周期上做假突破。而大周期走势并不是一天两天形成的,一旦形成也很难在短时间内改变。那么只要方向做对了,就可以赚钱。

作长线投资必须做到以下几点:

1、 要学会看趋势,研判大趋势。首先研究长期图形,先从时间跨度为数年的月线图和周线图开始做图形分析。更长的时间跨度可以提供某一市场更大的可见性和更佳的长期视野。短期市场分析往往具有欺骗性。顺着中期趋势和长期趋势的方向去交易,你的成功率也会更高。

2、 不用杠杆或少用杠杆。

3、要学会等待。长线投资者要学会等待,机会不来就不买股票。

四、 隐含波动性

隐含波动率(Implied Volatility)是将市场上的期权价格代入期权定价模型(如Black-Scholes模型),反推出来的波动率数值。它是以年化的标准差(百分比)形式呈现的,反映了投资者对标的资产未来波动率的预期。隐含波动性具有均值回归的属性,既上去了一定会下来,下来了一定会上去。尽管隐含波动率是对未来市场波动范围的预期,其与方向无关,不能用来预测未来汇价的走势涨跌,在实际交易过程中还是可以需要结合基本面和技术分析,通过综合判断,作为交易切入点选择的辅助工具。第一、在波动率出现异常时通过建立反向头寸即可获利。即,卖出波动率较高的点,买入波动率较低的点。第二、波动率交易可以看做是一种反向投资——由于波动率和价格不一样,不会永远朝一个方向变动,它具有均值回归的特性,在涨的过高的时候就会下降,跌的过低的时候就会回升。因此,可以通过反向投资,获取波动率向均值回归的利润。

五、抓住大概率事件

投资其实是一个概率游戏,必须抓大概率事件。大概率事件往往是在行情出现极端情况时候出现的。从前面正态分布概率表中可知,价格变动幅度大于二个标准差的概率只有5%,大于三个标准差的概念只有0·01%,这些地方就是大概率。布林线指标(Bollinger band) 就是利用移动平均线以及标准差预估出价值带,价格突破上边价值带就是超买,突破下边价值带既为超卖来判断价格与价值的相对位。当市场超越布林线价值带,从概率角度讲,只有5%概率继续目前超买或超卖的状态,也就是,大概率事件是反转既将来临。

注:本人不是专业人士,这些博客文章只是个人读书,学习笔记,不代表任何投资建议。

评论

目前还没有任何评论

登录后才可评论.