北美土地公

北美土地公 原创的北美商业地产投资案例

正文

大家好,我是北美土地公。

你是商业地产投资人吗?想要借鉴北美的商业地产运作方式吗?

北美土地公原创商业地产投资案例,借鉴哈佛MBA的案例分析架构,深度剖析,呈现大佬们对于商业地产运作的独到见解。

土地公披荆斩棘,带你走进商业地产背后有趣的行业故事。

北美土地公本期案例,聚焦于“Presidential Towers",此项目曾经是美国中西部著名的烂尾楼。

1995年,就在芝加哥市政为该烂尾楼束手无策颜面全无之际,Pritzker家族(下文简称Pritzker)出于多重考虑(不仅仅从利益角度),力挽狂澜,注资1400万美元现金,获得80%的多数股权权益,并承担所有债务及拖欠利息(相当于11倍的杠杆),控股了该物业。

历经十二年的稳定期,楼宇租金收入水平在00年后一片繁荣的经济景象中得到大幅提升。

2008年美国房地产市场泡沫破灭前夕,Pritzker侥幸逃顶金融危机,以远高于市场估值的价格将其成功出售。

美国最大地产私募机构之一Waterton Associates作为收购方,历经谈判,终于从Pritzker家族手中购入该资产。据消息人士称,最终收购价格锚定在了4.75亿美元。

至此,Pritzker家族完成了长达12年的物业持有期。

相对于初期注资的1400万美元权益,Pritzker家族在该项目上获得了超过2.8亿美元以上的资本利得(Gross Profit, before taxes and fees。)

那么,Presidential Towers究竟是一项烂尾工程,还是传说中的掘金宝地?

土地公通过各种渠道采集数据,在本文中尽全力还原当年该案例的几个关键转折点——

烂尾工程的真相;政府与开发商之间的扯皮过往;Pritzker家族如何被动地牵扯进了这个烂尾楼项目;Pritzker家族的发家历史;而作为接盘侠的Waterton Associates,到底是满腹怨言,还是心甘情愿?

这些有趣的行业故事,就是北美土地公本期案例的主要内容。文章分为四个部分:

-

Presidential Towers传奇的前世今生

-

Pritzker家族,卖 或是 不卖,历史性选择

-

烂尾工程?掘金宝地?

-

接盘侠,Waterton Associates的项目运作

第一部分:Presidential Towers之前世今生

Presidential Towers,位于当前芝加哥最热门的城西CBD商圈"West Loop",具体地址为555 W Madison Ave,包含四栋外观统一的49层甲级租赁楼宇,其中有2346间住宅租赁公寓,135193平方尺的底层零售铺面,以及1162个车位。

故事伊始于该物业的开发规划。

把时间拨回1980年代中期,当时三位极具实力的芝加哥本土地产开发商打算合作开发四栋摩天大楼,以租赁公寓为主体,并欲将其命名为 “Presidential Towers。”

能称之为“总统大楼”的肯定不是普通大楼,这地产开发商自然也不是普通的开发商。

通过接触伊利诺伊州政府的内部核心权力,几经人脉运作,他们以土地为抵押,最终拿到了由联邦政府背书的建筑贷款(一般而言,联邦政府背书的建筑贷款有着市面上最优惠的利率和条款)。

但是,贷款出现了一个问题:

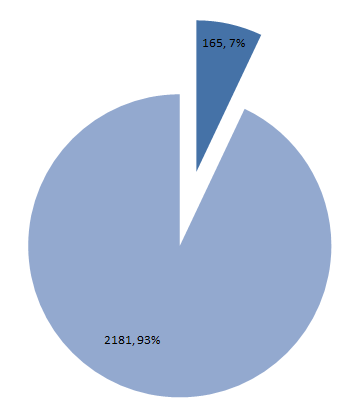

由联邦政府提供背书的贷款,在通常情况下,对于租赁公寓有一项硬指标——五分之一的住宅单元必须以低价出租,专门供给低收入人群。

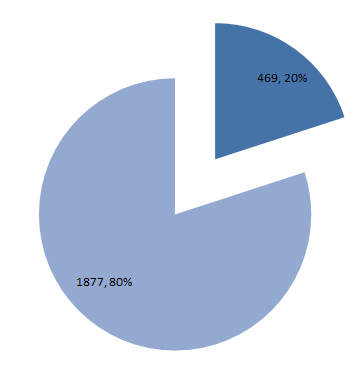

如果按照联邦的规定实施,此物业中将会划出469个房间,以显著低于市场水平的租金面向低收入人群出租,导致项目回报率大幅度降低。

翻译成大白话,Presidential Towers是个目标为建设成高尚租赁的社区;如果社区的20%划分为廉租房,分布在剩余的80%的高端小区里,不仅会大幅度降低项目整体预期的租金回报水平 ,而且对于那些需要支付市场价格的租客来说,整个社区的居住及环境的吸引力也将会急剧下降。

就在竞争对手们拍手称快之时,出人意料的事情发生了。三位地产开发商显然比吃瓜群众们想像的更富有政治人脉和手腕——其中一位开发商,甚至是不少伊利诺伊州议员的资产管理者——他们通过游说州议员,让州议员力保他们的项目,并免除了这项”469间专门供给低收入人群“的联邦规定,保住了预期的租金回报水平。

虽然能够绕开不利于自己的政策,并且成功拿到了联邦政府背书的贷款,三位开发商却人算不如天算,动工时恰逢北美商业地产行业的低谷时期:

一是80年代末期由于地产泡沫的破灭导致高端租赁市场的租金回报,无论是租金水平还是增速都远低于预期,甚至环比前几年还更低了;二是此物业率先建成的部分空置率极高,lease up(租出速率)的速度很慢,远高于开发商计划中的预期出租率。

究其原因,除了行业周期之外,主要是因为”West Loop“地区当时还未转化为成熟的商圈,离现在稳坐”芝加哥第一热门地区“宝座的阶段,仍然相差数十载。

资本家嘛,在生产过剩的情况下,牛奶宁愿倒进河里也不会捐掉;所以,在远低于预期的出租率及租金回报水平下,最终促使三位开发商做出了一个另人大跌眼镜的决定:

总额为1.59亿美元,由联邦政府背书,由州议员排除万难促成的建筑贷款,在1990年初竟然违约了!这简直成为了伊利诺伊州政府史上最大的污点之一。

市政府与州政府多次劝说开发商不要default(违约),各种方法用尽去试图挽救,还是无果。

终于,在1995年,违约债券的抵押物,Presidential Towers,作为价格低廉,而物业位置极优的不良资产,在极其渴望现金注入的情况下,跃入了Pritzker家族的眼帘,让政客们松了一大口气。

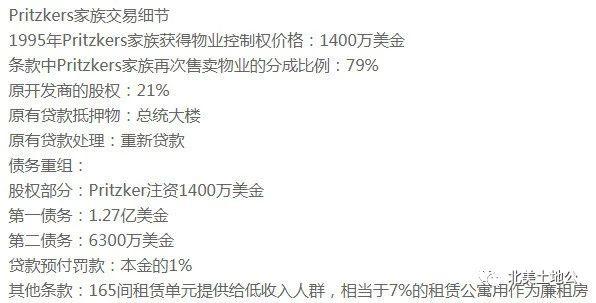

1995年初,被动牵扯到烂尾楼项目里的Pritzker家族,仅仅注资1400万美元,便获得了Presidential Towers的控制权,以及79%的股权,相当于利用了十一倍的杠杆。

三位开发商则合计占股21%,变更为项目的小股东。

促成这项交易的原因,不仅仅是Presidential Towers烂尾项目如此诱人的交易条款,更是州政府,希望利用本州最富有最有影响力的Pritzker家族的名望,来淡化该项目带来的政治污点。

据熟悉当时情况的人透露,这笔1400万美元对于Pritzker家族不值得一提,并且可能已经做好了亏损的心理准备。他们只是因为政治筹码上的考量,且亏损额可以在未来盈利中抵税,才心情沉重地决定向该项目注资。没人想无端背负1.59亿美元的债务。

毕竟,这出人意料的结局要在十几年后才会揭开帷幕。

评论

目前还没有任何评论

登录后才可评论.