硅谷居士

计算机博士,硅谷软件工程师兼经理。爱好开发软件、阅读、理财、写作、健身。很多投资者,过于纠结于投资标的能够产生的现金流,比如房产的房租、或者股票以及股票基金的分红。我今天就试着分析一下股票基金的分红率问题。

2023年4月25日,谷歌公司发布该年第一季度财报时,批准了下一年的股票回购计划:公司计划花费700亿美元收购市场上的流通股票,按照目前的股价,相当于在一年内把公司的股票数量减少5%。

无独有偶,大部分标普500指数里的公司都在大幅回购自家股票。在2022年一年,这500家公司一共花了9200亿美元收购自家股票,平均把各家公司的股票数量减少了2.6%。考虑到它们的平均分红派息率只有1.6%, 它们花在回购上的资金是分红的1.6倍!

公司挣了钱,有两种方式回馈投资者,一是给投资者现金分红,二是到市场上回购股票,让股数变少;在公司市值不变的情况下,股数少了,每股的价格自然就高了。

为什么美国的公司更愿意回购自家股票,而不是给投资者发很多现金分红呢?

1. 为投资者省税

富兰克林有句名言:这个世界上,除了死亡和纳税,没有什么事情是确定的。投资者今年拿到现金分红,就需要在今年交分红税,仅仅联邦税最高就可以高达20%。而如果是股票升值,只要投资者不卖出,就可以延迟到卖出时交税。

2. 让所有人觉得自己非常厉害

人们往往对长期单一数字的大幅增长比较敏感,而对短期的小数字无动于衷。

如果一个公司的股价在10年内涨了100%, 投资者会非常开心,公司管理层也可以向人们吹嘘自己的靓丽业绩。而如果一个公司股价10年不变,而是每年给投资者发7.2%的分红。在这两种情况下,虽然投资者的平均年化收益率都是7.2%, 但是拿到分红的投资者多半郁郁不乐,他们甚至会觉得管理层应该被赶下台。

比如苹果公司,在过去10年里,每年只把20%的盈利拿来分红,其余80%用来回购自家股票。十年下来,公司的股票数量下降了60%, 股价涨了11倍,不管是管理层、公司员工,还是投资者, 大家皆大欢喜!

另一个极端例子是巴菲特的伯克夏尔公司。自从该公司上市以来,公司从来不分红,而是把利润用于扩张业务、或者回购股票以抬高股价。这种操作的效果如何呢? 单单从1980年以来,公司的股价就上涨了超过6000倍!如果你是该公司的一个早期投资人,那么你自然能够感受到这种股价大幅上涨带来的震撼力和成就感。

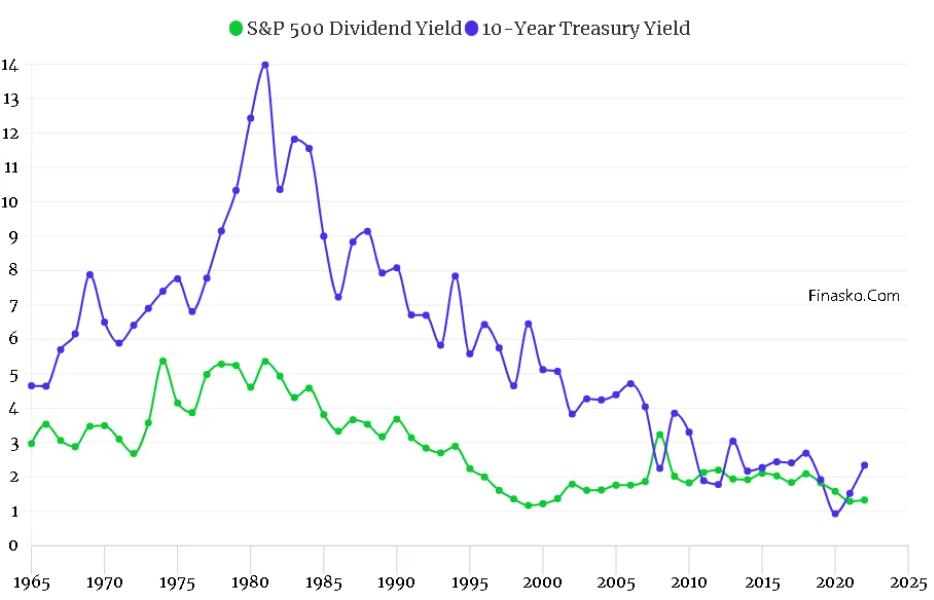

由于越来越多的公司把更多的利润放在股票回购而不是分红上,这就导致标普500指数的分红率江河日下。在1980年代,该指数的分红率在5%以上,到了2024年,仅剩1.3%左右了。

按照目前这个趋势,在十年之后,标普500指数的分红率有可能跌破1%。

虽然标普500的分红率持续下滑,但是每股标普500指数的绝对分红数量还是稳步增长的。以先锋集团的标普500 ETF VOO 为例,其每股的分红数量从2013年的2.01美元增长到2023年的6.36美元,10年增长率216%,平均每年增长12%!

不仅如此,分红率的降低也丝毫不影响投资者的回报率。比如过去20年,该指数的年化收益率达到11.6%,超过历史的平均值。因此,我们不需要纠结于分红率的持续走低,这不过就是美国的企业改变了回馈投资者的方法而已。

那么,作为一个投资者,我们如何应对这种变化呢?

如果你暂时不需要从股票投资中获得现金流,比如你处于财富积累阶段、或者你的其它被动收入足以应付家庭开支,那么分红的减少其实是一个好事情,因为这极有可能会降低你的稅赋。

而如果你是需要从基金投资中获得现金流的已退休人士,如果分红不足,那就果断卖出一些股份吧。

很多投资者纠结于保持股本(基金或者股票)的数量不变,这其实是一个认知误区。原因如下:

- 如果公司进行了股票回购,每股股本占公司的权益就上升了。比如你持有1000股的苹果股票,而该公司经过回购把流通股数降低了10%。那么你这1000股对应的公司权益就上涨了10%。即使你卖出了50股(5%),你剩余的950股的权益仍然比公司回购前的比例大。

- 在股价上涨过高时,公司和ETF基金经常进行拆股,从而一夜之间就让投资者持有的股份数翻倍或者更多。比如2022年,谷歌公司进行了拆股操作,一股拆成了二十股!先锋集团的很多股票ETF,近几年也由于股价过高陆陆续续进行了分拆。因此,单纯股数的变化根本说明不了什么问题,我们完全不用纠结于此。

延伸阅读:

是的,这是美国企业文化的一个变化。一些传统公司,包括金融公司,也加大股票回购规模。

我以为退休以后,就没有闲钱投资了。如果你还有闲钱,也可以定投啊。

我使用的是最简单的指数基金定投策略,人人都可以学会。如果有兴趣,你也可以试试。

恭喜恭喜!闻道有先后,哈哈哈。

为什么要等明年?如果我是你,我现在就取出来,宁肯亏一些利息。

其实,租售比是因房而异的。在旧金山湾区,独立屋的租售比只有2%左右。美国中西部很多地区的租售比可以超过6%。