康赛欧

地主杂谈做一个眉宇间写满风调雨顺的人,安静于暖,安然于心,不急不燥,清淡欢颜。

这里讲的财务自由,取最简单的说法,即每年的被动收入可以满足消费需求。

被动收入的模型取最最最简单的定投复利模型,公式如下:

定投复利公式:

M=a(1+i)[-1+(1+i)^n]/i M:预期收益;a:每期定投金额;i:收益率;n:定投期数(公式中为n次方)

模型中假定收益率恒定,也不考虑你的portfolio中各部分的收益率,更不考虑各种税务账户等等,就很简单,只用收益率 i 作为你portfolio的唯一参数,所以是极简模型嘛。

其次,模型假定你每年的工资收入,有一个固定的储蓄率y,1-y的部分即为你每年的消费部分。

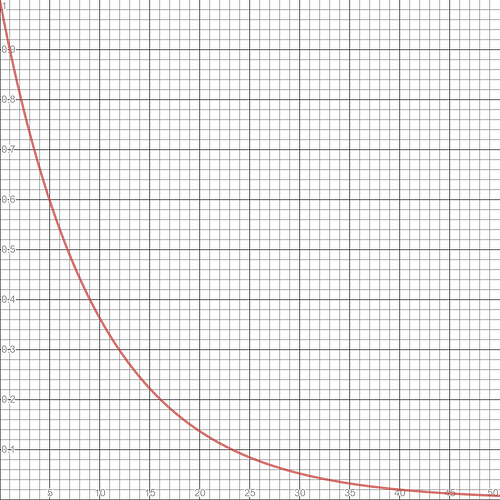

设你的工资收入为N,那么根据定投复利公式,n期(可以是年或月)之后,你的总资产达到: yN(1+i)[-1+(1+i)^n]/i,你每期的消费: (1-y)N 使得你的被动收入等于消费(即财务自由):yN(1+i)[-1+(1+i)^n]=(1-y)N 约去N,也就是说在这个达到财务自由的时间其实跟你的收入量无关,只跟你的储蓄率有关。 y(1+i)[-1+(1+i)^n]=(1-y),以时间n为x轴, 储蓄率y为y轴作图。

下图是i=0.1时的曲线。 可以看到,如果储蓄率是50%的话,大概需要7年就可以达到财务自由,而如果只存10%的话,大概需要23年的时间。

下面是desmos的链接,你可以把收益率i改成你自己portfolio的收益率,看看自己还有多久可以达到财务自由。

其实说到底,财务自由的可行路径,对大部分中不了yotta大奖的,同时也没有庞大的家产可以继承的,更不想做登门赘婿的普通人来说只有一个,那就是开源节流。节流很直观,提高储蓄率,而开源,可以使你保持储蓄率一定的情况下,提高生活品质。毕竟,财务自由那么远,还是眼前的苟且更为现实。

我认为,辛苦打工来的钱,只有两种流向:投资和消费,比如,你买了一台ipad pro,如果你拿来爱奇艺,那就是消费;如果你拿来cousera,甚至刷uscreditcardguide,撸撸卡,搬搬砖,那就是投资。当然像我这种买了之后大部分时间都在吃灰的,那就是彻底的浪费了,把自己的闲置物品卖掉,空房间租出去,其实也是一种提高储蓄率的手段哦,毕竟你把消费的部分,变成了投资。加油诸位,祝君早日财务自由!

短文选自网友2b-bro,由康赛欧整理编辑。

有个网友回复如下:

指数定投是靠长时间持有取胜。

长时间持有有两个好处:

- 中心极限定律抹平fluctuation

- 稳定的指数增长

S&P 500 过去90年的数据

annulized return = 9.8%

standard deviation = 15%

假设每年的涨幅是独立随机变量,那么30年持有后 standard deviation = 15% / sqrt(30) = 2.73%。annualized return ~ (9.8 ± 2.73) %,在7%, 12.5%之间。

7年的时间应该不够,除非债券比例非常高,那收益又不行了。

个股在初期资金少的时候也许能大幅跑赢大盘

资金量上去以后会影响投资者心态,好的股票要么投的少,要么全仓或加杠杆后心惊胆战。大盘指数基金,特别是加入了interaction sector以后不存在这个问题,只要你相信全球的经济总体是持续发展的。

股票收益是risk premium,好的股票有高的return per risk。

股债平衡能提高return per risk,所以加杠杆以后同样的risk (standard deviation)就能拿到更高的annualized return,这等于指数增长的指数,效果非常可观。