xwu622

讨论时事中的数字和逻辑问题第三章 降息、增税与印钞

从第二章的分析可以看出,一个国家达到消费饱和的人群会逐渐增加,达到消费饱和的行业也逐渐增加。这会使经济有停滞的倾向。同时,储蓄率的上升,按第一章里模型三的分析,有使经济衰退的压力。要防止国家经济衰退,就要靠政府、企业和个人借越来越多的钱花掉以支撑社会总需求。政府、企业和个人的借贷能力是有限度的。

例如:

银行在审批房贷时会考察购房者的收入和负债,会把房贷额限制在申请者的偿还能力之内。

投资者在购买企业债券时会研究企业的资产和盈利,确定企业不会违约才会购买其债券。

美国政府的国债发行不得超过上限,而这个上限是由国会决定的。

当社会总借贷能力低于储蓄总额时,经济仍会出现社会总需求缩减。这时,政府可以有三种选项:降息、增税和印钞。

一。降息

政府、企业和个人借钱能力是有限度的,这个限度是由他们的偿还能力及贷款利率决定的。对于给定的偿还能力,利率越低,贷款能力就越强。所以当经济不好时,各国央行的首选措施是降低利率。例如,美国次贷危机期间,美联储把联邦基金利率从2007年7月的5.26%飞快地降到2008年12月的0.16%。

二。增税

当政府、企业和个人的负债很高时,即使利率接近零,他们也心有余而力不足,借不了多少钱,经济还是会停滞或衰退。例如,美国政府的国债上限要经过议会批准,美国政府曾因议会通过修改上限的时间太晚而导致技术性违约和政府关门。美国底特律市政府于2013年7月18日宣告破产。企业因还不起债而破产的例子很多。个人债务破产也很多,美国次贷危机期间,大约有7百万住宅因房主付不出月供而被银行收回房产[2]。

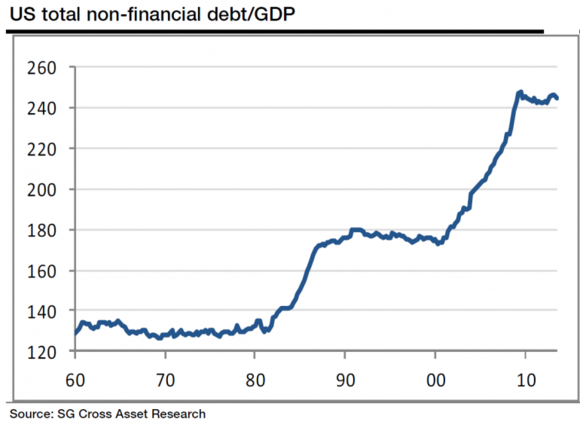

当政府、企业和个人无力借更多债务时,政府可以考虑提高所得税,先确定一个“合理消费标准”,包括第二章中所说的生理必要型消费和感官型消费。然后对在合理消费标准之上的部分收入征收高比例所得税。这样,政府把一部分原来流向储蓄的钱作为税收征收上来花掉,就减缓了储蓄增长的速度和政府债务增长的速度。通俗些说:既然你不肯花钱,我来替你花。美国历史上征收高额所得税时,政府就没有债务危机。后来税率降下来了,政府债务迅速攀升。1946-1964的18年间,美国的最高档所得税率高达91%,那时美国政府的债务是很低的。而当美国1982年开始大幅降低所得税率之后,美国的社会总债务暴涨。

美国历年最高档所得税率

1944- 94.0

1946- 91.0

1964- 77.0

1965- 70.0

1982- 50.0

1987- 38.5

1988- 28.0

1991- 31.0

1993- 39.6

2003- 35.0

2011- 35.0

2013- 39.6

三。印钞

如果利率已低到接近零,而国会又不肯增税,这时就只能靠印钞来对抗经济危机了。美国在次贷危机后,推出了三次量化宽松,共印了4万亿美元,才避免了严重经济危机。这里说明一下,量化宽松和一般的印钞有两点区别:一是量化宽松要先打招呼,印钱的数量和时间,印的钱的用途(通常是购买某种债券);二是赌咒发誓,经济好转后会把印的钱收回去(信不信由你)。这个区别与本文内容关系不大,所以我们在后面会把二者混用。

政府印钞可以稀释资本,损有余而补不足。政府印钞可能出现两种结果,一是物价上涨,二是利率下降。当物价上涨时,政府需要使工资和养老金同步增长。如果物价、工资、养老金都增长100%,GDP也会随之增加100%,社会总债务对GDP的比例就会下降一半。家有大量储蓄的居民和金融资本持有者会因此受损,而欠债的政府、企业和欠房贷者的还贷难度会大幅下降,因此受益。政府印钞的另一种可能结果是并不出现通货膨胀,而是货币供应的增加使得资金供大于求,导致利率下降。这种情况常常出现在日常生活用品处于消费饱和状态的经济体中。在这种情况下,也是资本拥有者受损,负债者受益。第五章还会进一步详细论述低利率的问题。

印钞放水是一种温和的削富济贫,吃大户。金融资本对通货膨胀自然是恨之入骨,所以经济学一向把印钞妖魔化,把通货膨胀妖魔化。对多数民众来说,只要工资和养老金能和物价同步增长,则通货膨胀利大于弊。流水不腐,户枢不蠹。物价稳定是死水一潭,而3-5%的通货膨胀率可以使物价的水流起来,又不至掀起大浪。利率下降则可减轻负债的政府、企业和个人的还债负担。

近几年来,美国、欧洲、日本都在搞量化宽松,就是在削富济贫。很多人称之为“货币战”,但他们不知道战争的主要对象不是外国,而是本国的民间储蓄和债券持有者。

中国也可以印钞,以还掉部分地方政府债务,并加大在科技上的投资。当然,中国可以先考虑提高所得税率、降息、例如,丹麦央行宣布将存款利率降至-0.75% [3], 以及发行国债。印钞应当留作最后手段。

部分量化宽松的钱会通过两个途径增加为储蓄,一是雇员的储蓄,二是企业的利润。这就需要更多的量化宽松来填补缺空的消费。所以长期看,量化宽松的规模会以指数速度增长。

长远看,量化宽松将会成为世界经济新常态。意大利锡耶纳银行集团投资组合经理Gianluca Sanna说“量化宽松政策恐变成半永久性”[1] 。而政府支出占社会总支出的比例会因此变得越来越大。

[1] 《创21个月来最长连涨记录之后 欧元能否走出“QE阴影”?》 2015-09-14 FX168

http://finance.sina.com.cn/money/forex/20150914/201923242764.shtml

[2] 《A housing graveyard made up of 7,000,000 foreclosures》

http://www.doctorhousingbubble.com/housing-graveyard-total-foreclosures-crisis-complete-foreclosures-reos/

[3] 《Danish central bank cuts rates AGAIN》 2015-02-05 Myles Udland

http://www.businessinsider.com/danish-central-bank-cuts-rates-2015-2