徐栩聊军事 谈文学

谈古论今2022年10月5日根据美国财政部的一份报告,本周美国持有的债务超过31万亿(31 trillion)美元。CNN Business的报道称,债务从未攀升到如此之高。

先谈一下美国两大管钱的机构,读者看完就基本明白了美元原理。

一、美联储,有叫联储会、联储局的,依1913年《联邦储备法案》而创设。它不是政府机构,可算半政府机构。凭空印钱,借出去,然后收回(存放在库里,相当于销毁了),但美联储得到了借出钱的回报~利息,这就是钱的一个循环、一个轮回。借钱出去是纯自由市场,求回报为主,并推动全社会经济发展。美联储起中央银行的作用,但不是一个单一的银行,它是一个十分复杂的系统(System),由联邦储备委员会、联邦公开市场委员会、12个联邦储备银行(公私合股,不在首都,而是分散在全国各储备区)、3000多家会员银行(目前的数量)、3个咨询委员会组成,其中联邦储备委员会下又有8个委员会。搞那么复杂就是防止少数人垄断、操控金融领域。与其他国家不太一样,突出三点:1)中央管理委员会,2)由12个地方性储备银行分散式经营,3)公共和私人部门相结合。

有个小故事,记载于很有名气的前美联储主席保罗.沃尔克(Paul Volcker)自己写的回忆录里~《Keeping At It》。1984年,里根准备连选连任总统,但要是美联储加息的话,会让股市下跌,经济数据难看。里根总统和幕僚长James Baker 在白宫椭圆办公室旁边的总统图书馆里召见了沃尔克。总统一句话没说,但Baker传递了这样的信息:总统命令(Order)你,选举前不要加息。沃尔克感到“震惊”,这是总统在干预美联储的独立地位。沃尔克的书中写道,他本就没打算加息,但还是一言未发,起身离开了图书馆。事后他想起为什么要在图书馆里见面?是因为那里没有录音设备,而白宫办公室可是自动录音的。

美联储根据市场、美国经济来控制现金总量(现金有Federal Reserve Note、美元、US dollar等不同称呼,但含义相同),尤其是在市面上流通的美元总量。即要足够多,让经济顺利发展,又不能太多,产生通膨,造成美元贬值,现在要求的年通胀率是2%。美联储是把钱借出去的,谁会用钱、利用率高、回报高、信用好,就借给谁。具体怎么操作?下面会细说。这里先说明一下,所谓“印”美元只是个形象说法,可能是数字形式(即数字货币)转账,不一定是印纸币。美联储凭空创造出数字,转给其他银行即可。究竟需要印纸币,还是转数字货币,取决于商业银行的需要,而商业银行又是根据终端客户的需要。如果客户需要某种面额的纸币,商业银行会向美联储要那种面额的纸币,自然就要印钞。美元的数字货币只是美元的一种形式而已,如同硬币与纸币,只是不同的形式。所以说美联储究竟是要印纸币,还是铸硬币,还是转数字货币,完全取决于客户的需求。早在互联网诞生之前,数字货币就已经存在,不是新东西。

美联储偏向于自由市场经济,政府不干预。政府不能规定印钱,也不能命令美联储升息、降息。

二、财政部。是联邦政府部门(区别于州、市政府),钱由税收产生,收联邦税、海关关税,现在或有部分国有土地也能产生钱。政府管钱就不能是纯市场了,不能是谁会用钱、利用率高、回报高,就把钱借给谁。税收主要用于联邦政府雇员的工资(总统、普通工作人员的工资),盖办公楼或租办公室的费用,刺激经济的投资,军费(战争时花费会猛增),其他公众、公益项目(如几年前投了点资给加州高铁,后来停了),给受灾的州补助,发福利、白送钱(如疫情期间给穷人发的纾困金)。财政部管理、使用联邦层次的钱。由于当年的税收经常不够用,所以就发各种期限、各种类型的债券借钱来花,这债就叫做国债US Treasury Securities。未兑付的债券总额常被称为美国国债总额。所以国债是借未来的钱、现在用,额外成本是付债主(持有债券的人)“利息”。但这利息通常叫coupon,是固定的钱数,一般每六个月兑付一次,这不同于美联储的升息降息。债券没到期,财政部是不会还本金的(除个别国债种类,可以提前赎回),但持券人可以在二级市场卖掉手里的债券,换回美元现金。当然,如果二级市场国债卖家多,买家少,会让美国国债掉价、贬值,财政部发新债时就要靠提高利息来吸引买家,那财政部就会吃亏。债券到期了,财政部才会还给持券人本金,这也是固定的钱数。国债“利息”常低于商业利息,但稳定、几乎无风险。美债的流通性也很好,可以随时卖掉换美元(除少数实名国债,不能在二级市场流通的)。当美联储调息时,国债还款“利息”不会跟着变动(其中ibond、TIPS种类国债随通胀指数CPI变动,ibond每年有1万美元限额,只卖给美国纳税人个人,利息收入可以推后很多年才交税,TIPS本金随CPI变,利率不变,限购500万,收入不免税,除非在退休账户里)。

很明显,与国债不同,税收是收当下的钱。当然,偿还国债最终是靠未来的税收(对老人倒是一种福利,反正未来不交税了,让下一代年轻人多交税,还老人年轻时的欠债。除非老人有遗产,到时候政府调高遗产税率,老人死后还生前的债)。那么长期国债是不是全靠将来拼命劳动来还本金和利息呢?不是,这就要谈到技术创新。如10年期国债,10年后连本带利还,美国人赌这10年内技术一定会发展,生产效率大为提高,增产增收,而不是在这10年里卖死力气。靠技术进步应可以增加税收来还国债。美国还有30年期国债,30年,技术应该升级两代了!税收完全能轻松还30年前的债。所以美国一直强调技术革命与更新。

当然,如果国债过高,国会会要求联邦政府尽快提高税收并减少联邦政府的各种支出,尤其是福利性支出。

国债不能混同于每年的联邦政府的财政预算。国债债券期限有1年内的、也有30年的,还钱的金额数固定(除ibond、TIPS种类);而每年收税在未收完之前无法知道到底有多少钱进账,每年支出也是变数,这样当年可能有赤字或有盈余。每年的财政预算谈不拢,联邦政府会关门休假,也即联邦政府的雇员罢工了,因为嫌工资少或其他待遇问题、工作条件。

国债是动态的。因为财政部不停地还到期的债券,也不停地发新债券。看上去国债数字很大,但由于有些是长期债券,可以分散到30年内里慢慢还,所以每年还的并不多。可以等到某年年成好时,多收税,少发福利,就可以少发新债券了。

如果美国国债全靠借新债、还旧债,那就是庞氏骗局了。事实上,美债是世界上信用最好的金融产品,从来没有违约过。如果个人或外国政府有闲钱(必须是美元),肯定会考虑买美债,因为美国稳定等因素。比如30年期限,买某公司债券?30年后苹果公司还好吗?买其他国家国债?该国30年内会不会有内乱、战争?中东国有石油,他们的债券安全?30年内其他国家会不会发现更多石油,造成中东国石油不值钱?如果是,那中东国如何还债?这就是美国政局稳定、国家体量大(面积大、人口多)、产品多样化(含旅游、影视)所带来的优势。由于风险低,即使利息低,别人也愿意买。10年期美债往往作为世界金融产品的标杆,其他股票、债券等金融产品的利息需高于这个标杆,即高于10年期美债。当然也会出现美国某段时间不发售新债券,或你抢不到新的美债的情况。

当通货膨胀时,因为国债债券是固定的“利息”、本金,所以债券持有者取回的是固定的现金,实际上是财富缩水,除非你持有的是ibond、TIPS类国债债券。

根据现代货币理论,国债没必要还清(其实最早汉密尔顿也说过),但国债借来的钱如果让政府乱花了,反过来会推高通胀。

谁是美国国债的债主?

国债分为两大部分: 第一部分是debt held by the public 可称为公债,由个人、企业、美联储、外国人或政府、美国各州各市政府所持有的债券。他们都是美国联邦政府以外的。 第二部分是 debt held by the government accounts,由联邦政府的其他部门所持有的债券,也可称为 intragovernmental debt,这些债券 is non-marketable Treasury Securities,即不在二级市场买卖,主要是SSN(Social Security Trust Fund 社会保障金,俗称养老金)。严格上说第二部分不属于联邦政府欠外部的债,因为债券在联邦政府手里,自己就是债主。

美国国债最大的持有者,也就是债主,是第一部分里的美联储(它只能从公开的二级市场买美国国债)和第二部分里的联邦政府其他部门(如SSN美国养老金部门)。

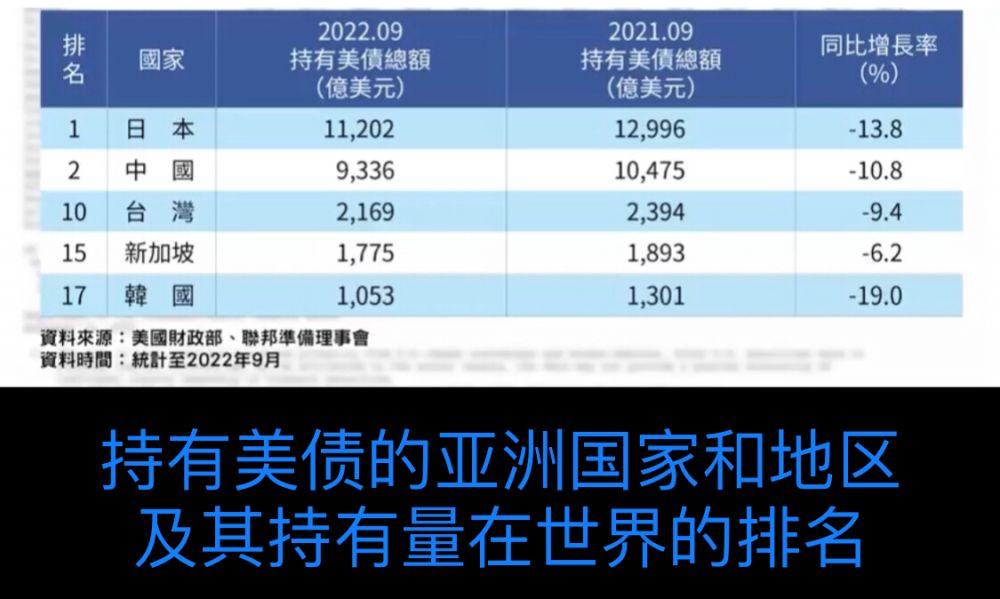

在2022/8/26,美国有24.19万亿国债由public所持有,6.65万亿由intragovernmental 所持有,总国债是30.85万亿美元。Public持有的债券占美国GDP的96.19%,外国人foreigners持有的债券大约占public中的33%(外国人无法持有intragovernmental 的那部分债券,那债券不卖给外国人)。2022年9月,外国持有的美债是7.3trillion,比去年同期下降了3.6%。回顾一下历史记录:外国人持有的债券2021年12月是7.7 trillion,2020年12月是7.1 trillion。

再聊一下联邦储备银行如何发放货币(俗称放水,实际上是借出去的)。

美国历史上曾两次产生、又两次取消的“中央银行”,那是真正的银行,存放收来的税、统一还各州欠的战争债等,但它不完全像英格兰银行。现在是联邦储备银行(常被媒体笼统混称为美联储、联储会、联储局),它印钱、控制货币(美元)的总数(尤其是流通的),保证美元购买力的稳定(即有信用)。保罗.沃尔克在1970年代末到80年代初为了压制通胀,拼命加息时说“我的责任就是维护货币的稳定性,使它有信用,没有其他责任。百姓辛苦工作挣来美元,如果一会就贬值,如何让百姓对挣来的钱有信心?”。与黄金脱钩后,联储会就可以“凭空”印钱了,钱少了就印,发向市面;多了就销毁(即收回美元入库),具体操作见下面三种方式。

1,印发美元,放款赚利息,只要你能付利息还本金,就借给你。降息就是放水,降利率当然各商业银行愿意多借钱,商业银行再加一点利息转借给其他人,银行是二道贩子。这样美联储就多印钱了,流向市面,这就是“凭空”印钱;反之升息是抽水,减少货币。升息、降息由文章开头提到的美联储“联邦公开市场委员会(FOMC)”投票决定,有12票。7票来自联邦储备委员会的7名委员,相当于来自中央,一人一票。5票来自地方,文章开头提到的12个地方储备区~12个联邦储备银行分行,其中纽约分行常任有1票,剩下4票来自其余的11个储备银行行长,这11个分行每年一轮换,有4个分行有投票权,没有投票权的分行行长也参加会议讨论。

2,公开市场操作,即在民众的二级市场里买卖国债US treasury securities 。美联储买国债当然用美元,它凭空印美元来买国债,就是印发美元流向市面了、放水了;如果外面美元过多,美联储又会在二级市场卖手里持有的国债,收回、销毁美元。当然此时债券的价格已经不是原价了,而是市场价,倒卖国债有可能大赚一笔,也可能亏钱,买卖是一个愿打、一个愿挨的市场行为。这调节了市面上美元的总量。

3,降低各商业银行的准备金,也是放水、增发货币,提高准备金则是相反,但这一手段美联储很少使用。

1970年代末、80年代初,保罗.沃尔克提高了银行准备金,另外还用了其他手段来抑制通货膨胀,如用M1、M2、M3等指标观察各层面的货币量、取消存款利率上限等。

凭空印刷、发放美元对美联储来说就是负债!是给最终收钱花钱的人(如领工资的人)打借条,拿到美元的人将向美联储要实际东西,纸币并不能吃(当然对商业银行来说,美联储是债主)。收回、销毁美元对美联储来说就叫减少负债~因为已经还了百姓的借条(即美元)!新闻里常听到,美联储要缩表了,就是减少资产负债表,减少美元总量了。

有人说美国总能偿还国债,因为他们可以印美元。这是一句笑话了,说明说者至今没有弄懂“钱”的本质。如果这样,美国直接印钱给政府花不就完了?压根就不需要“国债”这个东西!还费啥劲印债券、发债券,再费劲印美元还国债呢?如果美国真靠印美元来还国债,那国债的信用保证了,但美元的信用没了。况且,美国政府没有权力印美元,也就是说总统或财政部不能下令印美元。

2019年全球60%的储备货币是美元,全球70%的贸易、80%金融产品、90%大宗商品都是以美元计价。

现代各国的钱(货币)本身都没有价值,钱的价值在于其“信用”,也就是钱的购买力。多印钱就等于自毁钱的信用。现在世界各国的钱中,美元最有信用,所以各国都愿意用,不是美国用枪逼着你用美元。

与其说“美元霸权”,不如说“美元信用”。

(徐栩 数据来源于维基百科英文版)