青海杂谈

趋势投资与价值投资的探索

正文

作者: wdctll

从10月初RIG第一个发布三季报,到昨天ORIG最后一个发布三季报,整整过去了2个多月时间,在这漫长的财报季,经历了川普上台、欧佩克减产、美联储加息等一系列重大历史事件,不论是巧合还是必然,我们很高兴的看到原油价格正在逐步脱离50美元的低油价区间,这使得海洋石油的近海已经确定开始复苏,深海也看到了一丝希望,下面简单总结一下这些公司的三季报情况(本人花了很多精力研究,转载请注明wdctll原创):

一、ORIG

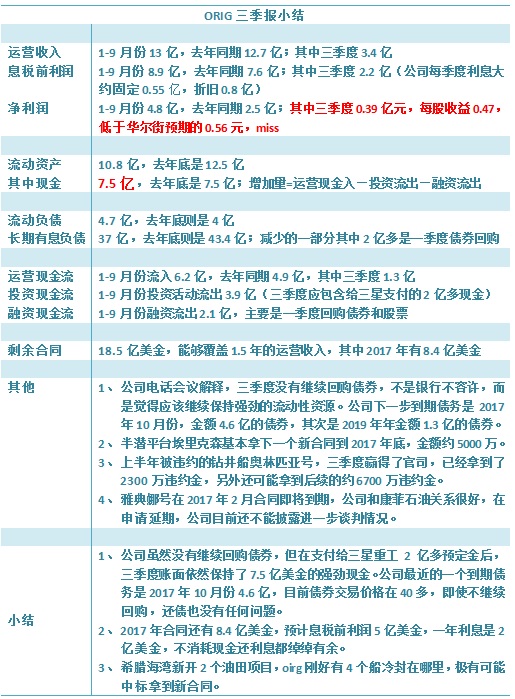

千呼万唤始出来,直到昨天ORIG才亮出了三季报,不知道是何故,无论在中国还是美国,在雪球还是SA,ORIG都已经成为了明星股,该股波动巨大,吸引了众多的人气,所以先谈谈ORIG。我今天上午认真看完了电话会议内容,先把汇总表格贴出来:

1、三季报和二季报总体变化不是很大,没有进一步按折扣价格回购债券,这可能让一些投资者有些失望,做空者利用这一借口疯狂砸盘。公司在三季报电话会议上解释,不是银行不让继续回购债券,而是觉得公司暂时保持账面流动性比较好。公司三季度支付了三星重工2.6亿美元两首新船的首付款后,依然保持了7.5亿美元的现金。

2、根据公司的财务结构和合同情况,在2017年有8.4亿合同能够贡献约5亿美元息税前利润,还每年的2亿利息没有任何问题,不会动用任何现金都绰绰有余,另外2017年10月到期的4.6亿债券即使不回购也应该还得起。

3、三季度公司拿到了一个小合同,并且赢得了奥林匹亚号官司拿到了部分违约金,也在进一步对即将到期的雅典娜号进行延期申请谈判。

4、希腊海湾的两个深水油田项目已经启动,ORIG刚好有4艘钻井船闲置在附近,老板ge又是希腊人,占尽天时地利人和,极有可能拿到一个合同。另外,重头戏还是明年上半年的巴西深海招标。

5、我本人从今年3月份股价1元左右就开始买入,一直买到3元多,二季度财报后股价暴跌到0.67元,在深入研究了公司后,我又补了一些,目前仍然重仓持有ORIG,仓位约占30%左右,如果股价低于1.5元,打算继续补一点,一直到占三分之一仓位为止。

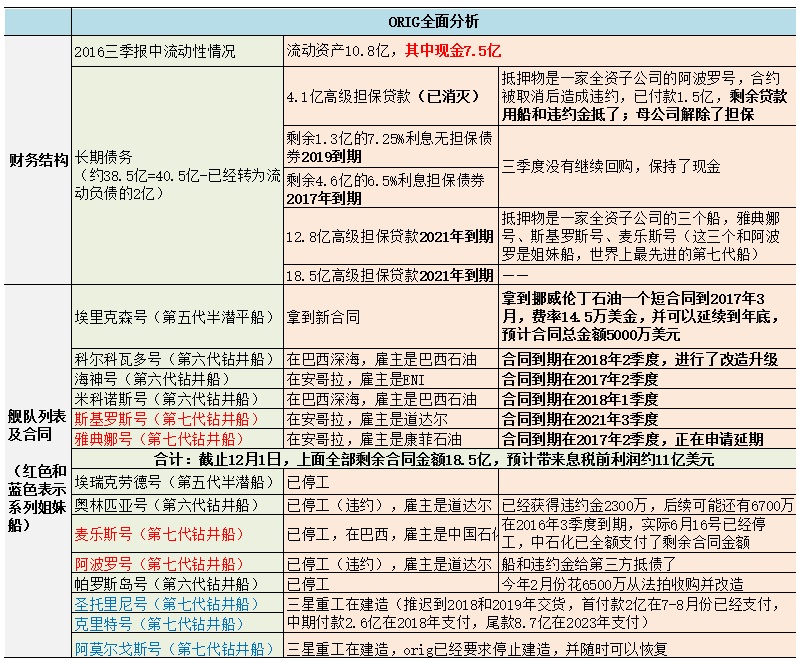

二、RIG

RIG是第一个发布三季报的,最近的股价基本恢复了行业龙头老大的自信,三季报如下:

1、RIG主要专注深海领域,目前还有120多亿的剩余合同,比其他公司要多的多,主要得益于他和壳牌的一系列终生合同,壳牌是志在进军深海的,光这5个钻井船就占了约80亿合同,占全部60多个船的三分之二。在三季报电话会议上,分析师问这5个钻井船有没有被违约的风险,公司ceo回答都是不可撤销终生合同,于是我们看到了RIG股价从那一天开始走牛(那一天电影《深海浩劫》在大陆上映,冥冥之中必有天意,以纪念RIG牺牲的钻井团队),连续上涨,几乎不回调,其走势远好过其他大型海洋钻井公司,这是因为RIG彻底上岸了。

2、最近一个多月,有四个公司利用了窗口期发了债券(窗口期指欧佩克减产到美联储加息这半个月),包括RIG、ESV、RDC、NE四个公司。发债总体是利好的,说明债券市场终于对这些周期底部的公司开放了,有能力有信用发债的公司当然都是行业领先者。这些公司发债目的各不相同,其中RIG发了两次,一共13亿美金,主要是支付和壳牌合作的两个钻井船资本开支。

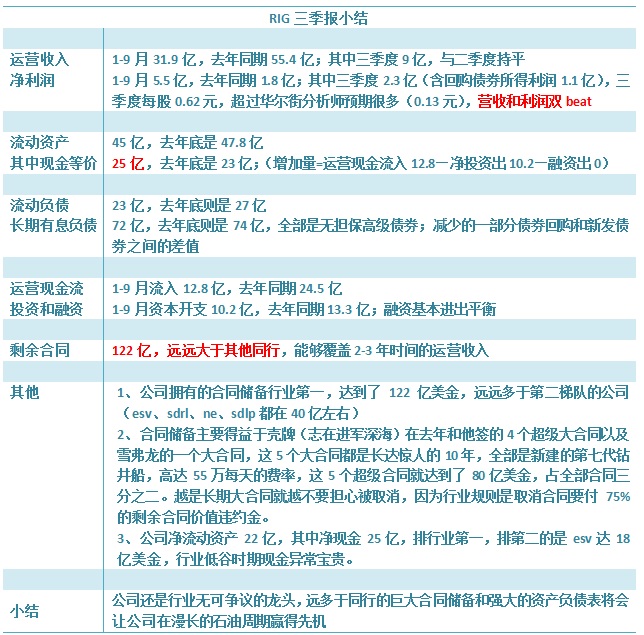

三、ESV

ESV是一家历史悠久的英国老牌海洋钻井公司,他的保守让我极度吃惊,下面是他的三季报:

1、ESV在财务状况比同规模的RIG和SDRL好的多的情况下,居然也利用了这次窗口期发债了,而且一发就是3个一共18亿,把所有债务都置换到了2024年以后。这让我极度吃惊。

2、看看ESV今年一系列的动作有多么保守吧,一年来用约8折的价格回购了11.3亿的无担保债券,长期负债降低到了47亿;年初在油价极度低迷情况下,在9.2元发行了6500万股普通股(稀释20%股权),拿到了5.8亿美元宝贵现金在手过冬;2年来处理了20多个老旧jackup,拿到了现金约5亿美金;现在又置换了债券期限到2024年以后;在财务处理上,2014年和2015年连续两年资产和商誉减值了30多亿(商誉指2011年在esv股价50多元用股票并购的深水钻井公司pride产生的,该公司主要服务巴西深海)。

3、ESV目前是所有海上钻井公司最安全的品种,没有之一:

a、他有18亿美元现金在手,还有22.5亿配枪在手,有息负债只有同规模的RIG和SDRL的一半,而且在2024年之前都没有到期债务;

b、其舰队规模也是很庞大,跟RIG和SDRL是一个档次的。钻井船、半潜船和jackup都有不少,配置均衡。

c、新船订单非常少,只有2个,今后几年的资本开支只有小几亿,压力很小,而RIG还有7个新船订单,SDRL有13个;

d、剩余合同有38亿,仅次于RIG;

e、至于运营能力,其实各个公司都差别不大,息税前利润比运营收入都在50%-60%之间;

f、公司的几大股东是先锋、黑石、大摩、高盛等,公司的管理层不敢乱来;

g、另外前两年已经资产减计了30亿元,把商誉和淘汰的舰队都减的差不多了,包袱已经卸下。现在最轻装上阵的就是ESV了,若真来一波原油牛市,ESV可以大展身手。

4、ESV目前是本人第一重仓。

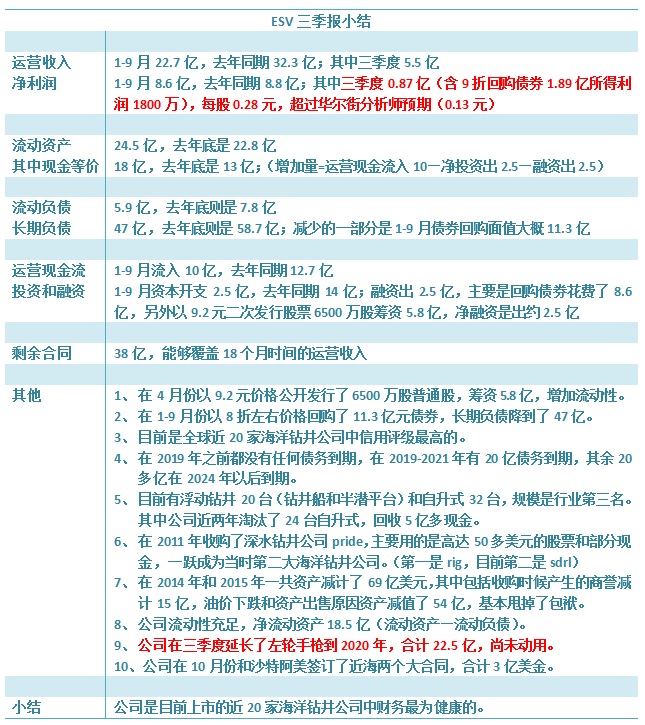

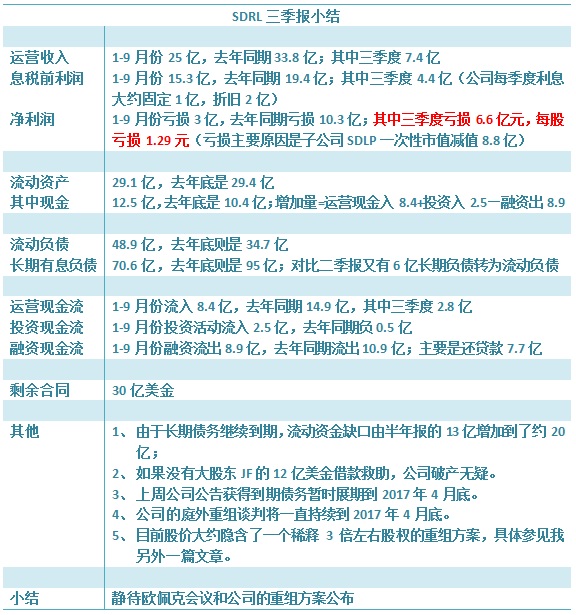

四、SDRL

SDRL是本人最喜欢的公司,没有之一,下面是他的三季报小结:

1、SDRL雄心勃勃,过去几年的总市值都是超越RIG的,他主要是有一个牛逼的老板希腊船王JF,JF拥有众多船舶公司。SDRL有全世界最庞大最先进最新的舰队,很多海工公司都以能接到SDRL的新船订单为荣。

2、可惜的是,从财务结构上面看,惨不忍睹,早应该破产了,现金缺口达30亿美金。为什么股价还能跟油价一起涨,这都是因为JF的信用背书。

3、我在两个月前写过一篇文章仔细分析了SDRL可能的重组方案《海洋钻井之王SDRL重组方案猜想》,当时股价在2元市值10亿美金,我当时预测可能要股权稀释3倍才能彻底复活,如今股价已经涨到了约4元市值20亿美金,这个时候只需要稀释1-1.5倍就完全解决问题。这就是股价越涨公司越安全的原因。目前的债务重组期限已经推迟到了2017年4月底,JF的一个绝招就是“拖”,一直拖到油价彻底复苏。公司一旦重组完毕,无疑继续成为行业老大,超越RIG。

4、本人十分后悔没有能在2元左右重仓SDRL,只买了一点点仓位,倘若再给我一次机会的话。。。

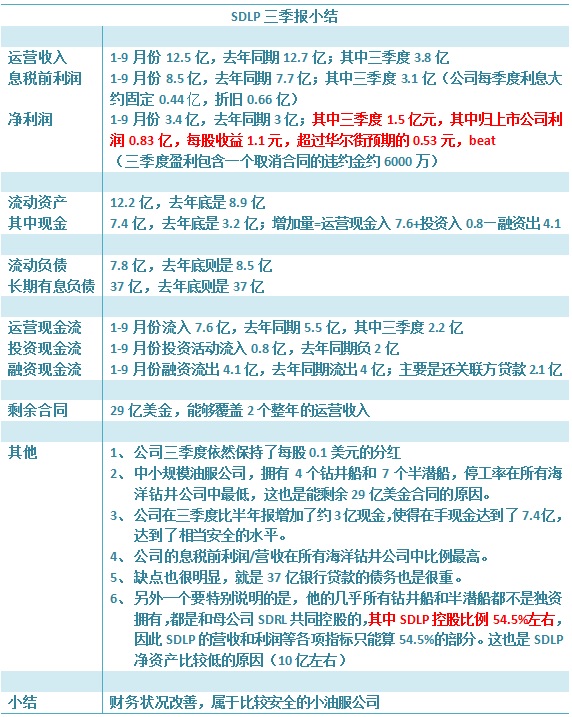

五、SDLP

SDLP也是我比较喜欢的一个中型海洋钻井公司,下面是他的三季报小结:

1、SDLP在同等规模的中型海洋钻井公司中拥有最高的合同储备,目前约27亿美金,而且他的运营利润高,可以获得更多的现金流。

2、SDLP目前是所有海上钻井公司仍然保持最高的现金分红的公司,目前每个季度是0.1元,我判断不会再继续消减股息了,因为这只需要一年约3000万元的现金。

3、公司虽然目前负债也很重,好在都是银行贷款,没有债券,和银行好谈;公司三季度现金达7.4亿,正在逐步积累现金;另外大股东是SDRL,几乎没有破产风险。

4、公司最近遇到一个小麻烦,一个3亿美金的合同被油商以不可抗力为由给撤销了,本来应该拿到60%约1.8亿美金现金的补偿费用的,白白损失了,这个官司目前在打,预计到明年才有结果,这是目前压制股价的原因。

5、本人重仓持有SDLP。

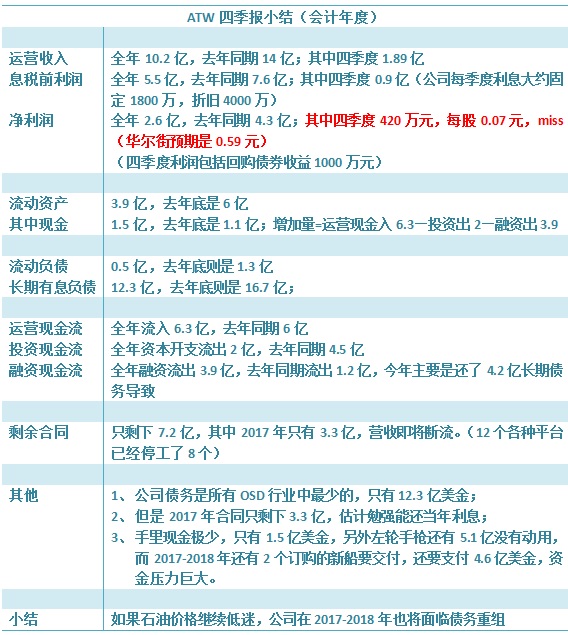

六、ATW

老牌公司ATW是债务比例最低的中型海上钻井公司,他的三季度小结如下:

1、公司债务是所有海上钻井公司中最少的,只有区区12.3亿美金。

2、但是他的手里现金和剩余合同也是少的可怜了,现金只有1.5亿美金(还有5.1亿配枪),2017年剩余合同只有3.3亿,情况也挺危险。

3、一个好消息是,ATW刚刚推迟了两个钻井船的合约,暂时缓解了资金压力。近期股价大涨,主要是由于之前空头太多,被扎空。

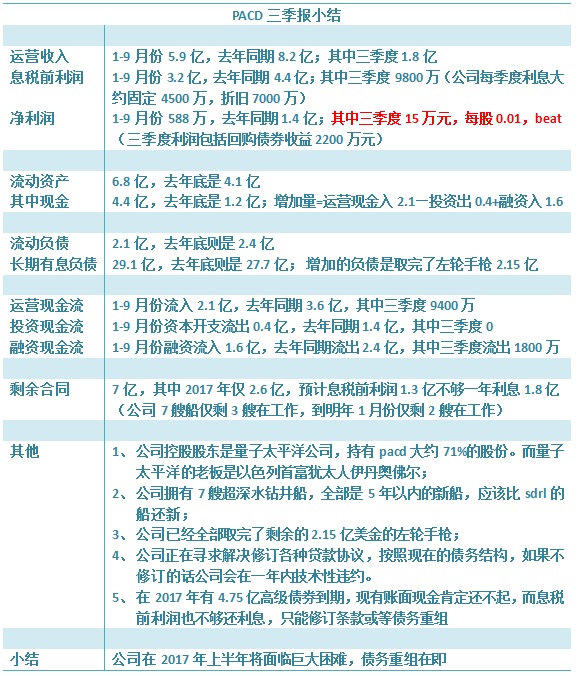

七、PACD

PACD拥有7个全世界最先进的第七代钻井船,他的三季度小结如下:

1、公司目前还是相当困难,债务很重,剩余合同很少,明年有一笔4.75亿债券到期,目前手里现金4.4亿,不够还钱,而且配枪已经取完了。

2、公司要复活有两个条件,一是油价大幅上涨他能在明年上半年拿到一个大合同,比如3亿就行。或者公司大股东以色列首富像JF一样注资来救。

八、其余公司

已经在关注和研究,本季度还没有详细覆盖的海上钻井公司有RDC、NE、NADL、中海油服等,打算下季度开始全部覆盖。

九、总结

以上就是我对全球海洋钻井公司三季报小结。 海洋石油产量目前占全球石油产量的三分之一,将来会达到半壁江山。海上钻井公司经历了一个可怕的大熊市,油价在50以下(海洋石油生命线)运行了两年时间,这一过程远超过2009年的五个月,这给海洋石油工业带来了严重的打击,也因此孕育了未来几年全球原油的大短缺。今年一二季度油价最低,这些海洋钻井公司的季报业绩达到了历史最好,未来一年这些公司的业绩都会逐渐下降甚至亏损,但是股价却可能逐步上涨,这就是周期股的魅力。一个长期向上的漫长周期正在徐徐展开。

作者利益披露:

作者利益披露:

不太懂。能解释一下吗?