笨狼发牢骚

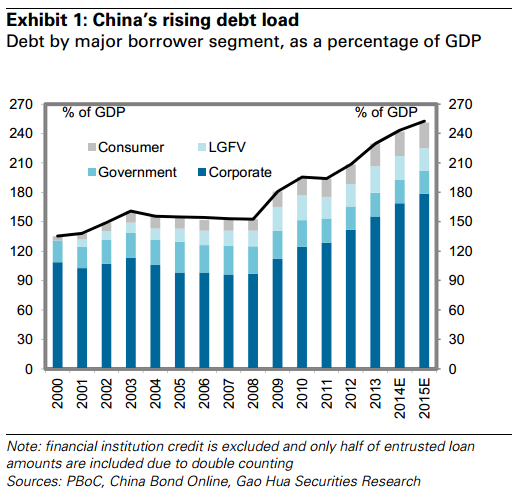

发发牢骚,解解闷,消消愁过去一年来随着美国经济不断回升,美元日益强大,欧日因为经济不佳,人为地大肆将其货币贬值,更加剧了美元的强势。人民币贬值,本身不一定有风险,贬值对出口有帮助,对中国就业有好处,也算给李克强帮了个忙。这里说的人民币贬值的风险,是人民币对美元贬值的风险。为什么呢?

美元指数月线图

经济危机以来美元一开始慢慢回升,随后回升速度加快

美元指数日线图

美元近日因联储暗示而微微回调

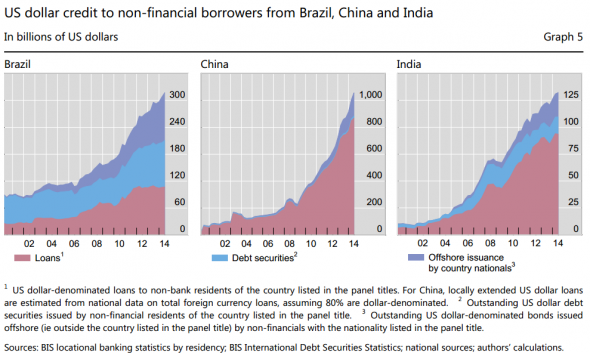

美元是国际货币,国际贸易、投资用的最多,用它,可以买到东西,所以落后、发展中国家愿意使用美元,西方占主导的国际金融体系,也以美元为主。结果,落后、发展中国家需要资金的时候,往往通过西方金融体系向社会集资,集资的结果是债券或贷款形式的债务,而这债务结算的单位,非美元莫属。

人民币与美元兑换率月线图

这样,落后、发展中国家常常欠有大量的美元债务,要还钱,得用美元还。这是为什么这些国家的外汇(对美元的)兑换率至关紧要【注1】,遇到经济危机,自身货币往往大幅贬值,这么一来你就没钱还债了【注2】。这问题,折腾了发展中国家上百年了,几辈子还是没有翻身的意思。

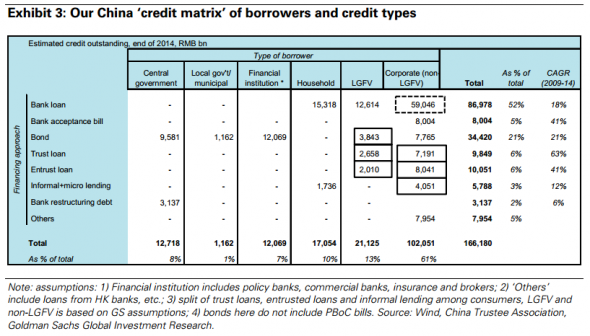

都说中国外汇储备高,是事实,但外汇储备是国家贸易、投资收支平衡的体现,不能随便用【注3】,当然紧急的时候可以救急,但平时嘛,债务是债务,该还时,自己解决。

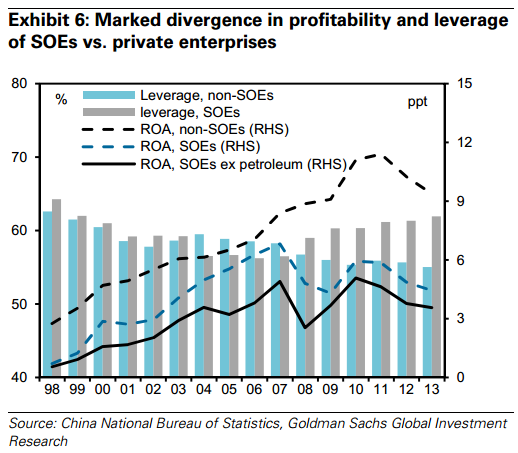

中国国家债务,不论中央还是地方,都是国内发行,而且只是国内限购,跟日本相仿,没有外汇风险。难道中国还真的有其他的外汇风险吗?

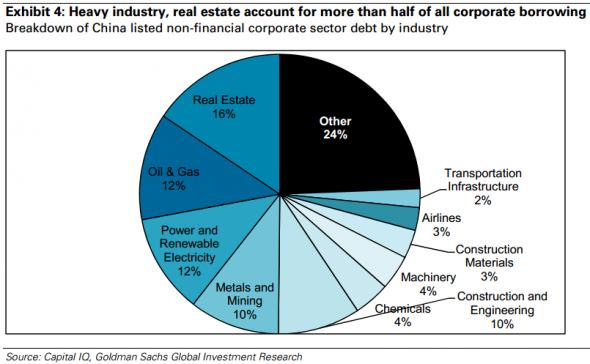

确实有。这是企业发行的美元债券和贷款。美元债券贷款,跟落后、发展中国家的美元债一样,一旦自己的货币贬值,需要偿还的本就增大,负担大增,对借钱的机构是个极其大的负担,又是会把该机构压垮,导致破产。中国企业借了多少美元债?

经济观察网2014.1217

中国企业美元债务激增 国际清算银行示警

华尔街见闻2014.12.24

美元上涨 中国企业海外万亿美元债务堪忧

华尔街见闻的报道基于彭博:UBS Raises Flag on China’s $1 Trillion Overseas Debt Pile

咋搞的?原因很简单。从上面所知,到国际市场上借钱,通常借美元。前几年,人民币一直升值,美元也因为美国经济危机,一直萎靡不振,大家都觉得借美元债务,还的时候还赚了,因为美元贬值,还的时候用的人民币还少了。不过这是一厢情愿,风险管理(risk management)的关键是不能只有一条路,万一变了,得有解救的法子。不过企业风险管理素质较差,中国的就更不用说了,故此也未必当一回事儿。另外一个更关键的原因是中国的机制导致的。在中国,谁能借到钱,是政府说了算,能借的,想不要都不行,不够格的,求爷爷告奶奶也没戏。所以地方政府、国企就不愁了,而民间企业,尤其是中小企业,借钱很难,记得几年前的高利贷盛行和各式各样的理财产品吧?【注4】

国内借不到,华尔街一串通,人民币旺,干嘛不到国外去借?这一借,借出万亿美元,可比地方债高多了。这下子,中国企业跟落后、发展中国家的处境是一模一样了。

人民币与美元兑换率周线图

不过,人民币相对于世界上其它货币,强多了,没贬多少,所以欠债的中国企业尽管有压力,还不是面临危机。不过目前中国经济不景气,企业收成有问题,还债还是难。目前美国经济不错,美国人愿花钱,从中国进口也多起来了,(参见:中国出口竞争力提高叠加周期因素改善 今年出口料增9%--中金)从另一个方面支持人民币,也许会给中国企业一个喘气之机。

【参考】

彭博:Yuan Bears Say Record Dollar Debt to Fuel Decline: China Credit

金融时报博客:Digging into China’s debts

《经济学人杂志》Feeling green

本文泛指发展中国家的美元债务,不针对中国。

路透社:Demand for hedging dollar debt picks up as yuan volatility increases

路透社中文网:《热点透视》强势美元让债务人为10万亿美元债务头疼不已【注:似为作者/译者对中文不熟悉,将万亿误解为10万亿。】

美国石英网站:

【注1】对出口为主的国家,这是左右为难,兑换率低(自身货币值钱),出口受影响,兑换率高(贬值),还债成问题。

【注2】穷国家的债务在货币大幅贬值时,更总产值一比,就像跳了槽似的。穷国家通常靠囤积国际货币,主要是美元,形成了穷国家廉价出口产品到发达国家,被“剥削”的现象。一旦遇到这情形,老办法是国际货币基金组织插手,你就惨了。参见中国为什么建亚投行?。

【注3】外汇储备得存在那儿,通常得安全、流通性极强,通常就是美元了,不过不能美元现款,所以大家买美国债券,就是这个意思。实际上一般是“一篮子货币”。中国政府希望回报高点,允许小部分投资到有风险的资产里,专门建立了中投,负责投资。中美常冲突的一个方面是美国限制中国在美国的投资,对中国来说,这一限制,中国(现金)资产的回报率就比购买美国实物资产低多了。目前双方谈BIT,就是为了这个。

【注4】这说明改革、利率自由化都重要,不过目前种种报道都暗示利率自由化是空话,难以想象政府会当真,地方政府、国企嘛,还是越来越优惠,他们占了便宜,中小企业连骨头都尝不到了。不乐观。