GuestNewBoy

饭面全戒先行者 快乐逍摇任我......买入看涨期权全解析

1

买入看涨期权

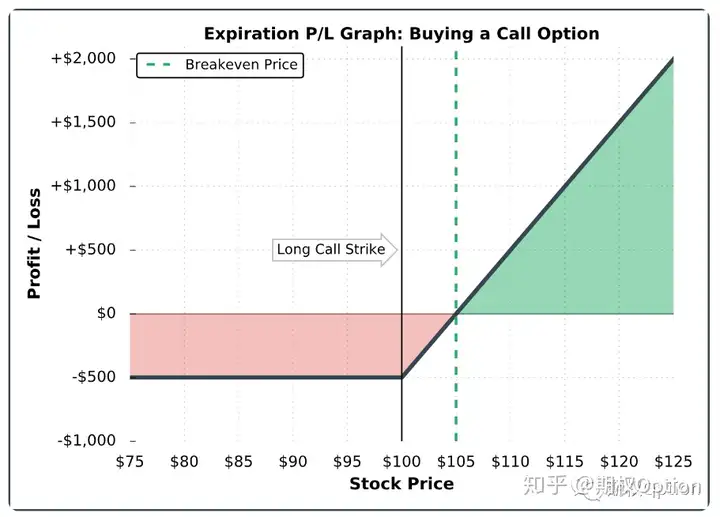

定义:买入看涨期权是指期权的买方拥有在期权合约有效期内按执行价格买进一定数量标的物的权利。付出一定的权利金从卖方那里获得买入的一种权利。

看涨期权是期权交易策略里最简单的一种,因为只涉及一笔交易。对于初学者来说,这是一个很好的策略,也经常被更有经验的交易者使用。它能让你通过杠杆的力量获得潜在的无限利润,

同时限制你的潜在损失。如果你预期任何有期权合约交易的资产的价格都会大幅上涨,那么

就强烈推荐使用这种工具,尽管它还有其他用途。

2

何时使用

当你对某标的资产的前景看好时,也就是说你预期某只证券的价值会上升。当你期望证券

价格在相对较短的时间内大幅上涨时,买入看涨期权策略将最简单,最有效。当然,如果

价格长期缓慢上涨的话,用这个策略也是不错的,但是要考虑到时间的耗损,因为调用的

时间价值会随着时间而贬值。一般来说,只要你看好某一证券,你就可以考虑买入多头。

然而,如果你只是预期证券的价格会稍微上涨,可能还有更好的选择,比如卖出看跌策略,

这个以后也会陆续更新,感兴趣的朋友欢迎关注我的公众号。

3

为什么用

使用买入看涨期权策略原因有很多。首先,它相较于其他期权策略比较简单,计算盈亏也

比较简单。它本质上是购买你希望增值的资产的另一种选择,但由于期权所具有的杠杆能力,

你可以从投资中获得更大的回报。下跌的风险比直接投资一项资产要低,因为无论基础证券

的价值下跌多少,你最大的损失是买进看涨期权的成本。它也很灵活,因为你可以通过选择

你购买的期权合约的执行价格来有效地选择交易的风险回报比,也就是可以通过买不的执行

价格来加杠杆。

在国内期权市场单个认购合约涨幅几倍、十几倍在期权市场并不少见,最有名的一次是2019

年2月25日50ETF购2月2800合约当日涨幅192倍的神话。这种极端情况虽然不多见,但是

对于喜欢以小博大,同时对自己的判断十分有信心的投资者来说,不失为一种好的选择。

4

如何使用

正如我们所提到的,这是一个非常简单的策略。唯一涉及的交易是使用买入开仓指令来购买

你认为会上涨的证券的看涨期权。你可以购买美式合同或欧式合同,这取决于你是否想要在

任何时候都能行权的灵活性。不过,这种灵活性是有代价的,因为美式合同通常要比欧式合

同昂贵(自由是要付出代价的)。还有一些具体的决定你需要做:使用到期日和执行价格是

两个例子。如果你期望标的证券的价格迅速上涨,那么买入期限

很短的合约直到到期是合理的。如果你认为标的证券需要更

长的时间才能上涨,那么你就需要购买更长期的合约。

长期合同通常会花费更多,因为他们会有更多的时间价值。使用什么样的执行价格需要更多

的考虑,尽管我们通常建议新手交易者只购买平值附近的合约。对于经验更丰富的交易者,

你可能喜欢比较不同执行价格的期权的delta值,并根据你希望获得的回报和你期望标的证券

价格发生的变化来决定使用哪个执行价格。例如,如果你预期价格会大幅上涨

,那么买入更便宜的期权合约,可以使你获得最大的收益。

如果你预期价格会有更温和的上涨,那么买入delta值较高的

合约期权可能是更好的选择。在做这个决定时,并没有特别正确或错误的方

法;这最终取决于你自己的期望,以及你希望从交易中获得什么。

5

如何获利

你可以通过两种方式来实现这种策略所带来的利润:要么在价格上涨时卖出看涨期权,要么

在执行价格上买入标的证券,然后在当前的交易价格上卖出。对大多数交易者来说,卖出

看涨期权是一个更常见的选择,但在某些情况下,购买相关证券可能是一个更好的解决方案

。

当然期权的策略也是要根据盘中标的物的情况实时调整的,有兴趣可以看看下面的进阶阅读,

也可以直接跳过,不影响整体阅读。

进阶阅读:

进场后可能会遇到的几种情况:

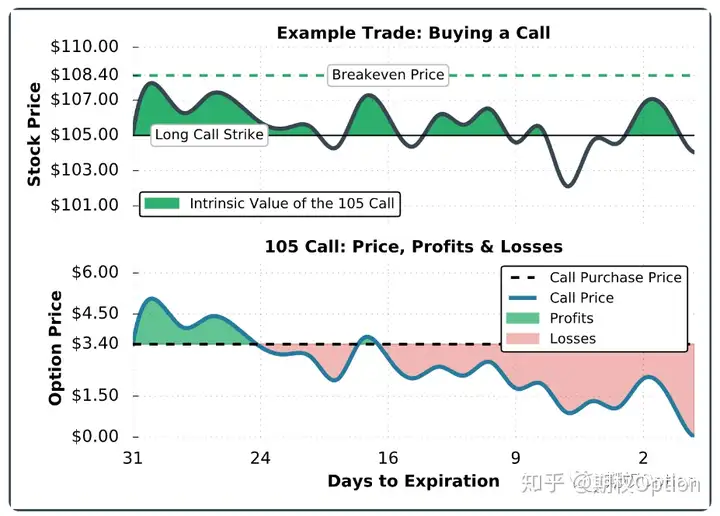

1、标的物价格始终没有高于盈亏平衡点(执行价格+权利金)

初始条件:

初始股价:105美元

剩余时间:31天内

买入价格:$3.40

看涨期权保本价格:看涨期权执行价105美元+看涨期权借记支付3.40美元= 108.40美元

正如我们所看到的,股票价格从未高于看涨期权的保本价格。与此同时,股价也从未大幅跌

破看涨期权的执行价。结果,看涨期权经历了一个缓慢的衰退,导致看涨期权的买家蒙受损

失。在这个具体的例子中,持仓损失的主要原因是时间的价值的衰减。

然而,看涨交易员仍然有机会在交易早期平仓获利。要在到期前结清多头看涨期权,交易员

可以简单地以当前价格卖出看涨期权。举个例子,如果交易员在价格为4.50美元时卖出看涨

期权,他们就锁定了110美元的利润:(4.50美元的卖出价格- 3.40美元的初始买入价格)x100

=+110美元。

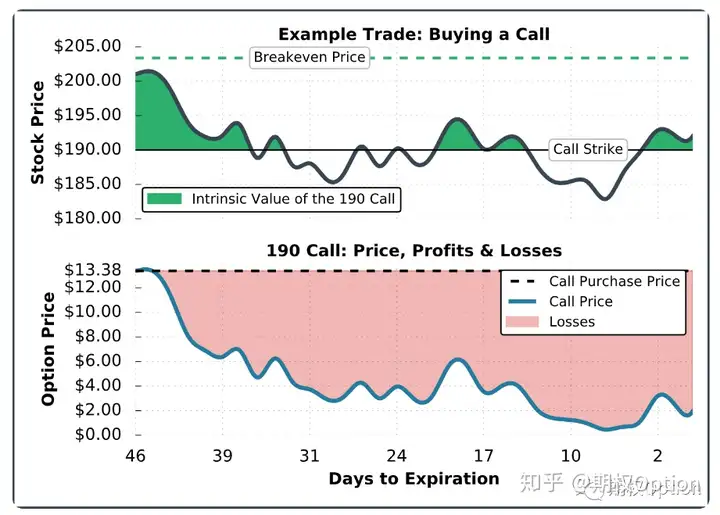

2、股票价格下跌的情况

初始条件:

初始股价:201.02美元

隐含波动率:21%

剩余时间:46天

初始Delta: +0.75

买入价格:$13.38

看涨期权保本价格:看涨期权执行价190美元+看涨期权支付的13.38美元借方= 203.38美元

最大潜在损失:$13.38x100 = $1,338

最初的delta为+0.75,预计190看涨期权每下跌1美元将损失0.75美元,这就解释了为什么

当股价从201美元跌至185美元时,该头寸表现如此糟糕。在同一时期,隐含波动率从21%

上升到28%。不幸的是,这还不足以抵消股价下跌带来的损失。

如前所述,看涨期权可以在到期前关闭。举个例子,假设这个例子中的交易员想要在看涨期

权交易价跌到10美元时减少损失。如果交易员以10美元的价格卖出看涨期权,他们就锁定了

338美元的损失:(10美元的卖出价格- 13.38美元的买入价格)x 100 = - 338美元。

到期时,该股的交易价格约为192美元,190看涨期权的内在价值为2美元。初始购买价格为

13.38美元,因此买方每合同损失1138美元。如果交易员持有看涨期权到到期日,那么每份

合约的持仓量将是+100股股票。这些股票的实际购买价是203.38美元,也就是看涨期权的

执行价190美元加上期权的13.38美元购买价。

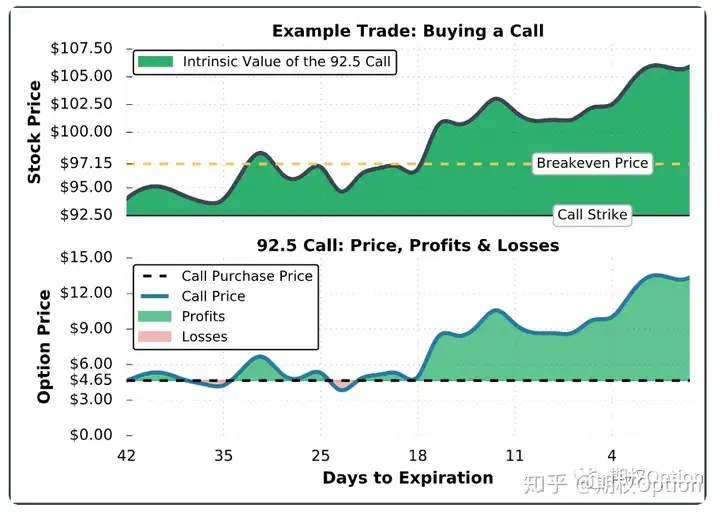

3、标的价格上涨

初始条件:

发行价:94.02美元

初始隐含波动率:31%

到期日:42天

买入价格:$4.65

看涨期权保本价格:$92.5看涨期权执行价+$4.65看涨期权买入价=$97.15

最大潜在损失:$4.65x100=$465

首先要注意的是,股价在最初的24天里从94美元涨到了97美元左右。然而,这个头寸仍然

不是很赚钱,因为增长速度不够快,不足以抵消时间流逝带来的损失。

幸运的是,在离到期日约18天的时候,该股股价在接下来的一周上涨了5%以上。因此,买

家获得了丰厚的利润。到期时,股票的交易价格是105.85美元,看涨期权的内在价值是13.35

美元。当初始购买价格为4.65美元时,在这种情况下,买方每签一份合同获得的利润为870

美元。

6

风险特点

这一策略的最大损失为买入期权时所支付的权利金。最坏的情况是,当标的证券的价格没有

超过执行价格时,所购买的合同将毫无价值地到期。如果标的证券价格上涨,但涨幅不足以

弥补合约成本和/或时间衰减的影响,也有可能出现亏损。

7

策略优缺点

这种策略有很多优点,缺点也不多。可以说,最大的优势是,它有可能从基础证券的价格上

涨中获利,同时限制其下跌时的损失。看涨期权提供的内在杠杆作用也意味着,它有可能获

得与实际持有相关证券相当的利润,但无需投入同样多的资金。

这使得它成为一个理想的策略,交易员没有大量的资金交易。或者,如果你有足够的资金进

行投资,你可能会获得比直接投资相同数量的标的证券更大的潜在回报。

简单性也是一个很大的优势,尤其是对初学者。计算潜在利润要比使用一些更复杂的策略容

易得多,交易越少,佣金就越少。也不需要保证金,一开始你就知道最大损失是多少。如果

你的前景发生变化,你也可以很容易地进行进一步的交易,并将策略转换为另一种选择。

主要的缺点是,你无法防范股票的下跌。如果你购买的看涨期权到期,你就有可能失去在这

一策略中投入的所有资金。您还会受到时间衰减的影响,因为调用的外部价值会随着时间的

推移而受到负面影响。

8

希腊字母特点

正Delta -当股票价格上升时,看涨价格上升,这对看涨买方有利。相反,当股票价格下跌时

,看涨期权价格也会下跌,这对看涨期权的买家来说是不利的。

正伽马(Gamma)-一个多头的持仓delta在股票价格上涨时接近+100,在股票价格下跌时

接近0。

负Theta -期权的外在价值随着时间的流逝而衰减,这对看涨期权的买家是有害的。

正Vega -隐含波动率的增加表明期权价格的增加,这对看涨买方有利。另一方面,隐含波动

率的降低意味着期权价格的下降,这对看涨期权所有者是有害的。