享受自由,感恩生命

心中明月在,静照彩云归

正文

当然是精确:实盘战绩示例DT和短线操作

1981年3月4日晚,桥牌篓子邓小平与世界著名桥牌皇后--美籍华人杨小燕(她先生魏重庆发明了桥牌“精确叫牌法”)搭档玩牌。杨问邓:“使用何种叫牌法?”邓篓子答:“当然是精确!”连牌篓子都懂得的道理,短线交易者当然也必须明白。

每笔DT和短线的损失具体数额与盈利的具体数额统计上都差不多。事实上坚持3R是Mission Impossible。如果潜在盈利$0.30,划定止损$0.10,有多大的把握预测这$0.10的波动比随机波动更有规律?3R 2+:1或更高,DT或短线可能没有足够时间达到2+,而先达到了1,止损几下之后,就没有信心做该个股了。这种心理信心上的打击其实是更大的远远高于Capital loss的Punch!所以,更重要的是方向首先正确,并且有值得一做的、有理论基础的大致盈利预期,然后,入场后跟踪止盈(就是赚多赚少的问题),才是正确的方法!DT和短线必须要有高成功率,也就是看盘预测要精确。清楚无误地说,就是,对DT和短线,预测正确性高于操作,高于执行纪律!3R的潜在盈利/损失为1:1就可以干(熟悉股性,极有把握时,3R对DT或短线甚至根本就不是考虑的内容!),因为胜在高成功率。

当然是精确!有短线和DT潜在机会时,当前的行情好比桥牌手拿到一手好牌,知道至少要叫牌入局,但是否冲贯,以及是大满贯还是小满贯,还不是很清楚。模糊一点,至少入局,是中长线的搞法,可以容忍3NT+3,但短线必须叫上6NT。即使在精确的条件下,还是分程度,探索6S的过程中,有从4S停在5S上的试探空间;而5D到6D之间就必须更精确,没有什么含糊余地了。如果定约上了6C,结果打成6C-1还成、不赖,不过是叫牌时Aggressive了一点,水平不算差;但如果打成6C-2,就是严重的水平问题了,因为这手牌本来都无法成局,却定约入贯。关键在哪里?有两个:

1,首先肯定是一手好牌,能至少入局;对应在DT和短线交易上,就是预测目标股在中长线上趋势清晰,短线指数环境有把握;

2,用精确叫牌法,叫出搭档双方各自牌型、牌力和相互的匹配度,一击成功!对应在DT和短线交易上,个股中长线清晰+把握短线指数=匹配时短线出击个股。

虽然中长线预测在具体出入价位(空间)和时间上(时间)可以模糊一些,但短线在这两方面必须要精确!原因是如此地简单:短时间内和小幅价格波动内就立刻客观地见分晓!入场价位是关键,只要入点好,就能经得起任何时间框架的震荡,就有更好的安全Margin。好的入点,解决了每个具体Trading大部分的问题,虽然适用于所有交易,但DT和短线对此要求尤其突出,原因是如此的简单:没有太多时间和空间容忍错误!中长线在暂时错误的情况下,更宽松的时空舒适度也许最终能证明正确,但DT和短线没有这时空的奢侈!所以,必须强调,DT和短线必须准确度高!如果预测系统的分析方法做不到精确,则说明分析方法与操作方法及盈利模式不匹配DT和短线,必定会导致DT和短线失败,把失败归因什么资金管理或心态,等等,都是自欺欺人,因为还没通过基础的短线精确预测这一关,就还根本没门摸到这些更高层次!

小额输赢的操作都是无效操作,但即使是无效操作,小赢比小输要好很多!这不但在心理意义上,更在于这种统计优势说明了入场方式有很好的Edge(简单地说,就是正确的!),至少很安全,某种意义上,出场时考虑的不过是赚多赚少的问题;而且说明了出场策略和方式是可行的,预期的出场点是现实会发生的,不会纠缠于被迫出场,也没有强迫平仓所引发的情绪不安和心理焦灼。

DT并不是每天必须要做,更不是要每天做很多笔,而是要在高成功率时该出手时就出手,一击就中,每击必中。日线短线可以有Decent收益,但DT并不是主要的收入来源,只能是锦上添花。大收益是在趋势市况里Buy (or Sell Short) & Hold中长线取得的。而在震荡市况,必须要做日线短线和波段操作!这是震荡市里唯一能盈利的操作模式!此时Buy (or Sell Short) & Hold最好的情况就是不赔钱,根本不可能赚钱!因此,"Buy & Hold", "Cut loss short, let profit run"这些言简意赅的箴言警句有一个必须的的充要前提:在趋势市况下。震荡市虽不能说不能应用,但必须相机行事。

实盘战绩示例

该账户是崭新的,在2011年感恩节前设立,Initial Seed Capital整$100K。由于这段时间的市场状况,该账户从没有进出过任何中长线持仓,全部是DT和日线短线操作,因此选择这个实盘账户示例DT和短线操作堪称完美。

对于该新账户,感恩节那一星期期间一直在等待最佳机会。从感恩节第二天2011年11月25日星期五半天交易收盘前2分钟第一笔入仓开始,至2011年12月12日星期一完全空仓为止,总共11个交易日。

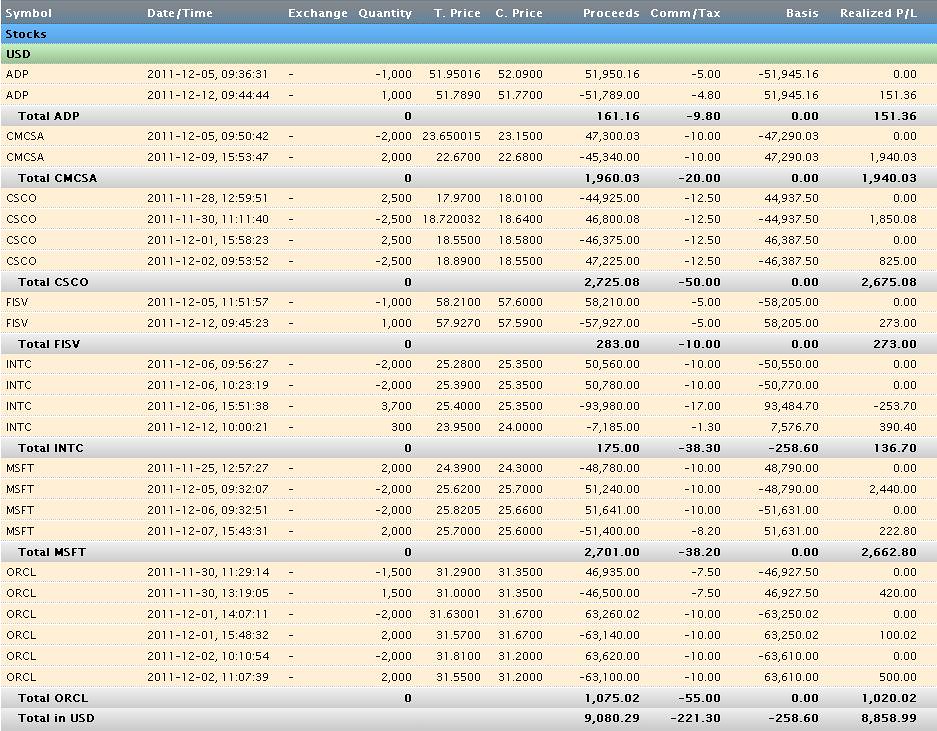

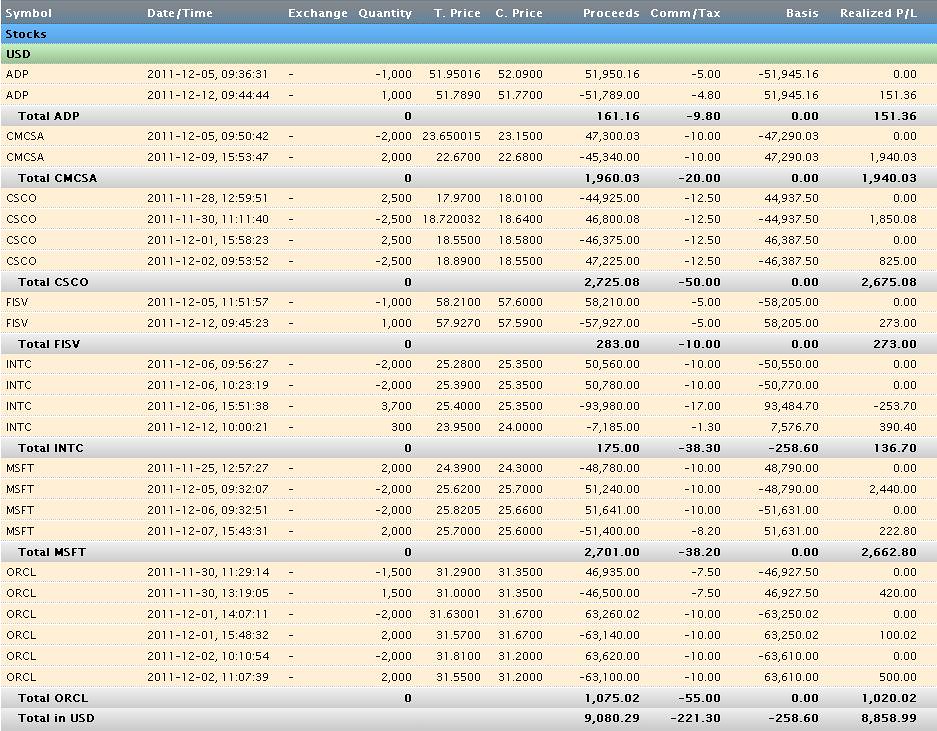

交易战绩为全胜100%!交易盈利共$9K,Excluding交易费,Realized盈利$8.8K,盈利率8.8%。具体明细如下:

具体解释:

2011年11月25日星期五:

收盘前买入MSFT 2000股。市场惨跌,有回涨需求,但仍可续跌。原因:

1,MSFT是箱体震荡型大流通盘股;

2,目前在极强支撑带,向下风险仅$0.60,向上盈利空间至少$2;

3,买入2000股,占用资金量50%,半仓若盈利则再增加账户仓位,资金管理原则要求以盈利抵抗更大风险;如果有盈利,会用大概80%的资金,这种机会对MSFT这种股十拿九稳,只是赚的钱少些,但极安全;

4,不能失去机会;在Livermore回忆录里,老火鸡常充满激情且感激地说“你知道,这是牛市,我不能失去仓位”,指的就是这种情况。否则,后市若连续涨,都不要太大地涨,由于没有盈利持仓在手,入场会担相对更大的风险,很多人就只能在场外观战了。

2011年11月28日星期一:

买入CSCO 2500股。日线短线。原因:

1,MSFT有了较好盈利,因此有了加仓条件;

2,CSCO日线一直很强,是选定的指数领涨苗子,今日此番Gap up是回调50SMA后继续领涨;

3,CSCO领涨超跌的市场,没有理由不满仓;0% Cash left;唯一没上Margin Leverage的理由是账上盈利不够大,已算客气。

2011年11月29日星期二:

No Action.

CSCO日线回调。

2011年11月30日星期三:

卖出CSCO 2500股。日线短线转成DT。原因:

涨太快了,Intraday开始回调。

Short sold and covered ORCL 1500股。DT。原因:

指数连续大涨后高开,会回调。ORCL在200SMA上高开,DT有机会等其下探日线200SMA。

2011年12月01日星期四:

DT ORCL.

收盘前买回CSCO 2500股。日线短线。原因:

盘中CSCO出现向下Trigger stop loss式放量2M的Bottom Fishing,短线走强,因而收盘前补回日线短线仓位,2500股使得总资金量依然满仓。

2011年12月02日星期五:

早盘卖掉CSCO 2500股。日线短线转成DT。原因:

涨太快了,Intraday开始回调。

DT ORCL.

这段时期有关ORCL and CSCO操作的更详细解释见:

实例图解DT的方法和原则

http://blog.wenxuecity.com/blogview.php?date=201112&postID=1737

2011年12月05日星期一:

指数高开,开盘就卖出了2000股MSFT,因为进入震荡市指数有短线回调要求,而MSFT作为很重要的指数调控杠杆此时大幅高开$0.55,暂时忘掉当初买入MSFT时至少赚$2的3R计算,大股有了暴利先拿着,有条件时再补仓回来。此时100% Cash。

随后立刻DT Short sold CMCSA,因为该股跳空高开在日线200SMA之上,典型弱势指数环境下诱多,目标至少是向下测试200SMA。2000股是~50%资金。

DT Short CMCSA随后立刻获大利,因为CMCSA在暂时还算行、不太弱的市场环境里像石头一样下跌,而且已经掉到了日线200SMA之下,立刻有了资格从DT转成日线短线或波段。由于这个盈利,所以有了资格加大做空力度,如法炮制ADP/FISV:ADP在200SMA上高开;FISV则更弱,整个上星期指数大涨时都没有顺势向上越过200SMA,此时高开更在200SMA之下,5m图也正不争气,更是伸长脖子找打。

满手Short仓位,1.5X Leverage. 第一次上Margin Leverage,两个原因:

1,总体账户有了较好盈利;

2,所有仓位都是在已有仓位盈利的前提下逐步累积的。

2011年12月06日星期二:

开盘就Short MSFT。DT。因为在指数步履沉重蹒跚的情况下,MSFT高开就是为了提拉指数。今天是连续第二个高开,找打。

INTC开盘就往上形势喜人地猛拉,开始招傻瓜入场高位接盘。INTC正处于强阻力区,不远的上方是坚强铁板$25.49(2011年11月15日和16日最高点,并起始陡峭的下跌,这是大流通盘股的Square[强]阻力!),快半小时了,尽管还在疯涨,先搞2000股INTC DT仓位,不等半小时或一小时规则了,这种傻行情,肯定日内回调,然后日线回调,特别是在不久的以前--2011年11月15日和16日都干过这种傻事。果然到了$25.48就回头,一分钱都不差!而且Intraday 5m图在$25.48是一个大阳紧跟一个大阴。快两个小时了,再加搞2000股INTC DT,等着收傻钱。

然后... ...,就无法Login账户了。小概率事件不常有,只在一切碰巧的时候才有!

现在满手Short:

-2000股 MSFT

-4000股 INTC

-2000股 CMCSA

-1000股 FISV

-1000股 ADP

首次大致满仓了DT Margin Power($330K Dollar Amount Position Size, 80% of DT Margin Power Limit),但隔夜持仓的Margin Power不足够持有这么大仓位(Dollar Amount Position Size)!

给Broker打电话。尽管我说明该账户主人目前不在美国国内,而且我报出了账户所持有的全部仓位和准确的交易时间,但由于该账户在法律上与本人无关,Broker不能对我进行任何服务。

由于时差以及没有账户主人美国之外的电话,只有Email联系。

我知道Broker收盘前会强行平仓,不会有Margin Call的,因为资金量离Overnight Margin Maintenance Requirment差距太大。Broker知道一些仓位是DT,但无法预知Broker会随机平仓哪些。虽然我判断INTC会跌,而且有可能象2011年11月15日和16日那样起始(大)跌,但我不能把-4000股敞口的风险放在一个刚涨到Previous 52 Week High附近的股票上。如果无法顺利解决Login问题,我的决定是,让账户主人在明早开盘时给Broker打国际长途下单,全部Market Price平仓以暂持100% Cash。

半夜里解决问题后成功Login,发现Broker收盘前10分钟强制平仓了3700股INTC,亏了小$300。这是该账户到目前为止唯一的亏损。很郁闷,不是钱,而是自我荣誉感和完美感,这种清晰的大好机会,赔钱哪怕是赔小钱都真是令人无法容忍!不过,还剩的-300股INTC,假以时日,看样子能把这小$300挣回来。若没这小插曲,会于ET 14:15在价格$25.25 DT平仓。

由于小插曲的影响,耿耿于怀,看着那剩下的-300股INTC就烦。

2011年12月07日星期三:

Bought to cover All -2000股MSFT。原因:

指数回涨创日内新高,虽认为是诱多,但满手都是Short仓位,再加上昨日Broker强行平仓使得目前账户余额刚刚够持有今天的所有仓位,如果出现正常的账户小余额负向波动,有可能会收不必要的小额Margin Call,我虽不在乎,但账户主人可能由于不懂而紧张。所以,平仓了所有MSFT保持机动资金,况且短线MSFT也赚不了什么大钱,玩MSFT DT图的是安全地赚点菜钱。若没有昨日Login小插曲,我会平仓所有-2000股MSFT以及-4000股INTC里的-2000股。置换-2000股MSFT成-2000股INTC,股价和所占用资金一样,而盈利空间和舒适度大不一样!

2011年12月08日星期四:

No action.

收盘前几分钟曾下单Buy to Cover所有ADP,目的是平仓ADP+FISV总资金量的一半。原因:

1,今天市场如此大跌,但两只股票都没有跌到昨天指数Gap Down Open后,各自在半小时内跌到的低点,表明了一定的强势,要考虑逐步退出战略了;

2,但由于FISV在200SMA之下走势更弱,而且目前收盘在$57 Gap上沿,走势较弱,有补Gap到下沿的可能;而ADP在200SMA之上,并且目前收盘相对远在200SMA $51之上,走势更强,所以留软柿子继续捏而选择了试图平仓全部ADP(结果事实证明第二天FISV却上涨更多,这就是震荡市!)。

当时Market Bid/Ask 51.51/51.52,但打入的51.52没有成交,股价窜上去几分钱收盘。本可改单成交,但心理上无所谓,所以没有追加执行。对这种中小盘股,因为市价单有可能成交成冲天炮,下单时从不下Market Price。即使是Spread恒为1分钱的超级大流通盘股MSFT/INTC/CSCO等等也偶尔有冲天炮。所以,除非夺路落荒而逃,不用Market Price单。

2011年12月09日星期五:

市场强烈轧空,Fried空方整日没有任何机会。

Bought to Cover All -2000股CMCSA。原因:

1,在大涨日虽然该股表现很弱,的确是持空的好目标,但续跌的潜力仅$0.30(距离下方Gap上沿支撑线$22.30),3R不合算,不值得继续承担风险了;

2,满手Short helplessly遭到无条件的Squeeze,Account Balance Drawdown 3%(已到原则性6%的一半);整体账户1.5X Leverage,风险控制要求资金管理降低仓位;即使平仓CMCSA后,还是1.0X Leverage,仍是满仓,要注意市况不足够明朗时重仓的危险;

3,在Dec 13th FOMC Release之前,还是短线震荡市,应止盈获大利仓位。这与止损的原则不同,Cut Loss Short更多是在趋势行情下。短线要开始规模性地撤退了,但要清醒地、从容地、有秩序地撤!

保留ADP/FISV原因:

1,虽然指数大涨,ADP并没有创新高并收在$53+,不算强;FISV则恰好向上穿刺了200SMA,没有突破200SMA,没有显示出应有的强势。尽管有损失继续扩大的风险,但在震荡市里,大涨后会高概率地有回调,对短线相对高位的股票,会有更好的机会在相对低价Buy to Cover.事实上,这种中小盘股在如此大涨日这样表现,更多地说明市场将回调,否则这些股就顺势一飞冲天了;主力对指数的判断是很准的,因为他们要么是操纵指数大主力的队伍,要么就是经验很丰富的操盘手!要相信他们!

2,市场的关键时间点是星期二FOMC ET 14:15,星期二收盘和星期三开盘。在这之前,会是震荡行情,不会有大动作,特别不会有向上的大动作,今天已经耗尽了向上的短线动力。

2011年12月12日星期一:

Bought to cover All -1000股ADP, -1000股FISV and -300股INTC.

100% Cash。

原因:

1,开盘后半小时内,平仓了全部ADP和FISV。部分原因在于,CMCSA已经早早地开始强势反转,如此虚弱的家伙开始逆市了,要提防市场强势反转,且MSFT坚挺,而一旦这种中小盘股盘中(随指数)反转,上涨速度会很快,不值得为了贪小便宜而冒不必要的风险了。另一方面,尽管这两个仓位是意义无所谓的小赚,但实际上目前是消除Probability of潜在损失而自保防御性地全身而退:风向已经变得不那么顺风了,目前短线市场不象前几天那样清晰了。风向清晰时可多快好省地大干特干,有花堪折直须折;现在,则要多看,少操作或不操作并减少仓位,无花也不折枝。

2,Trading不能追求完美或利润最大化。Short ADP时,目标平仓价格是$51/$50,$51是200SMA,$50是跳空上沿支撑。Short FISV时,目标平仓价格是跳空上沿支撑$57。但两支股票达到目标太快了,仅随后的两天内就达到了!既然这么快,就想着拿着再等等,看能不能从Gap的上沿向下补Gap到下沿。正确的操作方法应是在2011年12月8日星期四收盘前大跌时把ADP/FISV各平仓一半,但由此涉及的总差额不到$2K,心理上当时不在乎。这也说明$100K是资金管理的心理最低线,至少对本人是这样,尽管理论上任何规模的资金都是一样的。不过,无论如何,不能有懊悔的心理,Money comes and goes, one gets to focus on the right doing!

3,日线-300股INTC的盈利完全Cover了DT -3700股INTC的Broker强行平仓损失,还有了些象征意义的盈利。虽然INTC的Charting告诉我这-300股会扳回这一局,但确实也没料到会这么快。让它从视线中消失,不再心烦,至少以利再战INTC。

1981年3月4日晚,桥牌篓子邓小平与世界著名桥牌皇后--美籍华人杨小燕(她先生魏重庆发明了桥牌“精确叫牌法”)搭档玩牌。杨问邓:“使用何种叫牌法?”邓篓子答:“当然是精确!”连牌篓子都懂得的道理,短线交易者当然也必须明白。

每笔DT和短线的损失具体数额与盈利的具体数额统计上都差不多。事实上坚持3R是Mission Impossible。如果潜在盈利$0.30,划定止损$0.10,有多大的把握预测这$0.10的波动比随机波动更有规律?3R 2+:1或更高,DT或短线可能没有足够时间达到2+,而先达到了1,止损几下之后,就没有信心做该个股了。这种心理信心上的打击其实是更大的远远高于Capital loss的Punch!所以,更重要的是方向首先正确,并且有值得一做的、有理论基础的大致盈利预期,然后,入场后跟踪止盈(就是赚多赚少的问题),才是正确的方法!DT和短线必须要有高成功率,也就是看盘预测要精确。清楚无误地说,就是,对DT和短线,预测正确性高于操作,高于执行纪律!3R的潜在盈利/损失为1:1就可以干(熟悉股性,极有把握时,3R对DT或短线甚至根本就不是考虑的内容!),因为胜在高成功率。

当然是精确!有短线和DT潜在机会时,当前的行情好比桥牌手拿到一手好牌,知道至少要叫牌入局,但是否冲贯,以及是大满贯还是小满贯,还不是很清楚。模糊一点,至少入局,是中长线的搞法,可以容忍3NT+3,但短线必须叫上6NT。即使在精确的条件下,还是分程度,探索6S的过程中,有从4S停在5S上的试探空间;而5D到6D之间就必须更精确,没有什么含糊余地了。如果定约上了6C,结果打成6C-1还成、不赖,不过是叫牌时Aggressive了一点,水平不算差;但如果打成6C-2,就是严重的水平问题了,因为这手牌本来都无法成局,却定约入贯。关键在哪里?有两个:

1,首先肯定是一手好牌,能至少入局;对应在DT和短线交易上,就是预测目标股在中长线上趋势清晰,短线指数环境有把握;

2,用精确叫牌法,叫出搭档双方各自牌型、牌力和相互的匹配度,一击成功!对应在DT和短线交易上,个股中长线清晰+把握短线指数=匹配时短线出击个股。

虽然中长线预测在具体出入价位(空间)和时间上(时间)可以模糊一些,但短线在这两方面必须要精确!原因是如此地简单:短时间内和小幅价格波动内就立刻客观地见分晓!入场价位是关键,只要入点好,就能经得起任何时间框架的震荡,就有更好的安全Margin。好的入点,解决了每个具体Trading大部分的问题,虽然适用于所有交易,但DT和短线对此要求尤其突出,原因是如此的简单:没有太多时间和空间容忍错误!中长线在暂时错误的情况下,更宽松的时空舒适度也许最终能证明正确,但DT和短线没有这时空的奢侈!所以,必须强调,DT和短线必须准确度高!如果预测系统的分析方法做不到精确,则说明分析方法与操作方法及盈利模式不匹配DT和短线,必定会导致DT和短线失败,把失败归因什么资金管理或心态,等等,都是自欺欺人,因为还没通过基础的短线精确预测这一关,就还根本没门摸到这些更高层次!

小额输赢的操作都是无效操作,但即使是无效操作,小赢比小输要好很多!这不但在心理意义上,更在于这种统计优势说明了入场方式有很好的Edge(简单地说,就是正确的!),至少很安全,某种意义上,出场时考虑的不过是赚多赚少的问题;而且说明了出场策略和方式是可行的,预期的出场点是现实会发生的,不会纠缠于被迫出场,也没有强迫平仓所引发的情绪不安和心理焦灼。

DT并不是每天必须要做,更不是要每天做很多笔,而是要在高成功率时该出手时就出手,一击就中,每击必中。日线短线可以有Decent收益,但DT并不是主要的收入来源,只能是锦上添花。大收益是在趋势市况里Buy (or Sell Short) & Hold中长线取得的。而在震荡市况,必须要做日线短线和波段操作!这是震荡市里唯一能盈利的操作模式!此时Buy (or Sell Short) & Hold最好的情况就是不赔钱,根本不可能赚钱!因此,"Buy & Hold", "Cut loss short, let profit run"这些言简意赅的箴言警句有一个必须的的充要前提:在趋势市况下。震荡市虽不能说不能应用,但必须相机行事。

实盘战绩示例

该账户是崭新的,在2011年感恩节前设立,Initial Seed Capital整$100K。由于这段时间的市场状况,该账户从没有进出过任何中长线持仓,全部是DT和日线短线操作,因此选择这个实盘账户示例DT和短线操作堪称完美。

对于该新账户,感恩节那一星期期间一直在等待最佳机会。从感恩节第二天2011年11月25日星期五半天交易收盘前2分钟第一笔入仓开始,至2011年12月12日星期一完全空仓为止,总共11个交易日。

交易战绩为全胜100%!交易盈利共$9K,Excluding交易费,Realized盈利$8.8K,盈利率8.8%。具体明细如下:

具体解释:

2011年11月25日星期五:

收盘前买入MSFT 2000股。市场惨跌,有回涨需求,但仍可续跌。原因:

1,MSFT是箱体震荡型大流通盘股;

2,目前在极强支撑带,向下风险仅$0.60,向上盈利空间至少$2;

3,买入2000股,占用资金量50%,半仓若盈利则再增加账户仓位,资金管理原则要求以盈利抵抗更大风险;如果有盈利,会用大概80%的资金,这种机会对MSFT这种股十拿九稳,只是赚的钱少些,但极安全;

4,不能失去机会;在Livermore回忆录里,老火鸡常充满激情且感激地说“你知道,这是牛市,我不能失去仓位”,指的就是这种情况。否则,后市若连续涨,都不要太大地涨,由于没有盈利持仓在手,入场会担相对更大的风险,很多人就只能在场外观战了。

2011年11月28日星期一:

买入CSCO 2500股。日线短线。原因:

1,MSFT有了较好盈利,因此有了加仓条件;

2,CSCO日线一直很强,是选定的指数领涨苗子,今日此番Gap up是回调50SMA后继续领涨;

3,CSCO领涨超跌的市场,没有理由不满仓;0% Cash left;唯一没上Margin Leverage的理由是账上盈利不够大,已算客气。

2011年11月29日星期二:

No Action.

CSCO日线回调。

2011年11月30日星期三:

卖出CSCO 2500股。日线短线转成DT。原因:

涨太快了,Intraday开始回调。

Short sold and covered ORCL 1500股。DT。原因:

指数连续大涨后高开,会回调。ORCL在200SMA上高开,DT有机会等其下探日线200SMA。

2011年12月01日星期四:

DT ORCL.

收盘前买回CSCO 2500股。日线短线。原因:

盘中CSCO出现向下Trigger stop loss式放量2M的Bottom Fishing,短线走强,因而收盘前补回日线短线仓位,2500股使得总资金量依然满仓。

2011年12月02日星期五:

早盘卖掉CSCO 2500股。日线短线转成DT。原因:

涨太快了,Intraday开始回调。

DT ORCL.

这段时期有关ORCL and CSCO操作的更详细解释见:

实例图解DT的方法和原则

http://blog.wenxuecity.com/blogview.php?date=201112&postID=1737

2011年12月05日星期一:

指数高开,开盘就卖出了2000股MSFT,因为进入震荡市指数有短线回调要求,而MSFT作为很重要的指数调控杠杆此时大幅高开$0.55,暂时忘掉当初买入MSFT时至少赚$2的3R计算,大股有了暴利先拿着,有条件时再补仓回来。此时100% Cash。

随后立刻DT Short sold CMCSA,因为该股跳空高开在日线200SMA之上,典型弱势指数环境下诱多,目标至少是向下测试200SMA。2000股是~50%资金。

DT Short CMCSA随后立刻获大利,因为CMCSA在暂时还算行、不太弱的市场环境里像石头一样下跌,而且已经掉到了日线200SMA之下,立刻有了资格从DT转成日线短线或波段。由于这个盈利,所以有了资格加大做空力度,如法炮制ADP/FISV:ADP在200SMA上高开;FISV则更弱,整个上星期指数大涨时都没有顺势向上越过200SMA,此时高开更在200SMA之下,5m图也正不争气,更是伸长脖子找打。

满手Short仓位,1.5X Leverage. 第一次上Margin Leverage,两个原因:

1,总体账户有了较好盈利;

2,所有仓位都是在已有仓位盈利的前提下逐步累积的。

2011年12月06日星期二:

开盘就Short MSFT。DT。因为在指数步履沉重蹒跚的情况下,MSFT高开就是为了提拉指数。今天是连续第二个高开,找打。

INTC开盘就往上形势喜人地猛拉,开始招傻瓜入场高位接盘。INTC正处于强阻力区,不远的上方是坚强铁板$25.49(2011年11月15日和16日最高点,并起始陡峭的下跌,这是大流通盘股的Square[强]阻力!),快半小时了,尽管还在疯涨,先搞2000股INTC DT仓位,不等半小时或一小时规则了,这种傻行情,肯定日内回调,然后日线回调,特别是在不久的以前--2011年11月15日和16日都干过这种傻事。果然到了$25.48就回头,一分钱都不差!而且Intraday 5m图在$25.48是一个大阳紧跟一个大阴。快两个小时了,再加搞2000股INTC DT,等着收傻钱。

然后... ...,就无法Login账户了。小概率事件不常有,只在一切碰巧的时候才有!

现在满手Short:

-2000股 MSFT

-4000股 INTC

-2000股 CMCSA

-1000股 FISV

-1000股 ADP

首次大致满仓了DT Margin Power($330K Dollar Amount Position Size, 80% of DT Margin Power Limit),但隔夜持仓的Margin Power不足够持有这么大仓位(Dollar Amount Position Size)!

给Broker打电话。尽管我说明该账户主人目前不在美国国内,而且我报出了账户所持有的全部仓位和准确的交易时间,但由于该账户在法律上与本人无关,Broker不能对我进行任何服务。

由于时差以及没有账户主人美国之外的电话,只有Email联系。

我知道Broker收盘前会强行平仓,不会有Margin Call的,因为资金量离Overnight Margin Maintenance Requirment差距太大。Broker知道一些仓位是DT,但无法预知Broker会随机平仓哪些。虽然我判断INTC会跌,而且有可能象2011年11月15日和16日那样起始(大)跌,但我不能把-4000股敞口的风险放在一个刚涨到Previous 52 Week High附近的股票上。如果无法顺利解决Login问题,我的决定是,让账户主人在明早开盘时给Broker打国际长途下单,全部Market Price平仓以暂持100% Cash。

半夜里解决问题后成功Login,发现Broker收盘前10分钟强制平仓了3700股INTC,亏了小$300。这是该账户到目前为止唯一的亏损。很郁闷,不是钱,而是自我荣誉感和完美感,这种清晰的大好机会,赔钱哪怕是赔小钱都真是令人无法容忍!不过,还剩的-300股INTC,假以时日,看样子能把这小$300挣回来。若没这小插曲,会于ET 14:15在价格$25.25 DT平仓。

由于小插曲的影响,耿耿于怀,看着那剩下的-300股INTC就烦。

2011年12月07日星期三:

Bought to cover All -2000股MSFT。原因:

指数回涨创日内新高,虽认为是诱多,但满手都是Short仓位,再加上昨日Broker强行平仓使得目前账户余额刚刚够持有今天的所有仓位,如果出现正常的账户小余额负向波动,有可能会收不必要的小额Margin Call,我虽不在乎,但账户主人可能由于不懂而紧张。所以,平仓了所有MSFT保持机动资金,况且短线MSFT也赚不了什么大钱,玩MSFT DT图的是安全地赚点菜钱。若没有昨日Login小插曲,我会平仓所有-2000股MSFT以及-4000股INTC里的-2000股。置换-2000股MSFT成-2000股INTC,股价和所占用资金一样,而盈利空间和舒适度大不一样!

2011年12月08日星期四:

No action.

收盘前几分钟曾下单Buy to Cover所有ADP,目的是平仓ADP+FISV总资金量的一半。原因:

1,今天市场如此大跌,但两只股票都没有跌到昨天指数Gap Down Open后,各自在半小时内跌到的低点,表明了一定的强势,要考虑逐步退出战略了;

2,但由于FISV在200SMA之下走势更弱,而且目前收盘在$57 Gap上沿,走势较弱,有补Gap到下沿的可能;而ADP在200SMA之上,并且目前收盘相对远在200SMA $51之上,走势更强,所以留软柿子继续捏而选择了试图平仓全部ADP(结果事实证明第二天FISV却上涨更多,这就是震荡市!)。

当时Market Bid/Ask 51.51/51.52,但打入的51.52没有成交,股价窜上去几分钱收盘。本可改单成交,但心理上无所谓,所以没有追加执行。对这种中小盘股,因为市价单有可能成交成冲天炮,下单时从不下Market Price。即使是Spread恒为1分钱的超级大流通盘股MSFT/INTC/CSCO等等也偶尔有冲天炮。所以,除非夺路落荒而逃,不用Market Price单。

2011年12月09日星期五:

市场强烈轧空,Fried空方整日没有任何机会。

Bought to Cover All -2000股CMCSA。原因:

1,在大涨日虽然该股表现很弱,的确是持空的好目标,但续跌的潜力仅$0.30(距离下方Gap上沿支撑线$22.30),3R不合算,不值得继续承担风险了;

2,满手Short helplessly遭到无条件的Squeeze,Account Balance Drawdown 3%(已到原则性6%的一半);整体账户1.5X Leverage,风险控制要求资金管理降低仓位;即使平仓CMCSA后,还是1.0X Leverage,仍是满仓,要注意市况不足够明朗时重仓的危险;

3,在Dec 13th FOMC Release之前,还是短线震荡市,应止盈获大利仓位。这与止损的原则不同,Cut Loss Short更多是在趋势行情下。短线要开始规模性地撤退了,但要清醒地、从容地、有秩序地撤!

保留ADP/FISV原因:

1,虽然指数大涨,ADP并没有创新高并收在$53+,不算强;FISV则恰好向上穿刺了200SMA,没有突破200SMA,没有显示出应有的强势。尽管有损失继续扩大的风险,但在震荡市里,大涨后会高概率地有回调,对短线相对高位的股票,会有更好的机会在相对低价Buy to Cover.事实上,这种中小盘股在如此大涨日这样表现,更多地说明市场将回调,否则这些股就顺势一飞冲天了;主力对指数的判断是很准的,因为他们要么是操纵指数大主力的队伍,要么就是经验很丰富的操盘手!要相信他们!

2,市场的关键时间点是星期二FOMC ET 14:15,星期二收盘和星期三开盘。在这之前,会是震荡行情,不会有大动作,特别不会有向上的大动作,今天已经耗尽了向上的短线动力。

2011年12月12日星期一:

Bought to cover All -1000股ADP, -1000股FISV and -300股INTC.

100% Cash。

原因:

1,开盘后半小时内,平仓了全部ADP和FISV。部分原因在于,CMCSA已经早早地开始强势反转,如此虚弱的家伙开始逆市了,要提防市场强势反转,且MSFT坚挺,而一旦这种中小盘股盘中(随指数)反转,上涨速度会很快,不值得为了贪小便宜而冒不必要的风险了。另一方面,尽管这两个仓位是意义无所谓的小赚,但实际上目前是消除Probability of潜在损失而自保防御性地全身而退:风向已经变得不那么顺风了,目前短线市场不象前几天那样清晰了。风向清晰时可多快好省地大干特干,有花堪折直须折;现在,则要多看,少操作或不操作并减少仓位,无花也不折枝。

2,Trading不能追求完美或利润最大化。Short ADP时,目标平仓价格是$51/$50,$51是200SMA,$50是跳空上沿支撑。Short FISV时,目标平仓价格是跳空上沿支撑$57。但两支股票达到目标太快了,仅随后的两天内就达到了!既然这么快,就想着拿着再等等,看能不能从Gap的上沿向下补Gap到下沿。正确的操作方法应是在2011年12月8日星期四收盘前大跌时把ADP/FISV各平仓一半,但由此涉及的总差额不到$2K,心理上当时不在乎。这也说明$100K是资金管理的心理最低线,至少对本人是这样,尽管理论上任何规模的资金都是一样的。不过,无论如何,不能有懊悔的心理,Money comes and goes, one gets to focus on the right doing!

3,日线-300股INTC的盈利完全Cover了DT -3700股INTC的Broker强行平仓损失,还有了些象征意义的盈利。虽然INTC的Charting告诉我这-300股会扳回这一局,但确实也没料到会这么快。让它从视线中消失,不再心烦,至少以利再战INTC。

评论

目前还没有任何评论

登录后才可评论.