康赛欧

地主杂谈做一个眉宇间写满风调雨顺的人,安静于暖,安然于心,不急不燥,清淡欢颜。

最近稍微花了点时间研究了一下在美国如何投资理财,感觉终于搞明白了一点,写此文用以帮助跟以前的我一样对投资一脸懵逼的人。我个人认为,写的这些理论和经验,可以让初入投资理财的人花很少的时间就能实现资产的保值和增值。

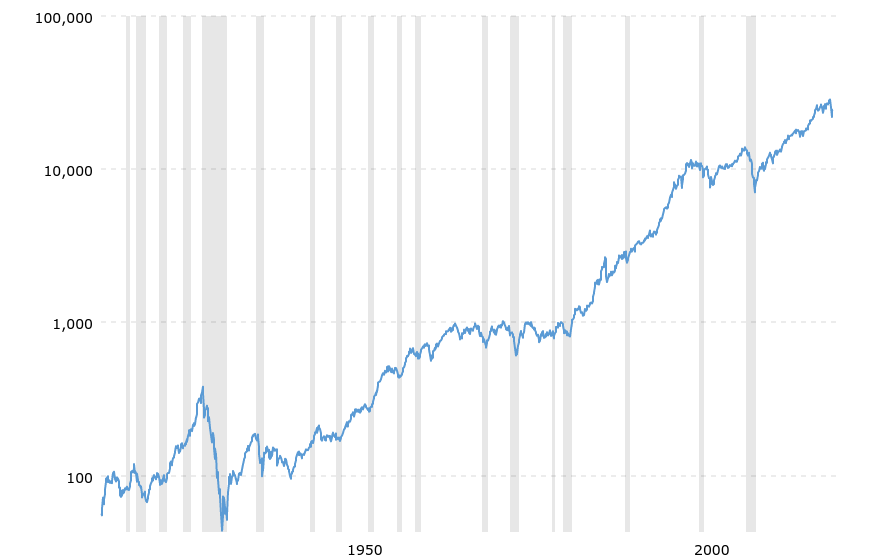

上图为美股道琼斯指数100年来的趋势(对数坐标 未对通胀做调整)来源: Dow Jones - DJIA - 100 Year Historical Chart | MacroTrends

在讲解我现在认为的最佳投资方法之前,有些话要写在前面:

- 个人认为,去追寻 alpha,即超额收益,是需要花时间做研究的。作为普通人,尤其是不想整天研究各种投资信息的普通人,最好不要去追寻什么 alpha,只要 beta,即整个市场的平均收益,就足够了。

- 如果认同我上面的想法,那么就不要拿大头的钱去投资个股了,购买一些 mutual fund 或者 ETF 才比较靠谱。

- 与中国不同,在美国投资房地产不一定是最佳的投资方式,过去几十年的数据表明,平均来看在美国投资股市比投资房地产收益率更高。当然,这一条不是说建议大家在美国不要买房,自住的第一套房无论如何都是划算的。(注:如果你对买房的理解非常深入 那买房收益也确实是可以超过美股的。)

- 如果你的钱短时间就要用,比如计划着明年买房现在在琢磨首付的钱应该投到哪,那么最好存在 Savings Account (活期储蓄账户)或者放在风险特别低的地方,比如 MMF(Money Market Fund 货币基金,例如 VMMXX )。投资是需要长时间积累的,时间久了才能让复利的威力发挥出来。

- 应当留出大约够你6个月支出那么多的钱,放在 Savings Account (活期储蓄账户)里,作为 emergency fund。其他的钱才可以拿来做投资。

- 本文不讨论税务有关问题,只讨论 401k、IRA 等都放满了之后,多余的钱自己去投资应该怎么搞。

首先,在美国投资应该在哪开户?现在(2020年)美股券商零佣金已经是标配了,因此Robinhood这种新兴互联网券商已经不再有优势,选择传统大券商即可:

- Charles Schwab,老牌券商,现在零佣金了。

- Fidelity,老牌券商,现在零佣金了。

- M1finance,这是一家比较新的公司,除了零佣金之外,主打功能是设定一个目标比例的portfolio之后一键rebalance。

- 如果你不是美国居民,那可以参考《中国人如何买美股?国内远程开户且$0佣金的券商推荐》。

然后,来讲解一下主要可以买到的投资物都有啥,以及对应的收益和风险如何:

- MMF(Money Market Fund 货币基金)是除了现金以外风险最低的投资物了,国内的余额宝背后其实就是一支货币基金。在美国典型例子是 VMMXX,在美联储加息几轮之后,现在其年收益率稍微大于2%。其风险不能说是没有,但是个人认为可以忽略不计。(注:在当初写这篇文章时美联储加息加了不少 但是现在2020年基准利率又被降到0了, VMMXX也跟着收益率低到可以忽略不计了…)

- Bond 债券是一种风险比较低的投资物。以过去90年的数据来看,其平均年收益率大约为5%。具体买啥呢?可以去买 BND,这是一个债券市场综合 ETF。

- Stock 股票是一种高风险高收益的东西,通过买大盘指数可以适当的把个股的风险降低。以过去90年的数据来看,其平均年收益率大约为10%。具体来说,可以去买 VOO,这是一支追踪SP500指数的 ETF。

- 购买个股有可能收益率超过 SP500 大盘,当然风险也更高,前面说过,我个人不建议普通人买个股,除非你很确信你很聪明而且你愿意花很多时间来做研究。

- 各种币,比如 BTC、ETH,收益率可以做到比个股都高得多,但是风险极高。个人认为直接不要把币市当做投资比较好,这基本就是纯投机(赌博)。

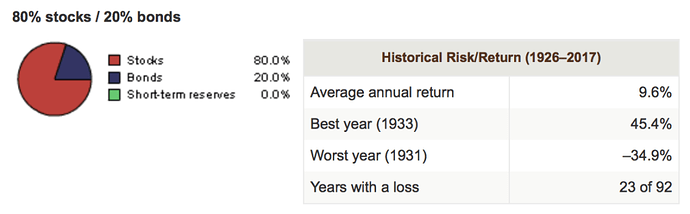

一个比较好的投资策略,是按照固定的百分比投资 Stock 和 Bond。具体比例的选择,取决于你的风险承受能力,高收益对应的就是高风险。通常来说,越年轻越可以承受较高的风险,因为年轻人会一直有收入,也有足够多的时间熬过市场不好的年份;越年老越应该降低风险,保证在需要钱的时候即使是熊市也不要损失太多本金。具体百分比多少合适呢?这里 有一些数据可以参考,比如你现在还比较年轻,有了多余的钱也不着急近期使用,就可以激进一点,选择80%的 stock + 20%的 bond。如此一来,根据历史数据外推的话,大概可以期待年收益率9.6%,风险则略低于纯大盘指数,过去92年里会有23年有亏损。

假设你决定按照固定的百分比分配 Stock 和 Bond 了,那假如随着二者的涨跌,一段时间后比例和一开始不一致了怎么办?这时要引入 “股债平衡” 的概念,即哪一种多了就卖一点买另外的。股债平衡的好处就是,长时间来看,相当于你总是在股市在高位的时候卖了股票、在股市在低位的时候买入了股票。

下一个问题,假设你一直有源源不断的收入需要加入到投资之中,要怎么加比较好?这时要引入 “定投” 的概念,即每月(或者其他固定的频率)买入固定美元金额的投资物。定投的好处是,长时间来看,相当于你总是在股市高位的时候买入的股票数量少,而在低位的时候买入了更多数量的股票。例如每月定投$1,000,如果想买的基金每股$250你可以买到4股,如果它跌到了每股$200那你就能买到5股了。定投的反面,就是自己去判断大势,憋着现金想在股市的底部一波进入,这种行为叫做 time the market。然而,只要你认同你没能力追寻 alpha,那么 don't time the market 才是一个正确的思路,美国有一句老话叫 time in the market is better than timing the market。

希望这篇文章可以帮到大家~ 我也是刚刚开始研究投资,如果有啥说的不对的请不吝赐教~

此文选自网友physixfan,由康赛欧整理编辑。