最新文章

文章分类

归档

2016 (1)

2017 (154)

2018 (57)

2019 (119)

2020 (118)

2021 (107)

2025 (1)

最新评论

正文

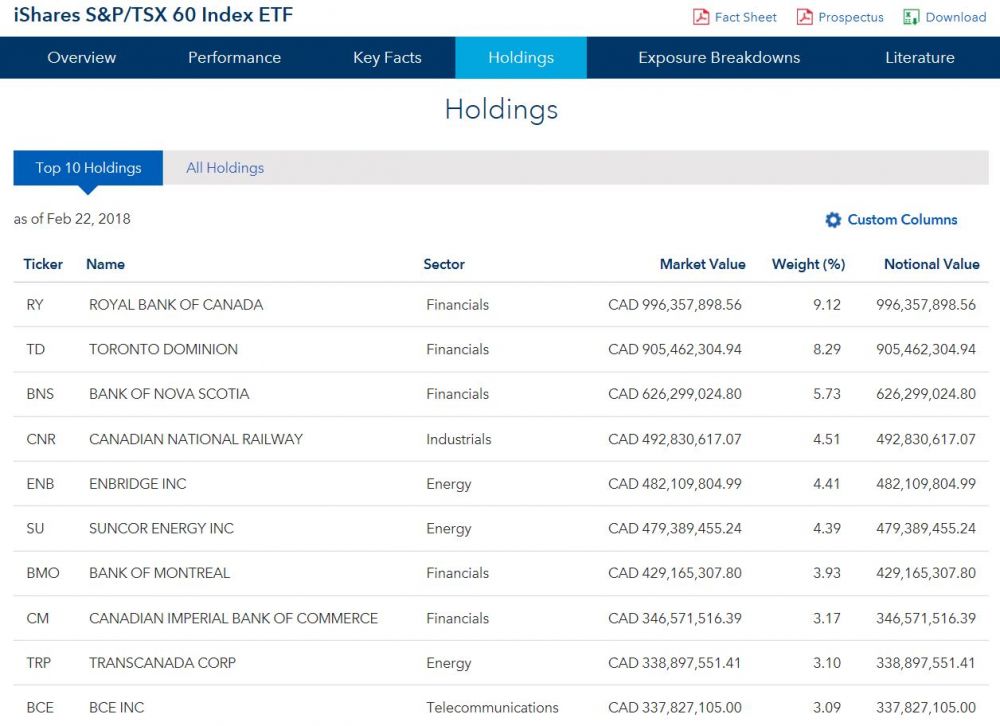

加国市场的TSX60相当于美国市场的SP 500, TSX60 的长期表现要高于TSX Index。 在TSX60 中加国银行的比重是30%,如果加上三大保险公司,比重会达到35%以上,所以基本上加国金融行业的整体表现可以决定加国市场的指数表现。

银行保险业是加国经济的强项,如果投资市场指数的目的是为了分散风险,那么就是将60%的钱投入到二,三,四,五 流的企业中,希望二,三,四,五流的企业能够保护一流企业的投资风险。

按照常识,二,三,四,五流的企业会比一流企业更容易死掉。

银行保险业是加国经济的强项,如果投资市场指数的目的是为了分散风险,那么就是将60%的钱投入到二,三,四,五 流的企业中,希望二,三,四,五流的企业能够保护一流企业的投资风险。

按照常识,二,三,四,五流的企业会比一流企业更容易死掉。

以TD为代表,一流企业的长期回报率是指数的5倍以上,以牺牲5倍以上的投资回报率来换取一个品质更低的投资,从而期望达到多一些的安全感,是否真的能够得到期望的安全感呢?

Nortel曾经在指数中比重达到30%,归零了,黑莓也曾经到达过20%,差不多归零了。

无论是Nortel和黑莓这样的极端例子,还是参照二八原则,指数中的20%投资基本会没有价值或则归零,60%会表现平庸,有20%会不错。

投资指数的20%的钱归零与投资个股的20%的失败归零有怎样的区别。

Nortel曾经在指数中比重达到30%,归零了,黑莓也曾经到达过20%,差不多归零了。

无论是Nortel和黑莓这样的极端例子,还是参照二八原则,指数中的20%投资基本会没有价值或则归零,60%会表现平庸,有20%会不错。

投资指数的20%的钱归零与投资个股的20%的失败归零有怎样的区别。

加国市场过去十年是二战以后最糟糕,因为它没有任何增长,但是无论是采取小书生介绍的投资策略,还是指数投资,经过这最糟糕的十年, 一个普通工薪者都已经实现了初步财务自由。

在最糟糕的十年里,大部分时间股市是涨的,也就是大部分时间是投资的好时机。

如果在最糟糕的十年里,都可以实现投资成功 ,说明其实投资要成功也是蛮容易的。

在最糟糕的十年里,大部分时间股市是涨的,也就是大部分时间是投资的好时机。

如果在最糟糕的十年里,都可以实现投资成功 ,说明其实投资要成功也是蛮容易的。

评论

目前还没有任何评论

登录后才可评论.