湾区理财 原创文集

富裕自己,造福他人。 让自己开心,让身边的每个人开心。美债的不可持续性

有读者希望我展开写一下为什么美债不可持续。

美债可能是口碑最好的货币了。试问有哪个规模比较大的国家几百年来一直能够把通胀控制在2%左右。就凭这一点美元作为reserve currency就是当之无愧。

如果比烂的话,美元肯定不是最烂的。一个公司从内部看,往往千疮百孔,效率低下。但是从外部竞争环境中来看,这个公司还是不错的。在大厂工作过的人都有这样的感受。所以前面那篇灰犀牛的文章,不是唱衰美国,只是警示风险。

因为美债的规模之大,的确确也是难以维系了。我们看一下数字。

目前美国国债规模是33.4万亿。联储局持有4.9万亿。外国人持有7.6万亿国债债券,其中3.7万亿是外国政府,美国银行体系年初持有4.8万亿,目前消减到了4.1万亿。 随着美元走强,海外政府不得不持续销售美债,参考最近日本央行卖出美国国债,买进日元,把日元汇率坚决维持在150:1以内。这肯定会在今冬持续推高yield。

1981年时美国国债debt to gdp 25%, deficit 2% GDP, 今年 debt to gdp 120%, deficit 8%, 持续高息肯定对联邦赤字造成很大影响。

今年到明年差不过7万亿需要refin,三年之内15万亿,今年deficit 1.5万亿,明年更大,差不多两年就是3-4万亿新增国债。配合上国外卖家还要卖国债,等于未来24个月整个市场卖方压力可能是10-20万亿以上,那么这时候看起来唯一的解决就是联储局买,停止缩表,印钱买国债。

当然你可能说类似狼来的故事听的太多了,唱衰美国的都没好下场。我们回看一下历史,为什么过去几十年大家天天喊国债危机,为什么一路太平。

从1990年到2021年,美国的国债规模一直在增大,但是利率却一路下滑。因为国债是旧债还新债。所以大家最关心的是利息成本。本金是多少根本无所谓。过去30年,所有国债的加权平均利率从8.4%下落到最低点1.7%。所以虽然国债从5万亿涨到了25万亿,每年的利息成本依旧是3500亿美元。几乎没有变化!

但是低利率的时代再也不会有了。最糟糕的是,在低利率时代,国会没有像你们的房贷一样,锁定一个30年的利率。目前国债的平均term是76个月,差不多是6年的样子。差不多10年,所有的国债都要旧债换新债,重新来过一遍。也就是说曾经锁定的1.7%的利率,未来5-10年都会涨三到四倍。单单是利息一样,每年差不多就是8000千亿-1万亿美元,超过了所有的其他的单项联邦支出。这8000亿从哪里来?加税么?当然是借钱了。

美国国债里面,2.7万亿是被social security fund买走了。这笔钱本质上是政府把社保的盈余用国债的方式提前花掉了。未来社保基金盈余最近十几年基本持平,未来大概率是逐年递减,至少不会有快速增长的盈余用来购买国债。

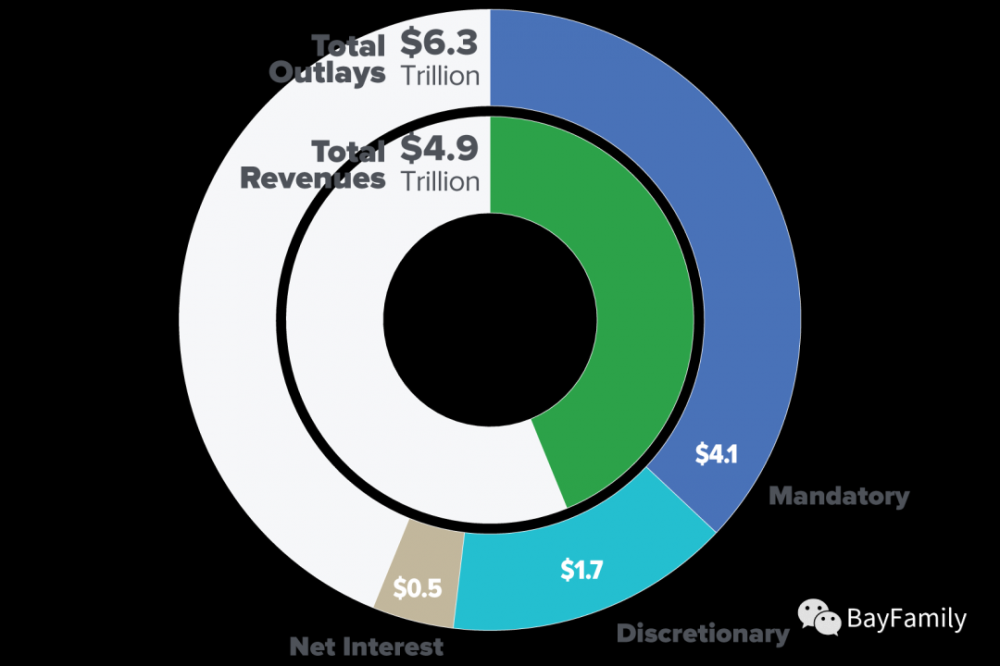

2022年联邦政府每年总开支是6.3万亿左右,收入是4.9万亿。缺口赤字1.4万亿。2022年年支付的利息是0.5万亿,未来攀升到0.8-1万亿的话,每年赤字会扩大到1.7-2.0万亿左右。未来每年收入的16%会被用来偿还利息。

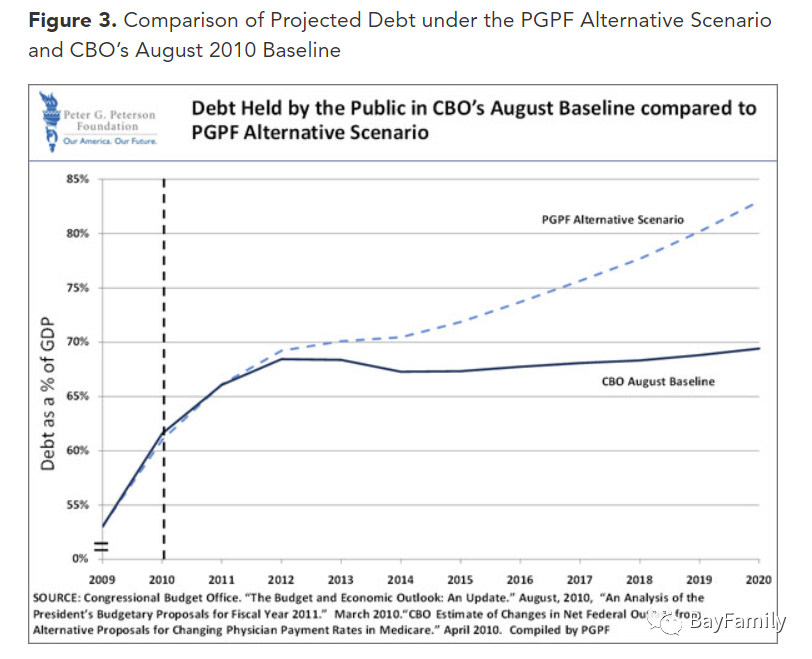

我们再看看未来,两党有意愿消减政府赤字么?我看是没有。共和党忙着给富人减税,民主党忙着给穷人发福利。有谁在意赤字呢?根据congressional budge office (CBO)的计算,未来30年,联邦总共需要增加119万亿的国债。CBO的估计从来都是最保守的。比如2010年的时候,他们估计2020年的国债是70%的GDP。 实际的结果是120%的GDP。

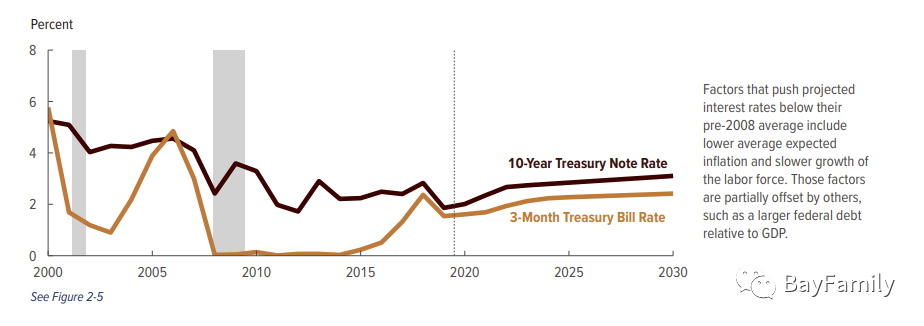

在2020年的预测报告中,CBO预计2030年美国的国债规模是31.4万亿。问题是今天是2023年,国债规模已经是33.4万亿了。下面是2020年CBO报告的截图。

另外在2020年的预测中,基本假设的利率很低,你可以看看错的有多么离谱。今天短期利率已经到了5.5%。

是CBO的人弱智么?一错再错?我倾向觉得不是。CBO有监守自盗的嫌疑。国会要花钱,CBO自然会一再出报告告诉大家,岁月静好。大家随便花。我想不出美国这个以制衡闻名的系统里,哪个机构会在意赤字?

我说这些并不是说美国明天就要崩溃。历史上上帝一而再,再而三地保佑美国,谁知道未来会发生什么奇迹。也许是新的科技创新如核聚变,也许是海外的战争,也许是俄罗斯解体,也许是太平洋东经121度线冲突,也许是欧洲债务先暴雷。

其实世界上大多数国家public debt都是问题。都是五十步笑百步。唯一好点的国家是一些金融小国,卢森堡,瑞士,新加坡这样的地方。美元是世界reseve currency,我们从来没有经历过这样体量和重要的基础货币出现问题,没有历史经验可以借鉴。

我只能说,我们行走在危险的边缘, 美债长期看是不可持续的。不过边缘上走个几十年也是可能的, 虽然说In long run, we are all dead。目前看,美债的危险似乎在加剧而不是减轻。的确历史上还没有世界第一强国因为欠债而自毁的,第二强国出现经济问题自毁的倒是不少,参考前苏联和大七年战争后的法国。

综上所述,我觉得美国国债的唯一出路,可能也就是通过被迫通过温和通胀(4%)消化掉。如果联储局死咬着2%的通胀目标,一路加息上去,就会有政府赤字不可承受的风险。

我们该如何应对呢,请听下回分解

参考文献

https://www.cbo.gov/publication/56050

https://www.cbo.gov/system/files/2020-01/56020-CBO-Outlook-VisualSummary.pdf

微信扫一扫

关注该公众号