答案很简单,涨息现在已经是弊大于利了。

当初涨息的目的在于控制通货膨胀。实际上联储的想法,是“人造”出一个短暂的小规模的经济危机,这样可以最有效控制价格的上涨,特别是在服务业方面的通货膨胀。现在看治理效果有限,离回到理想的3%(以前说是2%)良性通涨还有很长的路要走。

但是,利息的上涨,产生了另一个问题。就是整个美国银行业的资产贬值,以至于美联储银行自己现在也是负资产了,这个政府指望着挣钱的金鹅也不下蛋了。当初扔出去那个“涨息”的回旋镖,现在回过来扎了自己。

先科普一下,为什么利息上涨会导致银行资产的贬值?

对商业银行来讲,持有美元债券是安全的risk-free投资, 但仅仅是信用风险为零,利率风险还是十分巨大的。债券在银行的资产负债表上,有两种记账方式: AFS (Available For Sale)和 HTM (Held to Maturity). AFS表示你持有目的是为了转售,所以价值必须mark to market, 一般银行会至少每季度更新一次。HTM表明你投资目的是长期持有,无论债券风险如何, 到期的时候财政部都会支付所有的本息,因此只要hold到maturity, 价格就会回到par. HTM名目下的债券,可用购买价格(Amortized Cost)计价,不必mark to market.

银行另一个大量持有的资产,是两房和GNMA发行的MBS(Mortgage Backed Securities),这些也是有政府的担保,所以信用风险为零。但因为Cash Flow来源于抵押贷款的payment,有所谓的Negative Convexity的问题,因此利率风险更大。这要科普的话,还要写一大篇,反正记住利率上涨的时候,MBS比国债贬值更快就行了。

当债券价格下跌的时候,bond yield 就会增加。比如现在发行的10-year Treasury, coupon rate=3.88%, 但是 yield=4.30%, 因此很容易算出市场价格是96.58%.

也即是说,财政部以100元发行的10年债券,拿到市场上贴现,只能卖到96.58元。

对于银行来讲,如果债券用AFS记账,这部分就是作为unrealized loss 计入,虽然不影响收入,但是在计算资本的时候,因为债券在资产一边,所以资本就会减少。

银行可以选择把债券移入HTM, 就是所谓的 fix the mark。 但是,如果突然有liquidity的问题,需要变现资产。这部分的损失(Unrealized loss)就会立即体现出来。不仅会显示账面的income亏损,而且严重影响资本充足率。比如SVB的情况,如果算上他们藏在HTM名下的损失,实际资本充足率不到2%,低于FDIC依据PCA处置的标准, 这是SVB破产的关键原因。美国其实还有不少比SVB更惨的银行,资本净值都是负数,这个数字我就不说了。

不过可以拿联储(Federal Reserve Banks)来说事, 反正他们的数据是公开的,没有机密的问题。12家联储的各种债券资产加起来差不多有$8 Trillion,但是累计贬值就高达 $1 Trillion, 12.5%呢。资产贬值对于联储当然不是一个大问题, 他们没有破产的顾虑,不过可以看出高利率下银行资产贬值的程度。

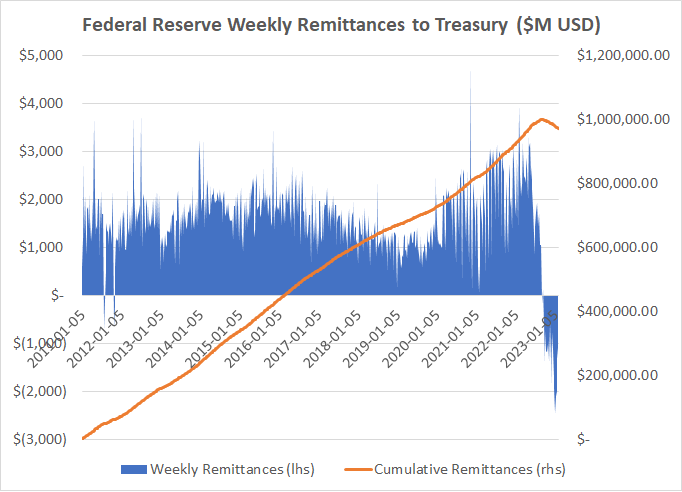

但是联储另一个更要命的问题,就是给美国政府挣钱。按照法律规定,每星期联储需要把超过维持资本充足率以外的多余retained earnings,汇给财政部。但是,现在最大的问题是,联储自己也亏钱了. 自9月初开始,给财政部的汇款已经停止了,也就是说这个挣钱的大金鹅不下蛋了。要知道这可是每年$100BLN的真金白银啊,特别是现在政府钱不够花的情况下, 现在说没就没了。

堂堂的大美帝国中央银行咋混这么惨的...... 其实也简单,资产方面的利率低,负债方面的利率高 (还不是自个儿涨息的结果),付出去的钱比挣的多,结果从2022年9月份开始就不挣钱了。按照Fed自己的记账方法,累计的亏损算成一个负的负债。

敲到麻袋......负的负债是啥啊,当然就是资产了,这就是在联储银行的报表上看到的那个“Deferred Asset”名目。最新的6月份报表上看,这个数字是$74BLN,也就是说,FED必须挣够了这个数以后,才能给财政部亏款。问题是,如果不减息他们永远也挣不到这些钱。9/30的报表出来以后,这个数字只大不小。

其实“Deferred Asset”是个记账名目,并不真正是联储的资产。那现在联储的资本是多少呢,报表上能看到是$42BLN,也就是说,减去这部分不是资产的资产后,他们的资本实际是负$32BLN。当然了,负的也无所谓,反正美国的字典里没有联储破产的定义

不要想着美国的银行系统也受到冲击。这是第三次世界大战,只不过没有硝烟而已。阵亡几个银行的代价比死几百万战士小太多了。

如果你从战争的角度看,那么美联猪的升息不会很快结束。也许会暂时告一段落,但是如果中国经济还没垮,美国升息就不会停止。