交易禅

把握市场趋势;交易在当下;风险第一,盈利第二。以下是卡恩的专栏文章全译:

现在的股市就像过去好莱坞的男主角一样——外强中干。其强壮明显见于各方面的领导性以及摆脱数次小型抛售潮的能力上面,而其脆弱性则明显见于对联储不遗余力地扩充流动性和复兴经济的依赖之中。

周三,投资者预计联储货币刺激的规模可能不及此前预期,这样的前景削弱了股市的乐观情绪,但给美元带来积极影响。

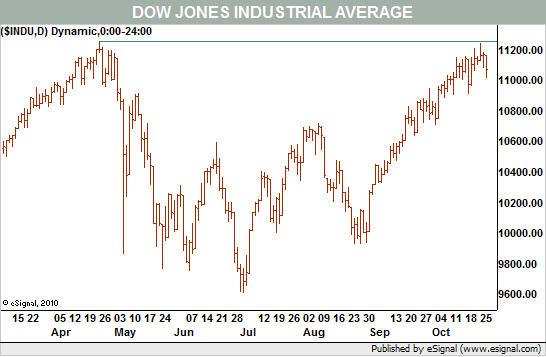

不错,反转不是在一天实现的,大部分主要股指依然不改8月份以来的上升趋势。但是现在道琼斯工业平均指数已经回到4月高点,因此投资者锁定部分收益是可以理解的(见图1)。

图1

在下周二中期选举结果出来以及第二天联邦公开市场委员会(FOMC)宣布货币政策方向之前,不确定性可能成为笼罩股市的主基调。对于这两个事件,股市已经“买入谣言”(bought the rumor),但“卖出消息”(sell the news)则必然要等到结果被确知以后。

现在的普遍看法是,共和党将夺回对众议院的控制权。从爱荷华电子市场(Iowa Electronic Markets)交易的政治期货来看,众议院易主的概率大约为88%。至于参议院,民主党维持和失去控制权的概率几乎相当。

如果民主党赢得了众议院的多数席位,将会让股市震惊,在我看来,可能会引发投资者夺路出逃。但是即便选举结果符合预期,股市也可能出现一定抛盘,因为已经完全被定价在内的预期此时变成了现实。到那时候,市场的注意力已经转向了下一个事件。而且,当前财报季的的正面推动力将逐渐消失。

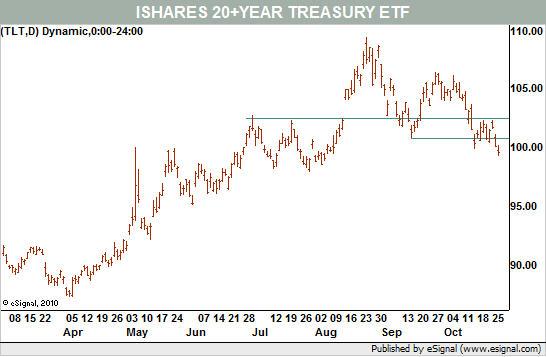

至于对联储量化宽松的预期,债券市场似乎再次在股市之前转变风向。比如,跟踪20年期以上国债的交易所交易基金iShares Trust Barclays 20+ Year Treasury Bond(TLT)自从8月份以来一直在下跌(见图2)。

图2

也许在上周之前,TLT的走势看起来还像是一轮强劲上涨之后正常的回调和整固。但是当国债跌破当时仍是一个交易区间的底部之后,就必须做出新的研判了。现在国债短期继续上涨的技术理由已经不存在。

中期国债的看跌走势也相当明显,iShares Trust Barclays 7-10 Year Treasury Bond ETF(IEF)跌破了4月份以来的上升趋势线。

总体而言,从技术角度看,我们还不能说国债价格将会大跌、收益率相应地大幅飙升。但债券市场的确似乎认为形势已经发生变化。

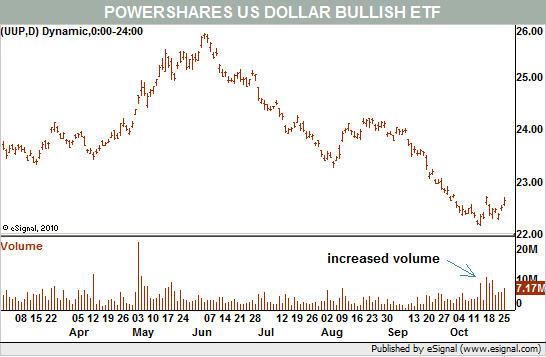

外汇市场对美元的看法同样如此。根据资深期货交易员杰克-伯恩斯坦(Jake Bernstein)编制的“每日情绪指数”,两周前市场对美元的情绪达到了极端悲观的水平。这种“人见人厌”往往是一个买入的反向信号。此后美元一直震荡运行,至少跌势已经停止,这从跟踪美元指数的PowerShares DB Dollar Index Bullish ETF(UUP)的走势可一目了然(见图3)。在这里,市场同样认为情况已经或即将发生变化。

图3

股市目前处于一个模糊不定的阶段,被两大重要事件的预期所笼罩,亦即中期选举和联储政策,这二者已经反映在股价当中,从而令股市很容易受到事件当天头条新闻的冲击。当下周实际消息到来之后,我们将会更清楚地知道华盛顿继续释放流动性的推动力有多强。就眼下来讲,流动性对股市而言就是一切。(诚之)