汪翔

随便想想

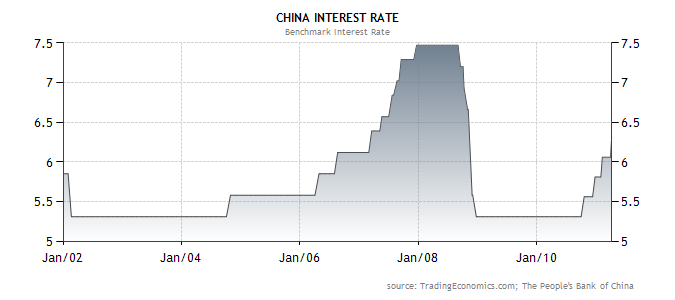

中国经济面临几乎失控的高通货膨胀,如果真的失控,大家面对的,可能就不仅仅只是经济的可能萧条,而且还有剧烈的政治风波了。正是由于对这种可能结果的担心,为了抑制通货膨胀,中国政府几乎是到了不顾一切,不惜一切代价的地步。银行储备金比例已经上调到了历史的新高,银行存贷款利息也在一次次的加息之后,达到了同期和美欧相比异常高的高度。

中国政府和央行的这些做法,实际上就是典型的西方经济学所教导的经典办法。那么,这种基于西方经济学理论所获得的经济控制手段,是不是真的会有效呢?换句话说,加息真的能够救中国经济于水火吗?

要回答这个问题,你可能先得回答:加息抑制通货膨胀的逻辑,在中国的经济环境下是不是真的成立?如果不成立,那么,你加息最终也还是只能够起到“头痛医头,脚痛医脚”的效果——只能解决皮毛的问题,不能断根。

有意思的是,在为了政治目的而谈论中国经济形态的时候,政府每一次强调的都是“中国特色的市场经济”。而在选择经济手段来对付经济发展中出现的问题时,政府采取的,则基本上都是基于美国式的市场经济作推导出的经济手段。

到底是政府在玩弄“名字游戏”,还是中国经济形态和西方的经济形态真的有实质上的差别?如果是后者,那么,我们可能还真的,得为中国经济的未来担心担心了!

长话短说,先将分析的着眼点放在加息的综合影响上,我们来看看,到底会是什么。大致看来,加息的影响,至少在下面几个方面会显示出来:

在人们对人民币有继续升值的预期下,加息,让人民币相对于美元等主要外币,更有吸引力。在货币可以自由流动的环境下,对冲基金就会大量的借美元和类似的货币,来买进人民币,以获得利差。这和银行的生意经是一样的:借的美元相对于低利息的存款,而买进的人民币相对于是贷款之后获得的更高的利息。在美元年利息锁定在2%,而人民币利息锁定在3.5%的情况下,如果外加可以预期5%的人民币年度升值,那么,一年下来通过这种操作带来的利息差就是:3.5%-2%+5%=6.5%。在三十倍金融杠杆的作用下,你的资金将被三十倍放大,本金获得的年度回报率就是:30X6.5%=195%!即使是五倍的杠杆放大(西方的金融巨鳄鱼们很容易做到这个倍数——参阅我的《危机与败局》,那里面有金融危机期间主要美国金融机构所采用的杠杆倍数分析),这个年度回报也会是32.5%!面对这么高的回报,没有几家金融公司会忍住不参与冒险的!

由于有如此之高的潜在投机回报,大量热钱就会想办法买进人民币。现在,美国的流动性很充足,虽然民众和中小企业借钱不易,但是,大企业账户上的现金还是多得没有地方花。金融机构账户上的资金也非常充足,不然的话,流动性充足就是一句空话。换句话说,目前的美国,做实业和创造就业机会的公司(中小企业)很难搞到资金,但是,想就此搞投机的公司,却不缺钱。也就是说,想搞人民币阻击对冲的人,有足够的弹药和装备,而且,他们还有很好的技术手段,都是在这一行玩了太久的行家。

中国政府会说:不用担心,美国的热钱,对于中国人民币的冲击力度会很有限。原因嘛,当然是中国还未开放的金融系统!固若金汤,是吗?恐怕未必!

对于这个系统的封闭性程度,现在到底有多少人真的很有信心,我不是很有信心!在一个比较开放的经济大环境,中国企业和个人的资金拼命的想办法往外跑,国外阻击手的资金则在削破脑袋往国内钻。在不能够大量买入人民币现金和中国的国库券的“最优”情形,很多热钱就投资那些“次优”而且被政策允许的领域,像目前被外资热炒的商业地产。外资投资商业地产比直接买人民币还要值。

除此之外,还有大量的海外“华裔”的资金,通过各种渠道流入内地市场。我估计,在热炒的楼市,就有不少的来自这些人手里的“外资”,正以各种形式隐藏在中国各地的楼市里面。

分析这一部分比较复杂,有太多的秘密需要人们去搞明白。

如果跳开热钱怎么样流入这个技术性的话题,如果国家没有实质性的办法,能够真正阻止热钱流入,那么,结果又会是什么呢?

热钱的大量流入,就是对人民币的需求增加,结果之一就是增加了人民币升值的推力。人民币就很可能再此基础上制造更多的升值,久而久之就会产生人民币高估这样的泡沫。在这个泡沫形成的时候,热钱又会倒过来阻击人民币,对冲赌人民币的贬值,结果就是制造人民币贬值的压力,制造动荡。

在预期人民币升值的情况下,如果大量购买人民币和对应的资产有困难,国际投机者就会购买人民币升值之后必然会升值的物品——大宗商品。金融危机之前大宗商品的巨幅升值,和金融危机之后类似的大幅升值,就是基于这种逻辑的结果。只要你人民币继续被加息,大宗商品的价格就会继续上升。按照这种逻辑,在今后一段时间内,当你看到石油、黄金、铜等大宗商品价格继续上升时,也没有什么可奇怪的。这就是一种“外部”对冲——在你中国之外,在你的人民币之外来对冲,赌你人民币升值。这一块,你中国政府是不可能控制得了的。

可能有人会问:既然利息上升,人民币升值预期更为强烈,那么,购买人民币资产的最重要代表——来自中国的股票——是不是也是一个很好的策略呢?初看是,细看可能不是。因为,人民币升值,对中国国内的股票会有负的压力,再者,利息率上升,还会大幅度增加公司借款的成本,从而会给企业的盈利带来压力。而且,中国企业还是一个特别喜欢借钱经营的家伙,特别是中国那些国营的垄断企业。

这样一来,原材料价格上升,带来了经营成本的上升;借贷成本增加,带来的也是经营成本的增加;通货膨胀带来的又必然是人工成本的增加,不然的话,工人没法活!这样样都不是好事,为什么中国政府还是对加息乐此不疲呢?

官方的原因是:流动性过剩,带来了过高的通货膨胀!

那么,这种逻辑是对的吗?这是一个巨大的问题。

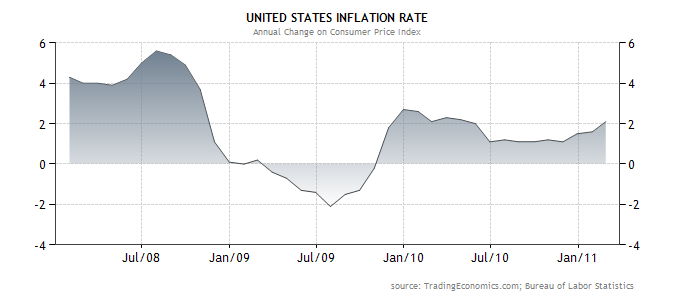

按理说,美国作为一个拥有大量外债和赤字的国家,在继续大量印钞票的情况下,却没有看见值得让人担心的通货膨胀,从而也不需要通过加息来熄火,那么,为什么中国这个借给美国人大量金钱的国家,却有几乎失控的通货膨胀现实呢?

再者,你说中国的流动性过剩吧,可是,中国的中小企业借钱却丝毫不比美国佬的容易,又是为什么?

通货膨胀无非是普遍的物价上涨,而物价上涨又无非是“不涨不合理”,而“上涨又可行”!也就是说,企业因为经营成本的原因“必须”涨价,将成本的上升所造成的损失涨价给消费者。同时,企业的这种做法要成为现实,还需要可行,也就是说,消费者还愿意接受。换句话说,这时候的企业,得普遍的拥有定价权!在一个大家都觉得消费品的供给明显供过于求的情况下,也是一个匪夷所思的事情。

为什么经济学的基本定律在中国市场都失效了?到底是经济学的问题?还是有其他的原因——市场被彻底的扭曲了?

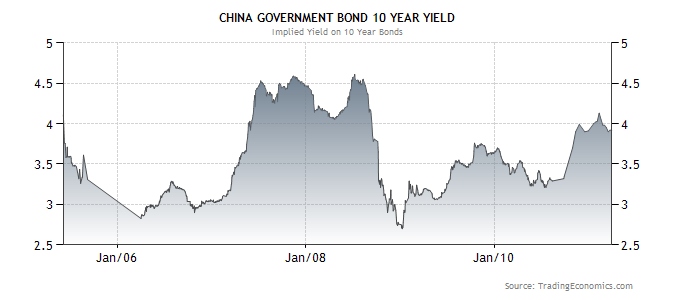

这些问题涉及的面太大,需要慢慢的深入分析。下面这些图片的具体意义我就不啰嗦了。估计大家也能够看明白。如果不清楚,给我留言吧。我们再来侃。