子夜读书心筆

写日记的另一层妙用,就是一天辛苦下来,夜深人静,借境调心,景与心会。有了这种时时静悟的简静心态, 才有了对生活的敬重。通往毁灭之路:熊彼特的预言与量化宽松

文/新浪财经专栏作家 周宇[微博]

“创造性破坏”的技术革新所导致的贫富差距无法通过凯恩斯主义的政策缩小。贫富差距使得有效需求不足的问题不断加剧。结果每一次衰退,都需要更大规模的刺激政策以填补总需求缺口。而这非但不能消除资本主义这一内在的不稳定性,反而将加速这一进程。

每逢岁末年终,华尔街各大投行都会发布各种回顾与展望。当然,回顾得少,展望得多。因为不会有多少人愿意公开检讨当初预测的准确率。过去这一年,美国没有陷入衰退,欧元区没有解体,中国也没有如做空者所言出现崩溃。在全球央行的保驾护航下,似乎最坏的时候已经过去,华尔街又开始信心满满的推销他们来年的投资策略。

埋首于桌上堆积如山的研究报告,我试图从中读出来年的宏观大势,不过所得甚微。在我感慨华尔街每况愈下的研究质量时,在书柜尘封的角落里,熊彼特的著作《Capitalism, Socialism and Democracy》映入了我的眼帘。

作为20世纪最有影响力的经济学家之一,约瑟夫-熊彼特(Joseph Schumpeter)以其对经济周期(BusinessCycle)的研究和”创造性破坏”(CreativeDestruction)的概念为人所知。熊彼特认为,技术创新是资本主义的发展之源。企业家精神驱动着技术创新,不断淘汰旧有的生产模式,并由此带来经济增长的周期性波动。然而,资本主义的发展终将引发社会对企业家精神的排斥,从而导致资本主义最终的崩溃和社会主义的兴起。

尽管历史未必同熊彼特当初所描绘的路径完全吻合,但过去数十年西方国家的兴起、发达与衰退,印证了技术创新是如何驱动着资本主义发展,又将如何带着资本主义走向毁灭的。而美联储所推行的量化宽松,非但不能消除资本主义这一内在的不稳定性,反而将加速这一进程。

有效需求不足

“终有一日,资本主义将自取灭亡。因为我们无法一直将生产所得由劳工转移到资本,而不造成过剩产能与需求缺乏。”–诺里埃尔-鲁比尼

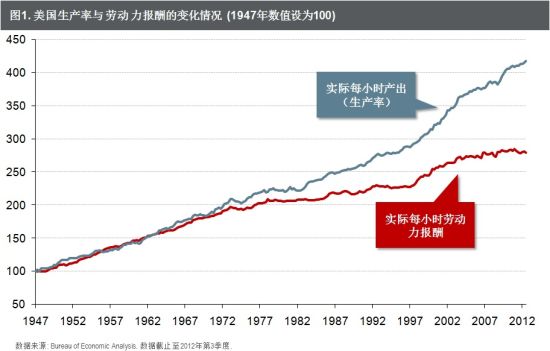

我们的故事先从一幅图开始。美国劳动生产率的数据显示,自1970年后,实际每小时产出(即劳动生产率)每年增长约2.0%,而实际劳动力报酬仅增长1.0%。随着机械化和自动化生产的普及,劳动力在生产过程中的重要性正在日趋下降。在一个劳动力、资本与技术的生产函数中,劳动力报酬相对于实际产出的不断下降意味着越来越多的产出归属与资本与技术。

图1. 美国生产率与劳动力报酬

图1. 美国生产率与劳动力报酬由于普通劳动者难以承担技术创新所需的大量时间与经费,研发活动主要由企业家所推动。技术进步带来生产率的提高使得企业家获得了超额的利润。下图是美国的国民收入(Gross National Income) 的分配情况。从1970年起,包括工资、养老与保险等福利支出在内的劳动力报酬在国民收入的份额开始下降,并在过去十年间加速下滑。到今年三季度,劳动力报酬仅占国民收入的54.2%,为1955年以来的新低。而与此同时,公司税后利润的份额从2001年底的6.6%翻了一倍至13.9%。

图2. 美国国民收入的分配 - 劳动力报酬与公司利润

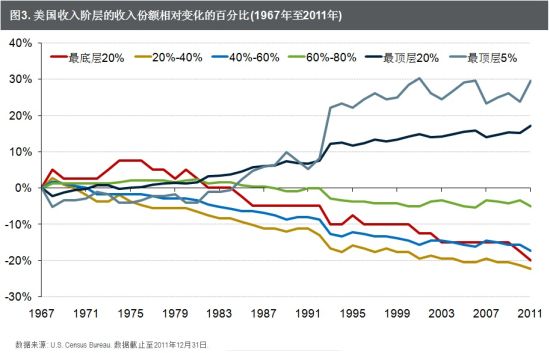

图2. 美国国民收入的分配 - 劳动力报酬与公司利润劳动力报酬在国民收入比重的降低的直接后果就是贫富差距的显现。劳动者仅能靠出卖劳动力获得劳动报酬,而企业家通过投资,推动新技术的发展不断创造出超额利润。穷者愈穷,富者愈富的马太效应不断拉大贫富差距。

从1967年至2011年,美国收入最高的5%的人群收入占总收入的份额增长了29.7%,从1967年的17.2%增长到了22.3%。与此同时,80%以下的收入人群的份额在过去40年来处于下降趋势。美国的基尼系数在2011年末升至0.46,为45年新高。

图3. 美国收入阶层的收入份额相对变化的百分比

图3. 美国收入阶层的收入份额相对变化的百分比贫富分化是技术进步伴随的自然结果。而贫富差距的扩大,意味着古典经济学中的供需关系将时不时的失衡。设想一个极端的例子,一个年收入千万的家庭与一千个年收入一万的家庭,尽管社会的总收入一样,但前者的消费比后者更少。边际消费倾向递减的规律,加之技术进步带来的生产力的提高,意味着有效需求往往不足,产能过剩成为常态。

杠杆化与信贷周期

“无论是信贷繁荣还是债务紧缩,无论是滞胀、复苏、还是充分就业的高增长,都不能够永久的持续下去。每一个阶段都孕育着导致自身灭亡的力量。”–海曼-明斯基

在价格具有粘性的情况下,对产能过剩的调整就引发了经济衰退。而凯恩斯主义认为,当价格无法及时调整时,公共部门通过借债杠杆化,实行刺激性的财政政策,并辅以扩张性的货币政策,能填补有效需求的缺口,从而熨平经济周期。

除此以外,拉动需求的另一途径是私人部门的杠杆化。富裕家庭的剩余储蓄推动着金融市场的蓬勃发展。房贷、车贷、信用卡、助学贷款,以及资产证券化,使得普通家庭能够通过贷款购买当前收入本不能支付的商品与服务。

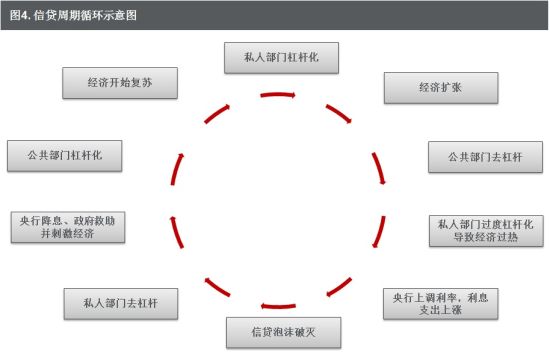

公共部门与私人部门的杠杆化形成了信贷周期。当经济从上一轮衰退中复苏时,私人部门在低利率下重新杠杆化,加速经济扩张。经济增长使政府逐渐退出财政刺激,政府收支重新平衡。随着私人部门持续杠杆化,经济开始过热,央行收紧货币政策。利率的上升使得信贷泡沫破灭,私人部门去杠杆。随后,公共部门重新杠杆化,央行降息,信贷重新开闸,经济由此复苏。

图4. 信贷周期循环示意图

图4. 信贷周期循环示意图理论上,随着经济增长,私人部门与公共部门的债务都可以实现再平衡。当私人部门杠杆化时,经济增长带来的收入可以使公共部门去杠杆,而当经济衰退时,私人部门正在去杠杆,而公共部门的杠杆化可以拉动经济复苏,重新开始新的周期。

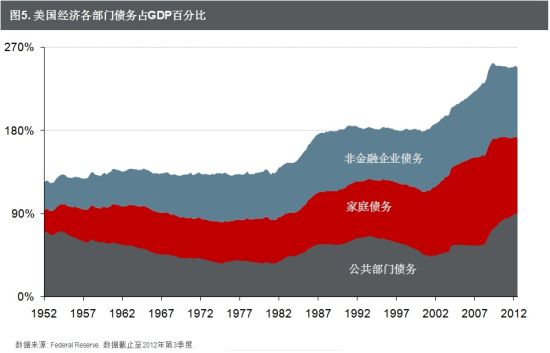

事实上,尽管过去40年来,美国历经七次衰退-复苏-繁荣-衰退的经济周期,公共部门与私人部门的信贷杠杆却在持续上升。经济衰退时私人部门没有充分去杠杆化,而经济繁荣期,政府杠杆也没有回到原点。

图5. 美国经济各部门债务占GDP百分比

图5. 美国经济各部门债务占GDP百分比毁灭的序曲

“通过连续的通货膨胀过程,政府可以秘密地、不为人知地没收公民财富的一部分。用这种办法可以任意剥夺人民的财富,在使多数人贫穷的过程中,却使少数人暴富。”–约翰-梅纳德-凯恩斯

经济体杠杆化不断加深的原因,是因为技术革新所导致的贫富差距无法通过凯恩斯主义的政策缩小。持续扩大的贫富差距使得有效需求不足的问题不断加剧。结果,随着经济的发展,潜在的总需求的缺口一直在扩大。

于是,为熨平经济周期,政府难以推行紧缩,央行的利率下调的幅度远高于上调。这是1980年以来美国经济的真实写照。如今,公共部门负债超过90%,财政悬崖近在眼前;基准利率降无可降,量化宽松在发达国家广为推及。

决策者致力于刺激政策来填补有效需求不足的缺口,但只要贫富差距继续拉大,无论是政府还是私人部门,都不可能靠经济增长实现去杠杆化。

由此,就不难理解为什么金融压制和较高较频繁的通货膨胀是决策者最后必然的选择。 经济体的杠杆化不可能无限度加深,想要不知不觉的去杠杆,又不至于让经济跌落悬崖,政府只有通过连续的通胀过程将经济体的累累债务稀释。量化宽松,仅仅是一个开始。

也许杠杆化能够靠通胀得到再平衡,但这并不是一个循环的终点。恰恰相反,量化宽松和通货膨胀拉大了贫富差距,加剧社会矛盾与动荡,为资本主义最终的灭亡奏响了序曲。

量化宽松通过资产购买压低借贷利率,使得私人部门重新杠杆化。然而,利率是资本的使用成本。通过压低资本的成本,美联储实际上使得劳动力显得更加昂贵。尽管前文中,劳动力报酬的增长远低于生产率的增长,但实际为零,甚至负利率的资本成本使得企业家更倾向于购买或租赁更多的设备以替代劳动力。

图6. 美国劳动力成本与资金成本

图6. 美国劳动力成本与资金成本诚然,量化宽松带来的经济增长能够创造工作岗位。但纵观美国就业市场,衰退结束后所新增的就业,大多数是在低收入的行业。当技术替代劳动力的趋势在量化宽松下得到加强后,越来越多的低技能劳动力涌入服务业,从而压低劳动力整体工资水平,进一步加剧了贫富分化。

此外,宽松货币政策所引发来的资产价格上涨,其最大的受益者仍是富裕阶层。 2011年的数据显示,美国最富有的5%人群持有了约70%的金融财富,其实际收入比起1999年仅下滑了3.0%。与此同时,衡量美国普通家庭情况的中位数实际收入,在过去10年间下滑了约8.9%。

图7. 美国家庭实际收入水平

图7. 美国家庭实际收入水平众神的黄昏

“资本主义的发展产生的政治权力分布及社会心理态度将敌视资本主义,并可望积聚力量最终使得资本主义发展的引擎失去动力。”–约瑟夫-熊彼特

在经济周期循环往复的过程中,贫富差距的不断拉大,将对资本主义的发展产生深远的影响。收入分配的持续恶化,使得提高富人税率,增加福利保障,以及要求政府在经济活动中发挥更大作用的呼声日益高涨。

这一趋势在2008年全球金融危机后更为明显。在美国,民主党持续把持朝政,打压华尔街,加强监管,并对富人加税。针对百分之一的阶级斗争,成了美国社会快速增长的矛盾。与此同时,法国积极推行着75%的对百万收入者的边际所得税率。在日本,新当选的安倍晋三,正试图以政府的激进干预,扭转经济多年不振的局面。

改善收入分配的愿望是好的。但寄望于政府的想法是天真的。劫富济贫、杀鸡取卵的手段最终带来的,是富人的大规模撤离,是对人类致富动力的扼杀,以及资本主义发展根源-企业家创新精神的消逝。

带有社会主义特色的资本主义正在发达国家上演,正如熊彼特七十年前所言。这一趋势是资本主义发展的必然结果,而非任何政策可以扭转的。

也许我太悲观了。况且这是一个长期的趋势,对于只看眼前利益的浮躁的华尔街来说,这不过是一个杞人忧天的故事。不过听说各大投行已经开始用机器和自动化交易来替代昂贵的交易员了。过去的一年,华尔街投行的利润增长表现强劲,但伴随着的却是持续的裁员和降薪。技术革新的火,终于也从低端制造业,开始烧到了华尔街。

希望大家都能够努力工作,让自己变得更加难以替代。愿大家都有一个勤劳、奋进和丰收的2013。

本文仅代表个人观点,与其所在公司立场无关。本文中的信息和所表述的意见仅供参考,并不构成对任何人的投资建议。在任何情况下,本人不对任何人因使用本文中的任何内容所引致的任何损失负任何责任。

(作者为就职于美国某大型资产管理公司,从事全球宏观经济和投资策略研究。)

本文为作者独家授权新浪财经使用,请勿转载