Path to Billions

通往亿万之路今天周末,再继续谈谈复利效应。先从一道小学一年级数学奥赛题说起。说有一个池塘,里面有1片荷叶。第二天这1片荷叶就变成2片荷叶。第三天这2片荷叶就变成4片荷叶。第四天这4片荷叶就变成8片荷叶。在第100天时,池塘里长满了荷叶。问,当池塘里有一半的水面都铺上荷叶时,是第几天?

相信所有人都可以立即答出来:第99天。

这道题其实也可以改成一道复利计算题。1元钱的资产,年化收益率100%,在某一年资产达到了1个亿。在这1个亿的资产中,其中一半(0.5亿)是最后一年挣的。

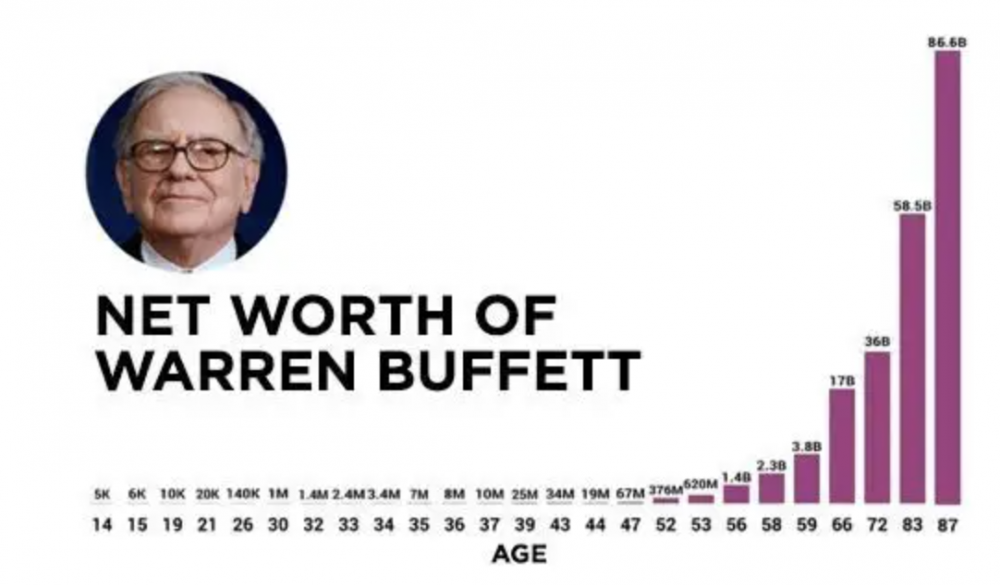

虽然世界上恐怕没有哪项投资的长期年化收益率是100%。但是这道题告诉了我们一个事实,在复利效应下,长期持有的资产升值最多的时候都是持有期的最后几年。难怪巴菲特说,他的99%资产都是在53岁之后获得的。

自从上次次贷危机,美股经历了长达十多年的牛市。其中FANG为代表的牛股涨了十多倍以上。但是从这些股上赚到十倍以上的人少之又少。为什么?就是拿不住!

举个例子。从2012年1月到2023年12月,在这整整12年中,苹果股票上涨了14.8倍,1美元的投资变成15.8美元。有多少人从苹果股票上赚到了14.8 倍呢?

假设一个人从2012年1月买入苹果股票,在2022年年底卖出,持有11年,猜猜他的收益是多少?1美元的投资变为10.5美元,只赚到9倍多。

再假设一个人从2012年1月买入苹果股票,在2017年12月卖出,持有6年,他的收益是多少呢?1美元的投资变为3.2美元,仅仅赚到2倍多。

比较上面的例子,我们可以看到,对于苹果股票,从2012年初开始,持有6年,资产增加了2倍多。但是如果double持有的时间,持有12年,那么资产增加不是4倍多,而是惊人的14倍!——复利对资产的增值,不是我们直觉上的线性增加,而是惊人的指数增加!这就是复利的恐怖之处!

当然,有人会说,苹果股票在这十多年里,有很多次跌幅超过25%,还有一次跌幅达到40%,拿不住啊!还有人会说,我现在是“后视镜”来分析股票,2012年的时候谁知道苹果是大牛股呢?对于第一个问题,涉及到投资组合的设计以及风险控制的问题。对于第二个问题,涉及到选股的问题。以后有时间了会逐步写写。