小丹的空间

丹心也曾昭日月下面是Federal Reserve自2007年8月以来的主要 Assets & Liabilities (currency in circulation & deposits held by depository institutions). 所有数据均来自以下链接:

https://www.federalreserve.gov/monetarypolicy/bst_recenttrends_accessible.htm

从上图可以看出,从2007.08.01至今,FED的Assets从低于$0.9T最高涨到近$9T,增长了整10倍。因为FED本身不具备生产财富的能力,所以,这些所谓的Assets,全是FED的印钞机凭空印出来的。

同一时期,流通中的美元从$0.8T增长到约$2.4T,涨了约3倍。从流通中的美元增长曲线可以看出,对FED而言,只需持续不断给市场注入美元,并把流通中的美元增速控制在一个相对稳定的范围内,其他的都不重要。这个流通中的美元增速,其实就是FED需要控制的Inflation Rate。

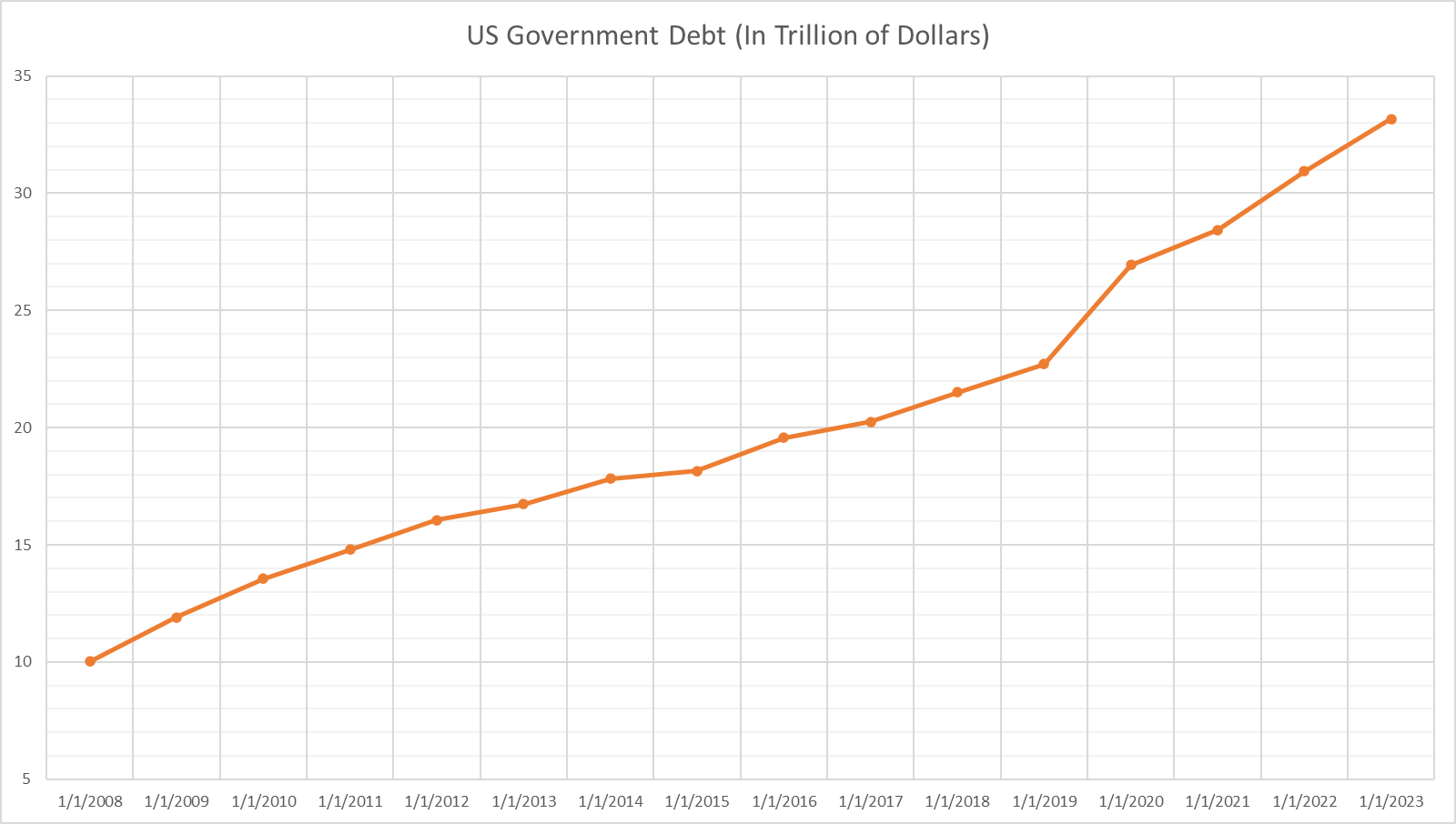

同一时期,美国的government debt,从差不多$10T急剧膨胀为$33T,增长了约3.3倍,如下图所示:

美国政府借的债,主要持有人为各种机构和外国政府,还有部分债务被FED用于作为增发美元的依据,所谓的monetized debt,如下图所示:

由此可见,相比FED印的那点美元,机构和外国政府手中持有的美元债务才是真正的大头。最近这几年,FED在持续的增加monitized debt在美国政府债务中的占比。说白了,就是缓慢的增强FED在债务市场中的作用,让美元的含金量逐年降低。

绕了这么一大圈,和股市有什么关系?且看下图:

US Equity Market Value在过去的十五年左右,其实也就增长了3倍多一点,和美国的债务增长速率差不多。S&P500的总市值的平均涨幅也类似。但如果回看真实的S&P500的股价走势,从2009年的最低点到现在的最高点,S&P500的股价涨了超过7倍。即使从2007年的最高值估算,到现在也已经涨了3倍左右。以目前的这个趋势,SPY还能再往前冲吗?如果股市进入euphoria,也许吧。但这样的趋势,必不能持久。

以上分析仅供参考,不是投资建议,ymyd