猛涨暴跌

短线追涨杀跌,抄底空顶; 宏观趋势波动,周期转向,大浪淘金 FA+TA+SA美联储再扩表等同于QE吗?

如何理解扩表?市场对扩表有预期,但扩表的力度超预期。扩表不代表美联储货币政策转向大幅宽松,而是技术性调整。扩表不等同于QE,两者的政策目标和工具不一样。扩表应该不会影响美联储利率决策,但为降息打开空间。扩表降低联储资产的平均久期。扩表对美债短端利率有向下拉动作用,收益率曲线或陡峭化。扩表短期利好美股,但中期影响偏中性。

风险提示:美国回购市场流动性冲击的负面影响超预期

正文

10月11日美联储正式宣布扩表,同时宣布将延长回购计划。具体安排如下:

从10月15日开始,以每月600亿美元的规模扩表,一直持续到2020年二季度。所购买的国债的期限不超过1年,对到期的国债自动进行再投资;

延长隔夜、7天、14天回购操作至2020年1月,隔夜回购所接受的债券规模每次不超过750亿美元,7天和14天回购规模每次不超过350亿美元;

原有的每月不超过200亿美元的国债再投资计划不变(即用MBS到期后回笼的资金进行国债再投资)。

投资者对美联储的操作有很多疑问,对此我们回应如下:

问题1:市场对此次扩表是否已有预期?

答:有,但时间点和力度超出预期。我们在报告《此扩表,非彼扩表》中曾提示美联储或将于10月底宣布扩表,这也是市场的主流预期,但最终扩表的时间来的更早,这说明美联储在解决流动性问题时的态度是比较坚决的。

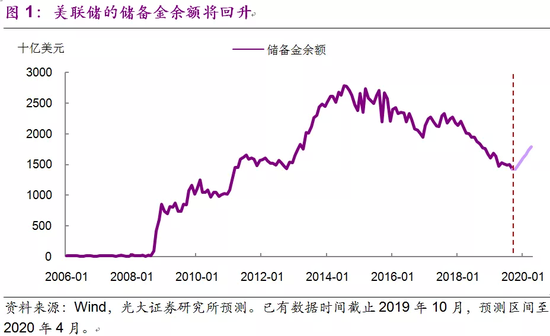

此外,每月600亿美元的规模也比预期更大。按照这一计划,到2020年二季度,美联储的资产负债表将新增约3600亿美元(我们之前的预期为2000亿美元),储备金规模将从当前的1.4万亿美元回升至1.7万亿美元(图1,暂不考虑其他因素的影响)。

问题2:扩表是否代表美联储政策转向大幅宽松?

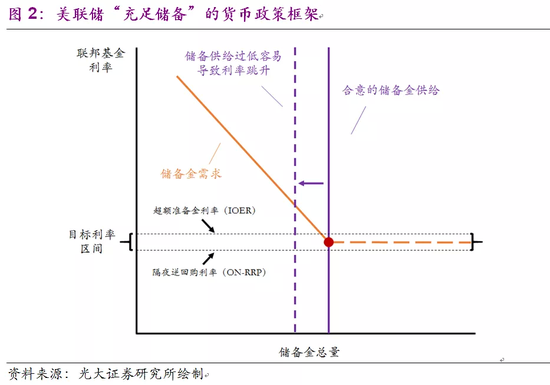

答:不是。美联储扩表的背景是9月回购利率飙升、联邦基金利率突破目标区间上限,银行间流动性紧张。扩表是为了增加储备金供给,以维持“充足储备”的货币政策框架的有效性,防止利率过度波动(图2)。美联储在扩表声明中也强调,本次扩表属于技术性调整,不代表美联储货币政策发生改变。当前美联储的货币政策仍将以调控利率为主要手段。

问题3:扩表是否等同于QE?

答:不等同。央行扩表有三种方式,一是传统的公开市场操作,二是再贷款,三是购买非常规的金融资产,比如QE。一般来说,QE的目的是干预收益率曲线,通过压低长端利率,以达到刺激经济的效果(因为企业和家庭借贷参考的是长端利率)。而此次扩表是为了增加储备金供给,没有刺激经济的政策意图。

从购买资产的标的来看,美联储此次扩表购买的是短期限国债,而不是像QE那样购买长期限国债或MBS,因此这次更类似于公开市场操作,而不是金融资产购买计划(表1)。

问题4:扩表是否会影响美联储的利率决策?

答:不会,但扩表能打开降息的空间。在“充足储备”的货币政策框架下,美联储通过“利率走廊”调整利率。与传统的公开市场操作不同,“利率走廊”变动时储备金的供给并不会发生变化。因此,如果美联储想继续降息,就必须先将储备金供给调整至更高的水平,否则降息后市场对储备金需求增加,推高利率,美联储就会失去对短端利率的控制,“利率走廊”的机制就会失效。

当然,美联储是否继续降息还取决于一系列风险因素。本轮美联储降息的基调是“预防式降息”,面对的风险来自三个方面:一是全球和美国经济下行,二是通胀不达标,三是贸易摩擦带来的不确定性。目前来看这些风险都没有解除,继续降息的观点似乎有支撑。但美联储的鹰派官员认为,在过去3个月已降息两次的情况下,继续降息会令货币政策过度宽松,增加金融不稳定风险。

问题5:扩表如何影响美联储资产结构?

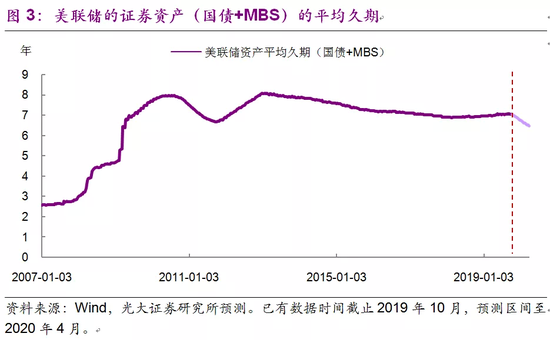

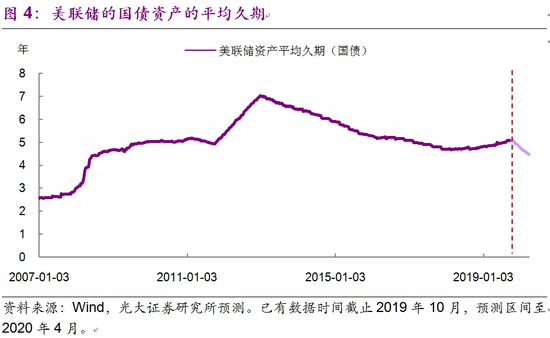

答:美联储资产的平均久期将下降。我们的估算显示,当前美联储证券资产(国债+MBS)的平均久期约为7年,国债资产的平均久期约为5年(此处计算的为资产的剩余期限)。由于扩表购买的是1年期及以下的国债,这将导致美联储资产的平均久期下降。

我们假设扩表购买的美债中,一半的剩余期限为15~90天,另一半为91天~1年。按照美联储公布的计划,到2020年二季度,美联储证券资产的久期将下降至6.4年,国债资产的久期将下降至4.4年(图3-4)。

当然,以上计算并未考虑其他因素。比如美联储仍在减持MBS,并用赎回的资金进行国债再投资,买入国债的期限匹配市场中留存的国债结构(具体参数见附表)。这一操作会让美联储资产的久期更高一点。

问题6:扩表对美债有何影响?

答:对短端利率有向下压力,对长端利率影响不大,收益率曲线陡峭化。此次美联储购买的是1年及以下期限的国债,当前这些国债的存量规模约为2.3万亿美元,如果按3600亿的扩表规模算,占比约为16%,并不算低。

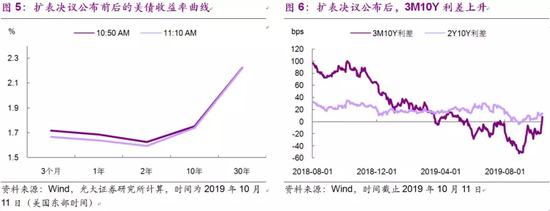

从市场的反应看,扩表决议公布后,3M(158.1, 5.79, 3.80%)美债收益率下行5 bps,1Y下行4 bps,2Y下行3 bps,10Y、30Y基本未变,收益率曲线陡峭(图5)。3M10Y利差扩大至8 bps,为今年5月以来最高水平,2Y10Y利差稳定在13 bps(图6)。

中期来看,美联储资产久期下降可能也会影响美债曲线。一般来说,央行国债资产的久期上升会令曲线更加扁平,这是因为当市场观察到央行买入长端债券时,也会增加对长债的配置,比如2011年美联储做的期限延展操作。这也是央行货币政策信号作用(signaling effect)的体现。反过来,如果央行久期下降,可能导致曲线陡峭。对此我们还需进一步观察。

问题7:扩表对美股有何影响?

答:短期利好,中期影响偏中性。此次扩表的力度超出预期,有助于缓解市场对流动性紧张的担忧,这对股市是利好。另外如果扩表能令收益率曲线更加陡峭,还能降低市场对经济衰退的担忧,提升风险偏好。因为从历史经验来看,曲线倒挂往往意味着经济衰退。但从中期来看,由于扩表并非QE,对长端收益率的向下作用有限,因此对实体经济的刺激、对股票估值的支撑作用可能不会很大。

风险提示:美国回购市场流动性冲击的负面影响超预期

附录:

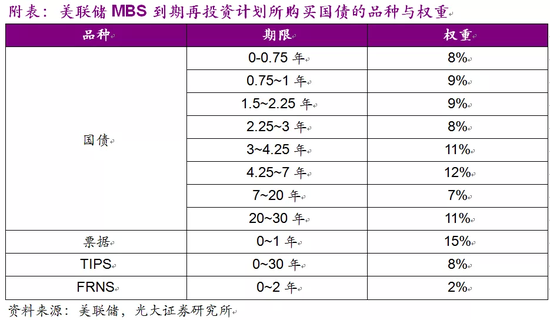

10月11日,美联储还公布了MBS到期再投资计划的参数。如附表所示,美联储购买的国债的期限共分11个区间,每个期限对应一定的权重。此外,美联储还会控制每类债券的持有规模,当持有的比例达到该类债券余额的70%时,美联储将不再购买该类债券。