吴裕彬

个人脸书主页:https://fb.me/yubinwood

房产一直是中国富人的心头所好,但近来中国房地产牛市已经疲态尽显,于是乎便有人炒作起去美国炒房的话题,其中最给力的莫过于社科院在2013年《投资蓝皮书》中宣称“投资中国楼市不如去美国买房”。美国楼市看起来确实诱人,最新的标普/Case-Shiller房价指数年度增长率已经创下了近七年以来的最高纪录,真的是火得不得了。然而,投资并不是从众(Herding)那么简单,特别是投资海外,不明就里的话,中国豪客纵使多金也难免泥牛入海。

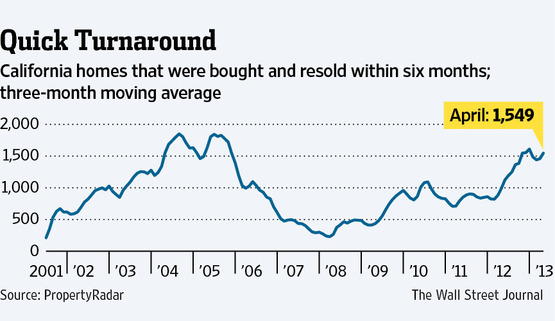

根据华尔街日报报道,(如下图所示)最近几个月加利福尼亚购买后不足半年便抛售的房屋数量(Home Flipping)已经达到了次贷危机前的最高水平,今年直到4月份Home Flipping的数量是6000个,占全州房屋出售量超过5%。这种现象正在蔓延全美。与危机前不同的是,今天Home Flipping的交易者绝大部分用现金,因为银行不再给那些无法用大量现金做首付的客户提供贷款。这些投资者往往囤积多处房屋沽售,且交易频繁,容易把房价炒高,问题是美国楼市复苏的持续性无法靠投机支撑,而需购房自住的零售房主大量进场。要认清美国楼市表面繁荣的本来面目,就必须从需求结构层面进行深挖。

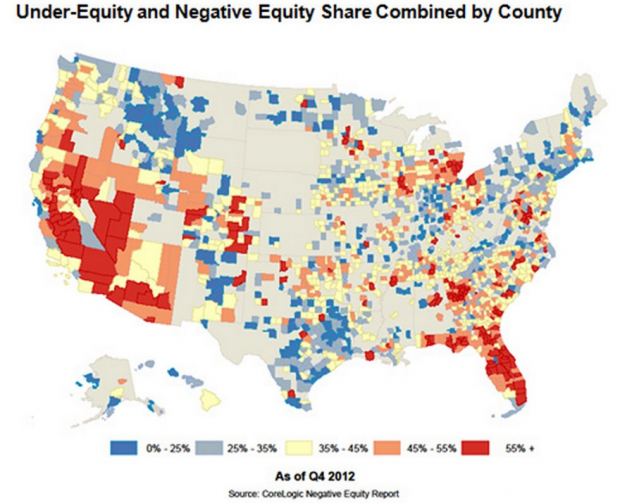

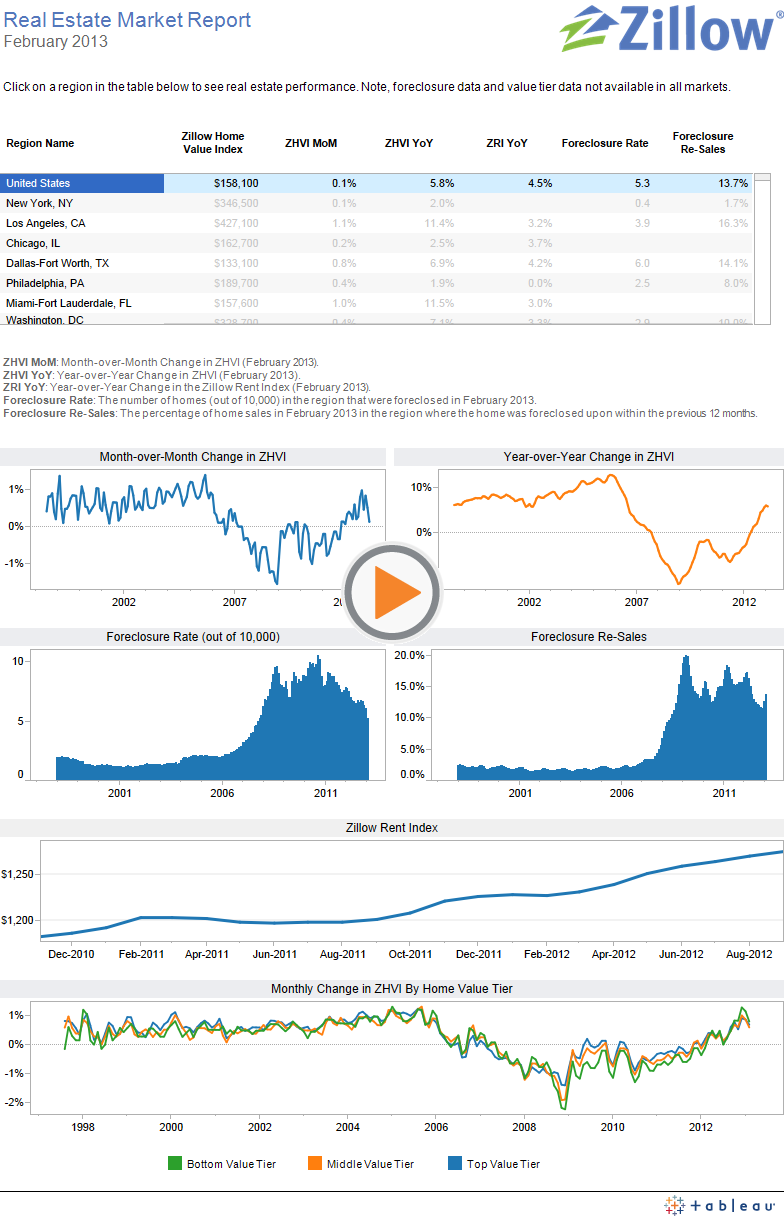

根据zillow的最新数据,今年第一季度美国有1300万房主其家庭资产(Home Equity)依然为负,意即他们的房贷价值大于他们住宅的价值(Underwater Mortgages)。另外有930万房主没有足够的家庭资产来购买新住宅。全国房主中有2230万--即43.6%无法从他们现有的房产中解套,这可以解释为什么眼下二手房市场供应紧张。另外需要警惕的是,新屋销售依然比次贷危机前的高峰要低62%,在最低水平踯躅不前,这更证明了广大中产阶级房主由于就业状态,收入水平和信用记录的限制没能大举入市,导致新屋市场萎靡不振;而投机者凭借现金优势在二手房市场扫货,推高行情。

(如上图所示,美国依然有45%的家庭资产为负)

(新屋销售依然比次贷危机前的高峰要低62%)

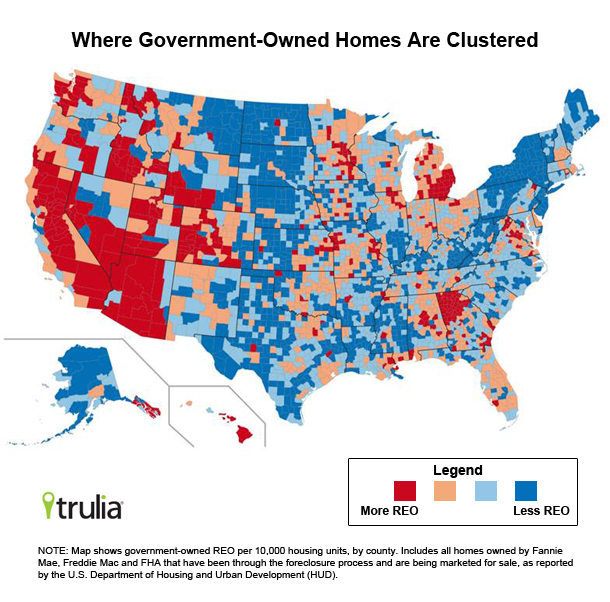

那么是谁在二手房市场疯狂作市呢?原来是黑石(Blackstone)这样的华尔街大鳄。事情缘起于去年2月1日,美国联邦住房金融局为了消除大量资不抵债的法拍屋压低全国楼价,启动了“自有房产租赁”计划(REO-to-Rent),大的金融机构可以通过政府资助的超低息融资,以批发价购买法拍屋,然后把它们改造成出租屋。机构投资者进入楼市,替大量的超低息资金寻找到了出路,一方面可以通过租金套利,另一方面如果租金套利空间减小,亦可以抛售套现,翻手云覆手雨,纵享骑墙之势。根据摩根大通最近的一份报告,私募和对冲基金总共在“自有房产租赁”项目中投入了多达100亿美元,其中黑石投入了45亿美元,这些资金足以买下全美法拍屋总量的15%。难怪次贷重灾区的房市在“自有房产租赁”计划推出之后表现如此优越,根据CoreLogic的数据,去年机构投资者占迈哈密房屋交易总额的30%,凤凰城的23%,拉斯维加斯的19%。这个时候怂恿中国豪客入场,疑有替华尔街大鳄接盘之嫌。

(上图两房和联邦住房金融局持有的法拍屋分布地图)

但问题是“自有房产租赁”提供的套利盛宴已接近尾声。根据trulia的数据,今年第一季度全美住宅均价比去年同期上扬8.3%,远远高于租金增长的2.4%,这大大提高了“自有房产租赁”的成本,压低了其回报,机构投资者抛售的压力越来越大。果不其然,去年10月,大型对冲基金Och-Ziff 在入场一年后便宣布退出“自有房产租赁”项目,声称租金收入低于预期,与其出租不如抓住楼价攀升的机会抛售。随着租金增长的恶化,机构投资者不会甘当房东,抛售者会越来越多。过去一年里来自机构投资者的强劲需求拉高了全美房价,在他们纷纷离场后,美国楼市的红火就将无以为继,最可怕的是如果抛售集中出现,楼价势必暴跌,其时谁来接盘呢?难怪最近多金的中国豪客会被华尔街房托频频怂恿。

(如上图所示,近来房价上升远远快于租金上升)

与此同时,“自有房产租赁”市场的最大玩家黑石正在准备用金融衍生物来对自己扫货录得的地产进行证券化,既杠杆化收益又转嫁风险:一方面,可以发行以租金收入流为保障的债券,类似于作祟于次贷危机的房贷支持证券(Mortgage-Backed Security),我们权且称之为房租支持证券(Rent-Backed Security)。另一方面,通过房地产投资信托基金(REIT)的渠道把持有地产售出,如果房价增长态势积极,将在2013至2014年完成大部分销售。

美联储推出QE3和QE4后,华尔街上流动性泛滥,机构投资者便把当时跌入谷底的房产作为一个可资套利的资产级别,借助无以伦比的资金优势和大银行资源,机构投资者主宰了法拍屋市场,把一般的零售房主推向了新屋市场,减轻了法拍屋大量囤积对楼市的压迫,促进了楼价的整体攀升。楼市金融衍生物的野蛮派生和机构投资者套现离场的需求都是悬挂在美国楼市之上的达摩克利斯之剑,楼市风向随时可能剧变。在美国中产阶级的家庭资产去杠杆化出现根本性改善之前,美国楼市只是华尔街作市的赌场。疯狂繁荣的背后的可能是泡沫破灭的临界点。

(后记)

最近“去美国买房”成了中国投资界非常时髦的一个话题,一方面美国楼市涨势喜人,另一方面中国的地产成为新一届政府重点打压的对象,这一切使得越来越多热衷置业的中国投资者开始移师大洋彼岸。

常听见国内外的评论员说美国的楼市红火得不得了,

许多投行也在大力的向他们的客户推楼,其中著名对冲基金投资家John Paulson便进行了两轮私募,高达数亿美元进入楼市。一派热闹景象,许多评论员便大方地宣布美国楼市的第二轮牛市开始了。

美国是个房主社会(home ownership society),以中产阶级为中坚的零售房主是房地产市场最重

要的一支力量,他们的普遍参与将决定美国楼市的复苏是否具有可持续性。在写作【美联储退市和美股困境】的过程中,从消费者信用增长的结构分析中,我发现美国中产阶级的家庭资产去杠杆化进程并没有实质性的改善,因此我觉得零售房主目前缺乏成为美国楼市主要动力的实力。那么美国楼市目前的一片红火背后的推手是谁?这些需求的结构和动机将直接决定目前美国楼市抢眼的表演到底是泡沫还是可持续性的复苏表现。

08年次贷危机后,

一位投行的朋友告诉我中国在房利美和房贷美中有数千亿美元投资,可能血本无归,听得我瞠目结舌。前事不忘后事之师,如今华尔街又怂恿中国的金主们去美国炒楼,可惜国人记忆力太短暂,又摩拳擦掌跃跃欲试。和上一次一样,这一次中国的金主们可能又要做一次接盘的冤大头。

因此分析为文。

作者:公民经济学家吴迪