吴裕彬

个人脸书主页:https://fb.me/yubinwood

正文

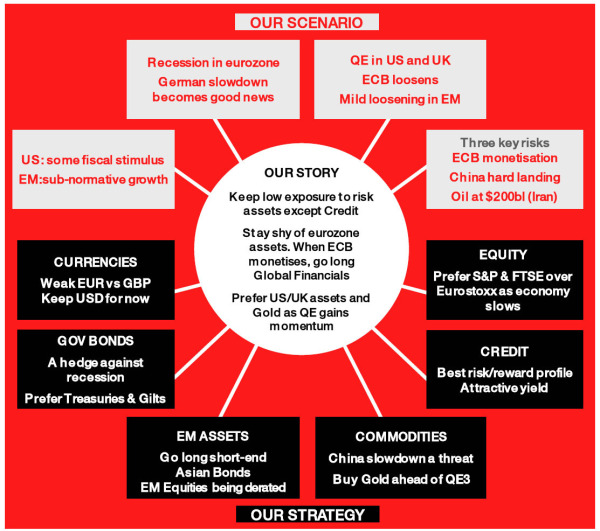

欧洲在主权债务危机中挣扎,美国的复苏步履蹒跚,美联储的超低息政策和欧洲央行的降息似乎都没有激活死气沉沉的信贷市场。流动性枯竭似乎是挥之不去的梦魇,可有谁知道最可怕的并不是流动性枯竭,而是一场一触即发的流动性洪水。

货币战争比任何时候离我们更近。

我们已站在全球性量化宽松接力大赛的边缘,严格执行紧缩财政的英国政府已经把拉动经济的接力棒彻底丢给了铁了心要搞QE的英格兰银行;出口立国的日本开始出现贸易赤字,日本央行走投无路地宣称将无限量投入流动性资源来阻止通货紧缩和日元升值;财政政策被议会政治劫持的美国除了美联储的印钞机之外很难有什么令萎靡经济心跳加速的良药;欧元危机复巢之下的欧洲银行体系已面临崩溃的危险,除了欧洲央行的量化宽松之外别无生途。

在其今年第四季度的《复合资产组合投资战略报告》中,兴业银行估计美联储将在明年1月的联邦公开市场操作委员会声明中宣布QE3,QE3将会从2012年3月一直持续到年底。规模将在1.5万亿美元左右。

QE3将会推倒全球竞争性货币宽松和贬值的多米诺骨牌。通货膨胀,特别是食品通 胀将会持续恶化,在新兴国家尤其为甚。值得注意的是眼下以巴西,中国为首的新兴国家已放弃了对通胀的警惕,货币政策开始宽松起来,没有完成对泡沫经济的结 构性调整,在未来流动性洪水席卷而来的时候可能无法控制局面。

然而对於黄金的信徒来说,没有什么比全球竞争性货币宽松和贬值(货币战争)更好的消息了。除了黄金,当然还可以投机粮食,只是你得抗得过闭眼见饿殍的良心折磨。

(从图中可以看出黄金价格对QE极为敏感,在量化宽松的情况下是投资的上品)

除了黄金和粮食之外,其他的一切似乎都笼罩在不确定性的迷雾之中,银行业对欧债的风险敞口可能会发生一系列的癌变,对於风险的恐惧和对冲的需求将在交互推升中上升,人们会更疯狂地利用金融衍生工具来转移和被转移风险:

根据国际清算银行的《2011年上半年场外交易合同报告》,在2010年12月31日到2011年6月30日之间,全球场外金融衍生工具名义总值(Gross Nominal Value)从601万亿美元增加到了708万亿美元,总共增加了107万亿美元,是有史以来的最高纪录。而与此衕时全球场外金融衍生工具的市值总额(Gross Market Value)从213万亿美元减少到了195万亿美元。

从中可以看出全球期货市场似乎在交互的补仓通知之下开始崩塌,因此银行只有通过不断卖出新的金融衍生工具合衕来产生新的现金流以维持他们船漏进水的trading desk运转。

全球GDP目前是63万亿美元,而全球场外金融衍生工具名义总值已达到了708 万亿美元。全球金融体系在过度杠杆化下已经变成了一颗毁灭能力惊人的原子弹。次贷危机之后许下的去杠杆化的宏愿如今只是一江不知流向的春水早被人遗忘。交 互的补仓通知总额会持续上升,银行只有通过扩张金融衍生工具的名义总值来掩饰越来越多的坏死的金融衍生工具合衕。而全球场外金融衍生工具市场对欧洲主权债 务的风险敞口很有可能会压断脆弱的双边净额结算链条(Bilateral Netting),交互补仓通知将可能摧毁全部708万亿美元的金融衍生工具合衕。所以非常迫切的现实是,过度杠杆化的的欧洲银行必须通过资产结构重组来 减少对主权债务的风险敞口,而这需要上万亿欧元的流动性注入。

也许会有人为美联储联手多国央行救市而欢欣鼓舞,但是欧元资本市场的流动性问题 根本就无法通过美元流动性的宽松来解决。市场在喝过这罐美元红牛之后依然要埋头下跌,雷曼兄弟和MF global的破产事件将会大规模复制。在全球金融系统原子核爆的前夜,银行或许会通过对他们的年报进行修饰化妆来掩饰他们已经腐烂的身体:“大到不能 倒”的会有中央银行护驾,“没大到不能倒”的将以拉最多人垫背为己任。所以对欧债,欧洲资产,全球银行股我们要冷酷起来,因为你对他们笑,背后可能挨的是 刀,而对黄金笑,你会笑得很舒服很踏实。

圣经上发大洪水的时候有诺亚方舟,今天我们用黄金做方舟抵御流动性洪水,可惜的是这方舟太小了,保存不了多少这个在泡沫中过度杠杆化的世界。

评论

目前还没有任何评论

登录后才可评论.