交易禅

把握市场趋势;交易在当下;风险第一,盈利第二。“美联储”永远是个饱受争议、令人爱恨交织的字眼。在美联储大手笔地推出第三轮量化宽松之后,近期由于美国经济持续呈现缓慢复苏的局面,美股市场近期连创新高,要求美联储应该适时退出的呼声也愈喊愈烈,成了全球市场关心的大问题。

本周二,伯南克在国会作证时发出警告,过早退出货币宽松将放缓美国经济复苏。美国经济学家也对新浪财经表示,预计至今年年底美联储仍会按照现在的规模执行资产购买,除非经济出现强劲复苏的势头,否则年底之前美联储不会推出退出政策。

美联储主席伯南克认为,过早退出将大幅放缓或者结束经济的复苏,并导致通胀进一步回落的风险。

他指出,“今年到目前为止,经济呈现出一个适度的增长,但劳动力市场仍然有很长的路要走。”关于市场呼声迭起的“退出”,伯南克本人并未显示出对此更大的热情。他简单地表示,可能会在“未来几次会议”对退出政策进行讨论,但讨论和做出决策都将依赖于数据。

而另一方面,美联储内部对短期之内执行退出政策也开始得到越来越多的支持。根据美联储发布的5月会议纪要,虽然纪要继续表明支持经济复苏的立场,但多名美联储官员称其愿意最早在6月17日和18日召开的下一次货币政策制定会议上开始考虑逐步削减“量化宽松”计划规模的问题,当然,前提是经济报告显示出“足够强劲和可持续的增长证据”。

美联储这样看似模棱两可的态度当日即刻让美股市场经历了“过山车”行情,美股呈现先涨后跌的行情,道指下降19.20点,至15368.38点,跌幅至0.12%;标准普尔500指数下跌了6.96点,至1662.20点,跌幅为0.42%。

经历过经济危机的美股市场犹如“惊弓之鸟”,任何一点来自美联储的暗示都会令其产生“草木皆兵”的恐慌。美国银行的高级经济学家迈克尔-汉森不无讽刺地称市场“简直就像一场摇滚音乐会,即使是一个小小的退出动作,很多人也想极力逃脱它。”

根据目前美国经济的复苏和就业现实情况,所谓“足够强劲和可持续的增长证据”并不存在。经济学家认为,近期执行退出政策的可能性不大。IHS Global Insight 首席经济学家埃里克-约翰逊对新浪财经表示,“美联储6月会议上讨论退出是可能的,但当月决定退出的可能性不大。现在距离六月会议只有4周的时间,我们并没有看到经济明显地得到改善。”

那么,退出政策究竟在何时才有可能执行?约翰逊认为,一直到年底,美联储都会以目前的规模进行资产购买。目前美联储成员并不认为劳动力市场足够强壮到令其快速减少支持,但六月会议很可能会制定出一个清晰的退出时间表。评估退出时间的关键仍然是“劳动力市场”,只要劳动力市场持续改善,“我不会惊讶美联储在未来的几个会议上开始减少资产购买。”

正如大多数美联储成员在5月会议纪要里认为的那样,QE3的执行对经济的复苏发挥了积极的促进作用,经济前景有所改善,但仍需要看到一个更强劲的增长前景、更少的下行风险,才能支持退出政策的执行。

今年到目前为止,经济继续以温和的步伐增长,第一季度GDP预计增长2-2.5%;家庭和企业的需求令第一季度的经济增长继续扩张,就业市场也显示出改善,尽管劳动力参与率也出现下降,但美国失业率下降之快超过预期,4月失业率下降0.5%至7.5%。此外,过去的六个月来非农就业人数增长超过20万。工资一直呈现温和增长,但增长并不稳定。

但如果拿美联储的两大铁杆标准“通胀”和“就业”来衡量经济指标,很显然目前并没有达到美联储期望的理想状态。呼吁“退出”的人恐怕忘了,早在 2012 年9月,伯南克就曾放出狠话:“经济不上涨绝不罢手。如果我们看不到显著的进步,我们仍会持续这样操作直到经济上涨为止”,“即使失业率出现下降,联储也不会急于推出收紧政策”。

此外,伯南克也痛批了国会的无所作为,再次强调财政政策削减了经济的复苏的力度。他表示,“有一件事我应该强调,但没有,那就是今年财经政策对经济产生了严重的拖累”,伯南克认为,今年的预算削减将减去至少1.5%的经济增长,而美联储对此束手无策,“在目前的情况下,短期利率已经接近于零,货币政策不具备完全抵消这种规模的经济逆风。”

正如伯南克的阐述,与以往相比,联邦层面上的财政政策已经受到了大得多的限制。尤其是工资税削减的到期、增税的法规、为自由支配开支设置预算帽的动议、减赤扣押自动开支削减,以及海外军事活动面临的国防开支削减,这些预期合在一起,必然要大拖今年经济发展的后腿。而削减赤字最好的办法,就是让人们重新回到工作岗位上去。

作为共和党人,伯南克痛批共和党人带领的国会显然有“倒戈”之嫌,但显然他的“壮举”得到了很多人的赞同。MarketWatch专栏作家德拉梅德对此明确表示,“联储主席一般都被认为是这个国家当中仅次于总统的第二有权的官员,所以他必须在这讲坛上再试验一次,以避免国会因党派之争而耽误民生。 (皎宇)

(本文作者介绍:供职于新浪财经旧金山站,负责美国财经新闻报道和机构合作。曾从事多年互联网市场管理工作,就读于斯坦福商学院。) 美联储将减少或退出QE的消息炒得沸沸扬扬,先是被喻为美联储喉舌的《华尔街日报》的记者Jon Hilsenrath登出《美联储制定退出刺激的计划》的文章,后是多位地方联储主席和美联储理事发表演讲,阐述各自观点。QE3将何去何从呢?

最近,美联储将减少或退出QE的消息炒得沸沸扬扬,先是被喻为美联储喉舌的《华尔街日报》的记者Jon Hilsenrath登出《美联储制定退出刺激的计划》的文章,后是多位地方联储主席和美联储理事发表演讲,阐述各自观点。笔者认为,无论是缩减还是停止QE,与其听各官员的言论,

不如分析目前经济数据。因为联储已经表达得非常清楚,QE何去何从,由数据决定。

美联储在最近一次FOMC会议的会后声明(Statement)中提到,委员会已经准备好当劳动力市场和通胀前景发生变化时,扩大或者缩小资产购买规模、或者调整购买的节奏和成分来保持适当的政策。而这周三公布的会议纪要(FOMC Minutes)里,全文只有一处出现“tapering”(减少)这个词,而且是在堪萨斯联储主席Esther George的反对意见里。这说明,尽管市场上对于QE退出计划众说纷纭,联储官方文件里还没有详细的计划。这份计划,最早可能在6月的联储会议中出炉。

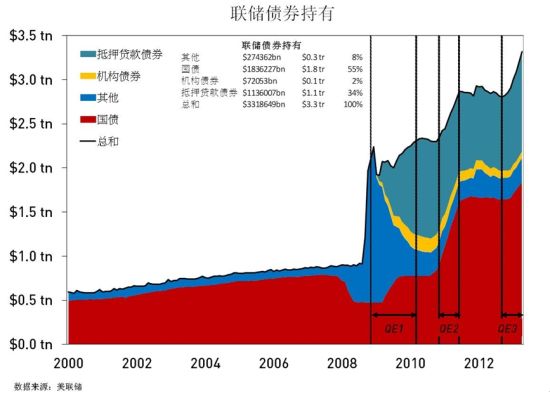

联储债券持有

联储债券持有市场之所以对于退出QE诸多猜测,是因为部分市场参与者认为美联储3万多亿美元的资产已经过于庞大,存在极大风险。对于这点,美联储自己再清楚不过,他们也一直紧密监测这方面的风险。但美联储并不需要像其他基金遵守盯市制度“mark to the market”,每天调整市场价。

其次,有观点认为庞大的持有量将导致美联储不能及时上调利率,因为一旦上调,他们本身需支付高额利息。事实上,过去数年,巨大的债券持有量已经让美联储获利颇丰,因为票息(coupon rate,联储所得)高于联邦基金利率(Fed Fund Rate,联储需支付的利息)。

另外,即使上调利率导致联储损失惨重,这也不是联储需要考虑和关注的。因为他们不是投资经理,不需要对亏损负责,他们的职责是为经济提供必要的政策支持。因此,不管是3万亿,4万亿,还是5万亿,如果需要并且合适,联储仍会继续购买。

并且,与日本作比较,联储的资产规模不算高。日本刚宣布未来两年将进行$1.4 万亿美元的QE,看似只有大概美国QE1的规模,然而,日本的GDP只有美国的1/3左右,而且目前日本央行的债券持有量占GDP的34%,比美联储占GDP比重还高9.5%,所以美联储并不需要担心其资产规模。

与90年代相比,如今的美联储更加透明,市场往往对联储政策有清晰的预期,这也一定程度上限制了政策的有效性。比如,2003至2006年期间,美联储连续17次议息会议加息0.25个百分点,而市场对其退出策略几乎是逐步而一致的预期。又比如,前两次QE有固定时间表,市场甚至在结束前数月便磨刀霍霍,准备就绪,反而减弱了QE后期的效用,结果经济又陷入疲软泥潭。

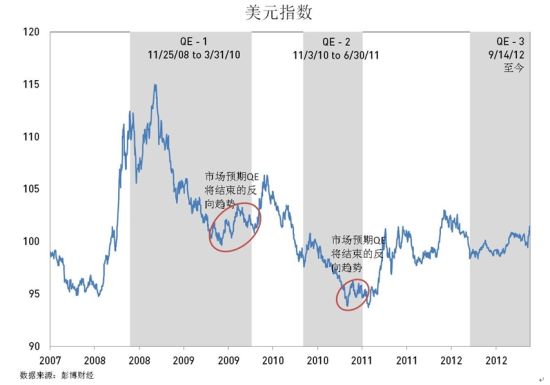

如下图所示,以美元为例,在前两次QE将结束时,均出现与QE效用相反的升值趋势。因此这次,官员们希望避免类似的情况。同时,联储也不会让QE在市场毫无征兆的情况下突然结束,因为这将造成更大的波动和过度反应。

美元指数

美元指数美联储官员希望退出策略,能够让经济在QE结束后平稳过渡并保持自行复苏。某种意义上说,结束QE就像结束一段长期的恋爱关系一样,又或者说让其进入一个新的亲情稳定阶段,不需要时常提供刺激也能稳定发展。无论何种比喻,要让其波澜不惊,实属不易,特别是维持了5年投入了上万亿美金,还有前两次“分手”又“复合”的经历。

如果说前两次都不够深思熟虑,过早抽身,这次如何降温并且及时地退出显得尤为重要。倘若,经济未能自行修复,需要再次宣布QE4,实在难以想象伯南克或其继任者将如何演绎这“尴尬”的一幕,那时市场也不得不感叹“QE何时止,QE何其多”。因此,美联储对退出策略十分谨慎,保持其充分的灵活性,甚至一定的不确定性。

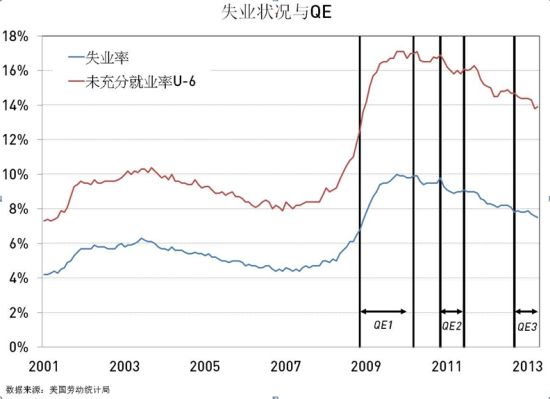

笔者认为,不确定性的来源在于没有一个有效的机制去衡量QE的效用,特别是边际购买量的效用。因此,退出QE的最佳时间也难以准确预测。并且,QE1 和QE2不具有可比性。从QE1开始到结束,失业率从7.8% 上升到9.9%。QE2 期间,失业率从9.8%下降到9.1%。而失业率只是反映就业市场其中一个指标,难以全面反映QE的作用。再加上国际坏境和财政政策变化等因素,QE3也无法与前两次QE或者历史上的其他QE比较。

美联储的QE行动是基于QE对促进就业是有效的这一假设进行的,然而效果如何,没有一个量化标准。同时,QE也不是万能的。QE有助于解决周期性失业,而对结构性失业收效甚微。另外,目前的经济困境主要由于紧缩的财政政策,QE对此鞭长莫及。如果QE无效,是否就应该结束QE呢?答案很可能也不是。因为我们无法预知如果没有QE,经济会不会陷入衰退困境。

失业状况与QE

失业状况与QE要保持更大的灵活性,退出计划很可能分阶段进行。QE3最初宣布时,并没有限期,就是为了避免市场在开始和结束时过度反应,同时,也望消除了伯南克不断宣布QE4,QE5,QEX等尴尬。分阶段进行并不意味着联储会逐步减少,联储也可能在对经济前景不乐观时增加购买。尽管部分官员建议从6月就开始减缓,市场普遍预计QE会在2014年第二季度结束。

联储在4月会议结束后,官员们发现对于QE,对外沟通不够。结果,诸位官员争相发言,阐述各自观点,而非联储一致的决议,结果让市场更加一头雾水,丈二和尚摸不着头脑。而笔者认为,与其聆听官员们的一家之言,倒不如关注目前经济状况。因为只有联储一致的决议才会对市场走势起导向性作用,而决议将取决于经济数据。

美联储曾给出清晰的指标,将保持低联储基金利率(Fed Fund Rate)直到失业率降到6.5%,且公开市场委员会对个人消费支出平减指数(PCE Deflator)年的通胀预测在2.5%以下。虽然联储有促进就业和保持物价稳定两个目标,但目前核心仍在巩固就业。伯南克在去年12月的演讲中提到,美联储失业率降到6.5%但通胀仍然很低时,并不一定会提高利率。

除此以外,联储还会衡量失业率下降的质量,包括劳动力参与率、工作时长、新增就业数等等。同时,通胀来源也会被评估,由于国际大宗商品价格上涨导致的通胀不会被计算在内。联储还会比较其他通胀预测,包括达拉斯联储的通胀截尾均值、核心通胀率等等。

劳动力参与率

劳动力参与率目前的失业率为7.5%,但是劳动力参与率在自1979年以来上最低水平63.3%。假设劳动力参与率为64.2%,2011年5月的水平,如今的失业率将是8.9%,若劳动力参与率为63.8%,2012年5月的水平,失业率则为8.3%。而随着就业市场好转,更多的人将重返劳动力市场,按如今的新增就业数,失业率将维持高企很长一段时间。

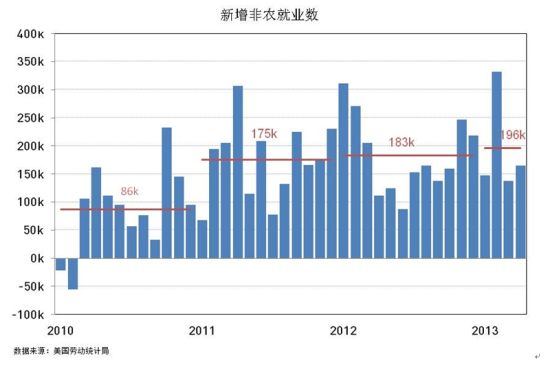

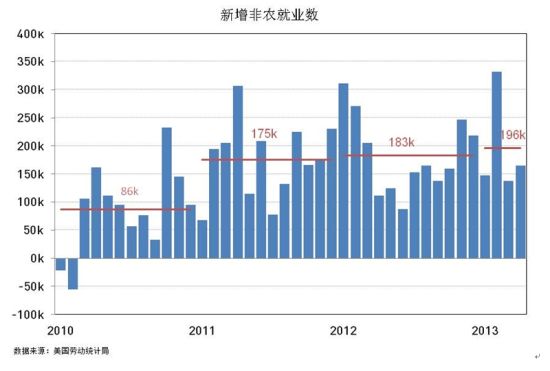

今年4月的新增非农就业数为165k,使得今年以来每月平均新增196k个就业岗位,看似接近200k标准,但平均每月有24k为临时性工作岗位,远远高于其历史平均每月5k。同时,笔者对每年非农新增就业数取平均(如下图),发现就业市场自2011年来变化不大,增长十分缓慢。另外,平均每周工作时长在4月从34.6降至34.4,为半年以来最大降幅,也显示就业市场并未显著好转。

新增非农就业数

新增非农就业数通胀方面,个人消费支出平减指数年增长率在3月已降至2009年10月以来最低点1.0%,只有联储目标的一半,而核心通胀年变化率也只有1.1%。笔者取核心通胀年变化率的二阶导数,显示下行趋势非常明显。第二季度,通胀很可能保持下行趋势维持超低通胀率,难以对联储造成压力。

核心个人消费支出平减指数

核心个人消费支出平减指数联储在今年还有5次会议,分别在6月、7月、9月、10月和12月。到6月会议,还有2个月的就业数据未公布,即使数据大大超出预期,联储也不太可能仅凭两个月的超预期数据便决定减少QE。如果接下来数月就业数据持续表现良好,平均超过200k,联储可能在9月或10月开始减少QE。

笔者计算,即使保持现今的超低劳动力参与率不变,每月新增200k就业数,失业率也将在2014年1月降到7.0%左右,也就是说,QE极有可能不会在年底前结束。而笔者认为,今年的就业增长可能会优于去年,但仍不足以拉动失业率大幅下降,特别当劳动力参与率开始上升后。因此,QE离结束还有一段距离。而且,联储也不太可能让QE戛然而止,造成市场剧烈波动。只有数据能为我们揭晓QE何时退出的答案。

作者声明:本文仅代表个人观点,与其所在公司立场无关。

(本文作者介绍:美国固定收益证券交易公司FTN Financial经济分析师,具有丰富的宏观经济和交易策略分析经验。)