我爱打篮球

我爱打篮球,打得不好,但还是坚持打。喜欢体育,旅游,炒菜,股票,投资等这篇文章转自

http://blog.wenxuecity.com/myblog/52780/201602/625397.html

趋吉避难是人类生存的本能。

在原始的社会,人类选择避开猛兽出没的森林,不适生存的沼泽地与沙漠,向有水源和平坦的区域迁徙。这种趋吉避难的本能和哲学使一个部落得以发扬光大,成为大国。而不肯趋吉避难得少数部落,死守家园,与恶劣的环境抗争,与天试比高,最后不是没落于历史长河,就是变成一群富有侵略性的民族,最后还得走出恶劣的环境,四处侵略。

这种趋吉避凶的哲学和选择在股市里就是Market Timing。

比如某一个国家发生战争,内乱,就有人想移民国外。于是就辞职将房产卖掉移民去了。过了若干年后,当初那个国家经济向荣,房产大涨。就会有人说,你看,你看,若当初你没移民的话,某某人已成亿万企业家,你还是打工族。问题是当初若不走,在战争和动乱时,不见得会有命留下来。俺不是影射中国,因为中国在过去60年并没有发生真正影响到全国人民生活的战争,俺说的是比如在南斯拉夫或二战时期被战火直接波及的国家。

这也是一种Market Timing的行为!

作者强调长期持有Valuation好的股票的错误在哪里呢?(参考: 待补)

作者的错误在:

1。Valuation永远是对的,不要因危机和时机(Timing)不好而放弃。

俺说:BS!Valuation 本身就是时间的函数,随着时间前进,价值本身会变。今日你看好的Valuation, 明日可能就不好或已倒闭了!

比如在2008年次贷问题引爆前,拥有花旗银行(C)的股票者若不及时卖掉,即使到今日只剩1/25的价值。(今日花旗银行的股价约相当于当时的2美元)。

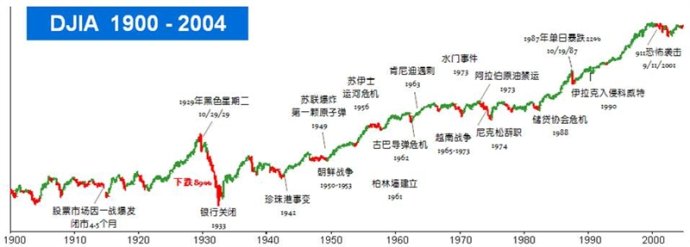

2。许多美国的财务管理师最喜欢拿美国历史道琼指数图来说明投资股票的增益是如何高的,远远超过房价的增益和其他的投资的增益。这种说法错在哪里呢?

第一,这是仅限在美国的过去。

第二,道琼指数100年内除了GE,其他的公司已经不在了。Exxon和Mobile在合并之前的许多年前是属于同一家公司,属于洛克菲勒企业的。所以道琼指数图一直是不断的由不同的公司取代的。所以你看到的图形不是由相同的一组公司的股价形成的,而是在不同时间,由不同的公司股价组合的表现。

若你买的是那已经消失的公司,后果凄凉。而你买的房子,除非发生天灾,还可传给子孙。1929/1930年发生的大萧条,导致上千家银行倒闭,十万家企业,炼钢厂,矿业等永久性倒闭,高达25%的失业率。

道琼指数10年前没有AAPL, 20年前没有MSFT, INTC,WMT,CSCO,HD等。 50年前连IBM都没有。VRZN还没诞生,其实目前道琼指数里75%的公司都还没诞生。

这等于有人说自己25年前在洛杉矶买的房子十几万美元,然后25年后价值升到7亿美元,是在比佛利山庄的。然后制造一个图形连接两点,下结论说是涨了7000倍,投资房地产很赚,稳赚!这是很明显的欺诈!这么推销房产的经纪会被抓去坐牢,可是拿道琼指数图表来推销股票基金的人,其实也是欺骗,只是一个高明的骗术!

有人说:不然,如果是拿微软(MSFT)的图形看,股票确实可以增长百倍,微软刚上市的时候,投资一万元,现在可能是576万元,约29年时间。这个前提是要选对股票。若是在1997年,苹果电脑频临破产,许多分析师都预言撑不了两年,所以根据当时的Valuation,是垃圾股,不会有人建议去买。同时期,MCI,长途电话公司股票正红,正在被World Com收购,按当时的Valuation是高价值,是值得投资的,又按巴菲特的投资理念,一投资就持股不变。结果投资当然归零,因为MCI-WorldCom 已经不存在了。其实巴菲特也不是持股不变,死抱不放一起沉沦的。巴菲特只是跑得比较早,跑得比较静悄悄。比如2015年三月份,巴菲特就把2014年底买进的XOM卖掉了,因为他觉得原油还没到底,XOM还会继续下跌。在明明知道股价还会继续下跌时,死抱不放,是智者不为。

第三,有许多这三十年还存在的公司,其实已经宣布过破产,股票归零。比如GM(通用汽车), UAL,Northwest Airline等就是例子。

第四,2008年发生的次贷危机非常严重,要不是国会通过AIG舒困计划,欧巴马政府通过GM,Chrysler舒困计划,联储会也出手救金融产业,美国的10大银行就会全部倒闭,三大汽车工业也会全倒闭,连带有关的保险业,钢铁和铝业,矿业全都会倒闭,重复大萧条时期的状况。所有在2008年抄底的,捡便宜和Valuation的都赔了。连WarrenBuffet都不敢捡便宜,还呼吁政府和联储会一定要出手救市。这就是为什么股市一直跌到2009年三月初,三月初的时候,其实经济状况已经稳定,不再恶化,用LarrySummers的话,是已经没有快要掉下悬崖的感觉。WarrenBuffet是在国会通过700亿元救放贷计划之后才才出手投资状况相对最好的高盛(GS)和奇异(GE)。到了2011年才捡便宜投资美国银行(BOA)50亿美元。

“But the legendary investor said his faith in the financial markets' recovery is contingent on Congress passing the $700 billion bailout, which would buy troubled mortgage assets from banks.

"If I didn't think the government was going to act, I would not be doing anything this week," Buffett told CNBC Wednesday morning. "It would be a mistake to be buying anything now if the government was going to walk away from the Paulson proposal. Last week will look like Nirvana if they don't do something." (http://money.cnn.com/2008/09/23/news/companies/goldman_berkshire/?postversion=2008092320)

在许多国家,即使政府和当地的中央银行想救市也无能为力!比如目前的希腊就是活鲜鲜的例子。将来再发生这类的大危机,美国政府和联储会未必会出手,即使出手也未必会有效。现在大部分的人都认定美国政府一定会出手救股市,能够救市,将它视为理所当然的。

第五,许多人都喜欢拿WarrenBuffet为例子,教导大家学习他的方式。那么,为什么这么多年来没有出现许多Warren Buffet呢?反而出现许多George Soros, Jim Rogers,和2008次贷危机大赚钱的代表人物之一John Paulson等。

一般散户拿几十万或几千万美元去找一家公司说,我想投资你的公司,请给我看你们内部的财务报表和未来发展路图,我是很有诚意的,虽然钱不多。这有可能不被踢出门吗?

高盛邀请巴菲特投资,给与非常优惠的条件和保障,可以转换成股票的公司第一优先债卷,也就是即使公司宣布破产,首先要偿还,不会一笔勾消的那种。限期为五年和10%的年息,还有比当时市价低15%的股价转换行使价,不仅是为了50亿的资金,更重要的是他的威望,有安定其他投资人心的效用。

一般散户可能得到这种待遇吗?

巴菲特投资一家公司带来的边际效应很大,不但可以鼓舞公司职员的士气,还有带头的作用,让公司还可以藉着虎威,向下开拓市场,向上要求供应厂商提供最优惠价钱,中间还可以吸引同行的人才过来投靠,因为可能未来股价会涨。若是未上市公司,更是一针兴奋剂。虽然过去巴菲特未曾创投高科技公司。

=======================