权翼

金融产品的量化分析

正文

本文节选自权翼《备兑开仓白皮书》。

备兑开仓策略是比较简单且风险较低的期权策略,很多投资者,包括金融机构,经常使用这一策略来增加持仓股票的收益。

什么是备兑开仓策略?

- Covered Call = Long Stock + Short Call

- 即:备兑开仓由买入标的股票并同时卖出看涨期权组成

- 当投资者已经拥有标的股票,以卖出看涨期权为开仓方式的操作,称为备兑开仓

- 当投资者不拥有标的股票,以同时买入标的股票及卖出看涨期权的操作,称为买股写权(Buy-Write);(卖出期权也称书写期权)

- 投资动机是投资者希望在到期日前股票价格保持平稳,从而获取期权金作为投资收益

- 历史回报统计显示,备兑开仓策略在风险校正的收益(risk-adjusted return)评估中具有优势

- 卖出看涨期权,投资者在建仓时收取期权金;当股票价格超出行权价时,需要履约以行权价卖出标的股票

策略构建及损益图示范

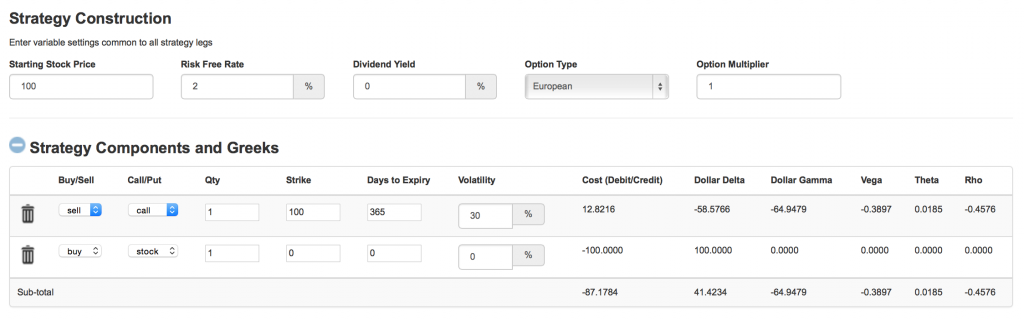

下图以备兑开仓策略分析模版中策略构建及损益图为例。

股票价格=100,行权价=100。

分析到期日损益,以欧式期权为例:

- 如果股票价格在到期日低于行权价,则:

- 看涨期权到期作废,投资者保留全部期权金

- 组合收益=股票收益 + 期权金

- 如果股票价格在到期日高于行权价,则:

- 看涨期权成为实值期权,投资者将被指定以行权价卖出标的股票

- 投资者仍然保留期权金

- 组合收益= 股票价格上升至行权价时的收益 + 期权金

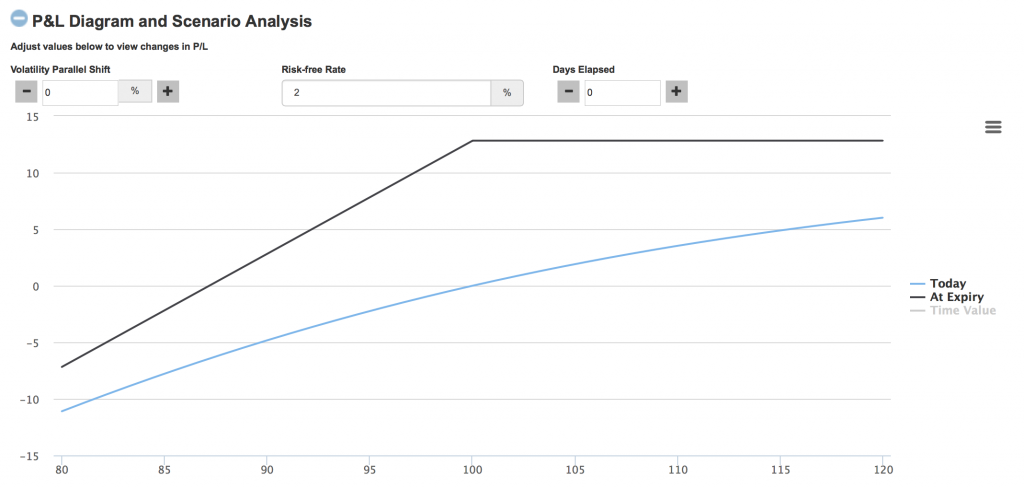

非对称的损益曲线

由上面损益图可以看出:

- 与股票的线性、对称损益不同,备兑开仓的损益是非线性的且不对称的

- 组合亏损方向与股票类似(亏损因为期权金收入有所缓冲)

- 组合盈利方向在行权价处封顶

通常的操作方法

- 当投资者认为标的股票会在短期内横盘整理,即不会大幅上涨,也不会大幅下跌时,交易者考虑使用备兑开仓策略,期待增加已持有股票的收益

- 投资者卖出短期轻度虚值看涨期权

- 期权到期时,如果市场复合预期且投资者观点未发生变化,继续滚动卖出下一个到期日的看涨期权

组合全部收益

分析期权策略时,需要考虑组合的全部收益。假设备兑开仓策略中使用虚值期权:

- 全部收益=股息收益+股票收益+期权金

- 股息收益预测相对准确、稳定

- 股票收益为股票价格上升至行权价时的收益

- 期权金为期权的时间价值

- 定义:期权金收益率 =期权金 / 股票价格

时间损耗

期权的时间损耗有如下特点:

- 时间损耗以希腊字母Theta标识,代表在其它变量恒定前提下,时间推移一天,期权价值的损失量

- 期权的时间价值,通过缓慢的时间损耗,逐渐衰减

- 时间损耗的速度在到期日临近时快速升高

- 平值期权的时间价值最高

因此,我们可以看出:短期、平值或轻度虚值的期权,可以提供最高的期权金收益率

挑战

- 如何寻找适合的标的股票?

- 如何寻找适合的看涨期权?

- 如何通过持仓管理和交易管理优化业绩?

备兑开仓策略的市场收益基准

- CBOE S&P500 备兑开仓指数 (BXM)

- 假定的基于S&P500指数的备兑开仓策略

- 使用最近到期月、轻度虚值看涨期权

- 现金结算,到期日自动滚动至下一到期月

- 指数于2002年设立,但基于工程算法可以追溯至1998年6月

- 样本数据:1998年6月30日 - 2015年6月30日

- BXM:年复合回报9%,标准差10.9%

- S&P500:年复合回报10.2%,标准差11.2

备兑开仓ETF/ETN

- 投资者可以通过购买市场交易的ETF或ETN来间接投资备兑开仓策略

- BMO(加拿大蒙特利尔银行)提供加拿大银行股备兑开仓策略ETF:ZWB.TSX

- PowerShares提供S&P500备兑开仓策略ETF:PBP

备兑开仓的深度研究

- 备兑开仓的波动率交易特性

- 卖出看涨期权,投资者认为从波动率角度考虑,期权价格高估了

- 投资者期待期权到期日时实现的标的股票价格的历史波动率低于期权卖出时的隐含波动率

- Delta分析

- 平值看涨期权Delta大约为50%

- 卖出平值期权实际上减少了50%左右的股票持仓

- 看涨期权的Delta不是固定不变的,会随多个因素变化:

- 波动率,距到期日时间,股票价格,等等

- 当股票价格上升时,策略组合的Delta逐渐由50%减小为0

- 因此策略组合的股票收益部分,会落后于纯股票的收益

- 当股票价格下降时,策略组合的Delta逐渐由50%增加到1

- 在股票价格下降时,组合的股票亏损部分,趋近于纯股票亏损

- 风险分解:收益由风险来,仔细分析策略的风险,有助于我们透彻了解策略的收益:

- 股票价格风险(Delta)

- 上文已简单论述

- 波动率风险(Vega)

- 卖出期权相当于卖出波动率

- 波动率下降有利于策略

- Gamma风险

- 卖出期权,持Gamma空头

- 股票价格大幅度变化,会造成Gamma亏损

- Theta风险

- 卖出期权,持Theta多头

- 投资者可以逐日收取Theta账单

- 股票价格风险(Delta)

普通备兑开仓策略投资的误区

普通的备兑开仓策略操作有很多过于简单或错误的认识,例如:

- 很多投资者认为波动率高的标的股票,可以提供高的收益率

- 投资者认为备兑开仓策略纯粹从时间损耗上获取收益

此外市场上也很少提供关于备兑开仓策略的风险与内在机制的论述,并缺少相关数据分析,及交易管理服务。

量化交易方法

权翼基于量化分析,以备兑开仓(买股写权)策略为专项投资策略,提供优化的交易机会和交易管理,以及稳固的风险校正收益。

- 特点

- 通过量化分析获取改善的风险校正的回报

- 基于算法的自动交易

- 提供在线交易及交易调整信号

- 方法

- 量化分析进行标的股票筛选及期权筛选

- 历史回测评估交易损益指标

- 符合业绩门槛的交易作为观察名单

- 及时的交易及交易调整信号

- 持续的投资组合监测及优化处理

感兴趣的读者可以继续关注权翼动态。

评论

目前还没有任何评论

登录后才可评论.