正文

尽管整个美国银行系统的不良贷款普遍下降和住房价格有所回升,美国的银行类股票价格还是十分便宜的。有许多备受打击的巨型银行在未来几年可能极大地获益:如花旗集团(C)和美国银行(BAC)等。然而,对于只愿意承受较温和风险的投资者,没有银行比PNC金融(PNC)更具吸引力了。

美国银行业的宏观背景

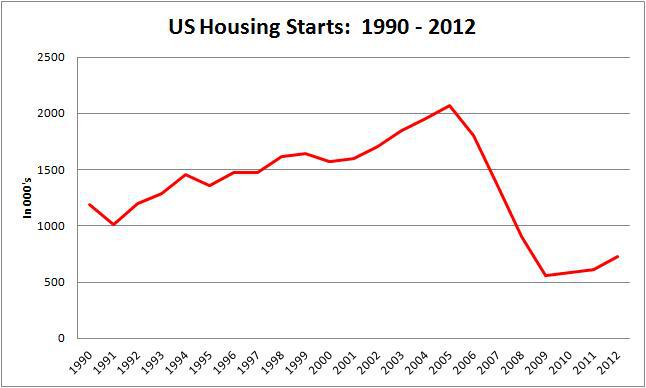

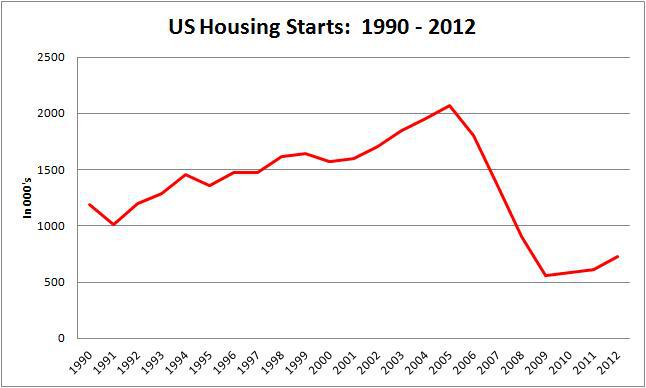

美国银行业现在处于一个强有力的宏观背景(KBE)。银行现在的最大的福音是:美国人正慢慢开始再次购买更多的房子。新屋开工已经缓慢向上,在短短的15个月新屋开工已经从550K上升到750K。

从长期看,我们仍处于非常低迷的水平,如下面的图表所示。这意味着在市场上仍然有很多的改善空间。

但是,如果我们能够移向更正常的环境,借贷活动应该显著提高。在我的文章“房屋反弹强于预期”,我认为,正常的环境中新屋开工可能会接近1.4 - 160万。我们正处于这个水平的一半左右,现在,在市场上的房屋短缺,这一低生产水平可能不会持续太久。

根据下面显示的Case-Shiller指数,房屋价格也终于开始呈上升趋势,。重要的是要意识到,价格不一定非要有明显上升房屋建筑商和银行才会受益,但价格肯定上升不会对银行有损害。当然,我们已经经历了至少一个假突破,在2009年年底和2010年年初,价格上移后再次下降。由于库存急剧萎缩,再加上在租赁市场的空置率较低,这次的价格复苏看起来更可持续的。

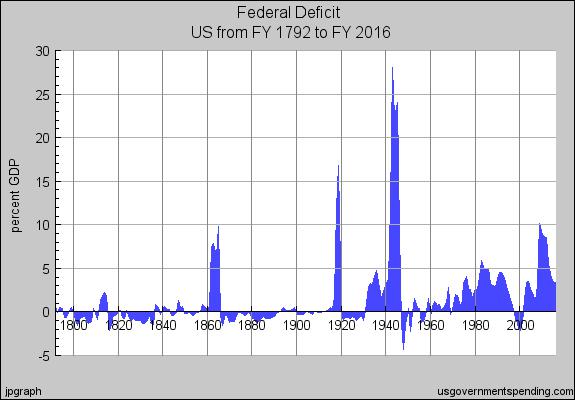

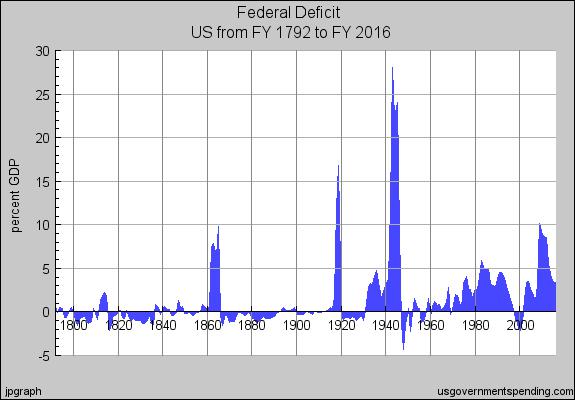

这里还有一个喜欢银行的原因:通货膨胀。最近我们还没有看到通膨,但它已经伤害了一些银行和保险公司。再加上在过去的几年里,在其美国发行了整个历史上和平时期规模占国内生产总值的百分比最大的政府赤字。从美国政府开支在下面的图表中,你可以看到,在美国历史上仅有的三个可比期间的南北战争,第一次世界大战,二战。

高利率对国家不一定是好的,但他们可能对银行证明是有益的,银行会看到他们的净收入增加。尤其是银行流动性过剩可能会从中受益。

宏观经济前景使得银行看上去更有吸引力,但即使在未来的几年里这一切都没有不能开花结果,PNC金融看起来还是便宜的。

你今天的状况比五年前要好吗?

媒体的注意力集中在巨型银行以及某些区域银行。 PNC偷偷摸摸的上升几乎已经在很大程度上被忽略。PNC不仅在危机中幸存下来,作为结果,它的显着增强。

随着美国总统选举,美国人会不断听到这样的话,“你今天比以前四年前更好吗?”如果问银行长期股东类似的问题这会是非常有趣的:“作为股东,你今天比你五年前更好吗?”恐怕只有极少数银行股东能肯定地回答更好。 PNC股东们则是罕见的例外。

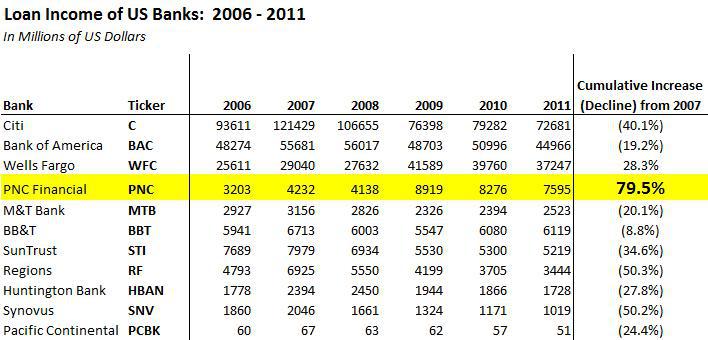

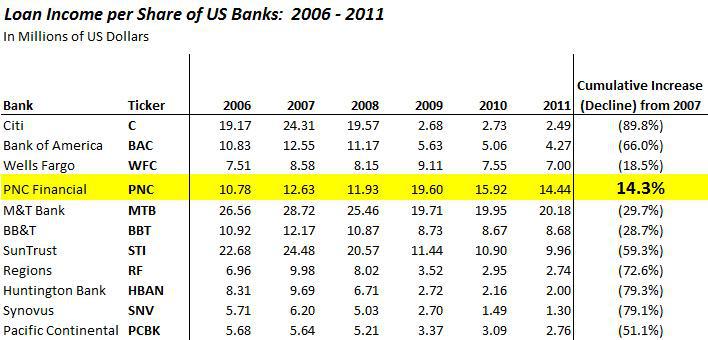

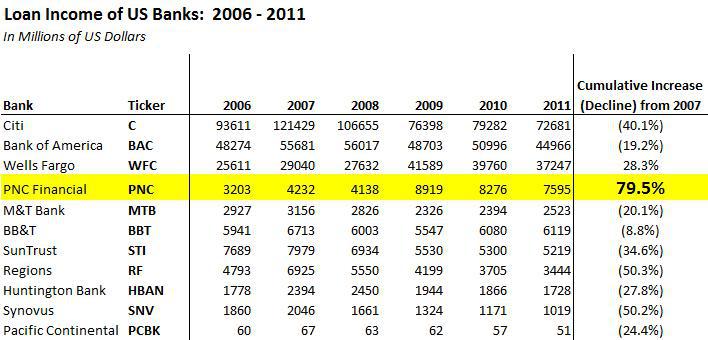

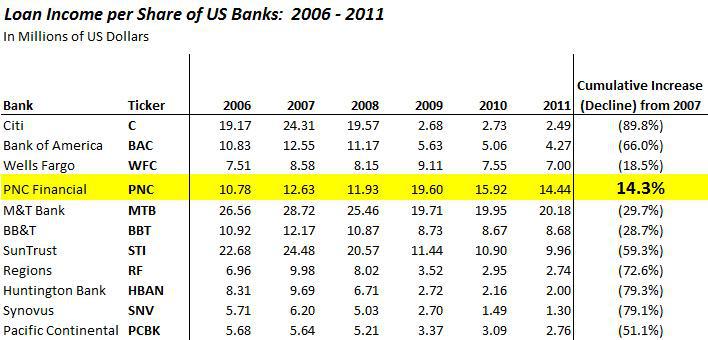

让我们来跨领域地看看在过去的5-6年的银行的发展,我们专注于贷款收入,总资产,总存款。在美国,几乎每家银行都在贷款收益方面遭受打击,只有少数能够打破趋势。那些成功获得存款增长的银行主要通过收购等手段。

在图表下面我检查了11家不同的银行,包括如C,BAC与WFC等巨人,以及大型地区性银行,如M&T银行(MTB),BB&Ţ(BBT),太阳信托银行(STI),和地区(RF );一些较小的地区性的,亨廷顿(HBAN)及Synovus(SNV)和“微区域”,比如我密切关注的太平洋大陆(PCBK)。

请注意,自2007年以来,除了有两个之外的所有银行的贷款总收入在下降。仅有的两个涨幅是富国银行+28.3%和PNC+79.5%。富国银行的收益是由于在2008年收购美联银行。事实上,这是有点令人惊讶,WFC在这种情况下只取得了28%的增长。

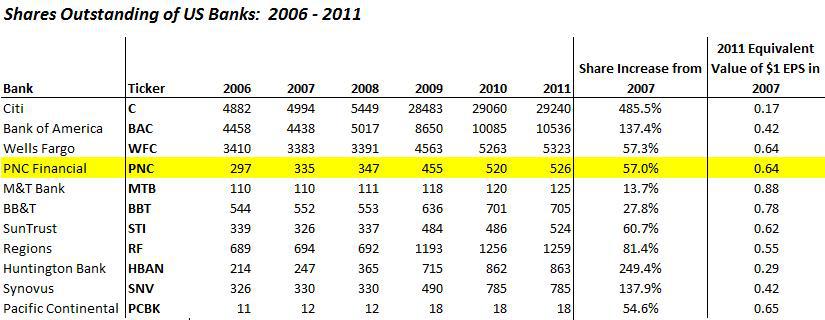

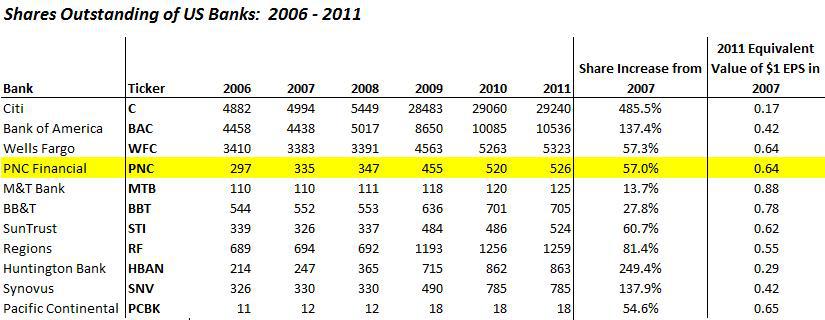

当然,所有这些信息是都不是孤立的。相反,我们要研究银行自金融危机开始以来的另一大趋势:稀释。过去五年,大部分银行股东可能已经看到了他们的股份已经被严重稀释。事实上,很难找到股数增加不到20%的银行。从在下面的图表我们可以看到:

最后一栏看上去摸不着头脑,所以我会更好的解释。我实际上上问了这么一个问题:“如果2007年银行赢得每股1.00美元,纯收入在2011年是完全一样的,那么在2011年其每股收益将会多少?”如果你曾经见过一个显示了随着时间的推移,“一美元的购买力”的图表,我的问题是类似概念。

需要注意的是,几乎所有的银行在这个指标上都表现不良。 M&T看起来是最好的,只有13.7%的份额增加,2007年EPS值$ 1.00 在2011年是 0.88元。花旗集团的股东在这个指标上死得很惨,股份增加了486% 在2011年EPS值相当于$ 0.17。 BAC的股东也好不了多少。PNC在这个指标上看起来也不是特别好,股份增加了57%,在2011年EPS值相当于$ 0.64。然而,如果在以显著折扣收购其他银行的背景下,稀释不一定是坏事。这是PNC总体看起来很好的原因。

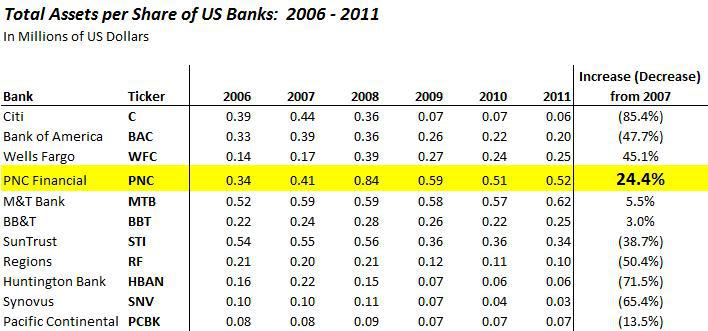

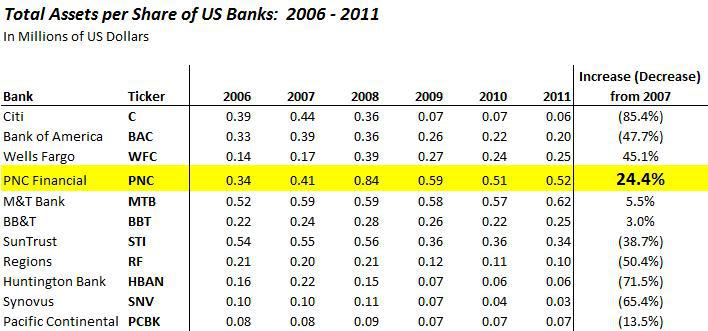

如果我们把上面两个图表合起来看每股的贷款收益,我们发现了一些有趣的结果:

PNC是在名单上看到这个指标的改善的唯一银行。这是特别令人惊讶,因为自2007年以来美国的整体金融系统的贷款额下降显著而且2011年住房市场在底部附近。 不管发生了什么, PNC每股贷款收益14.3%的提高,说明了管理团队的能力。

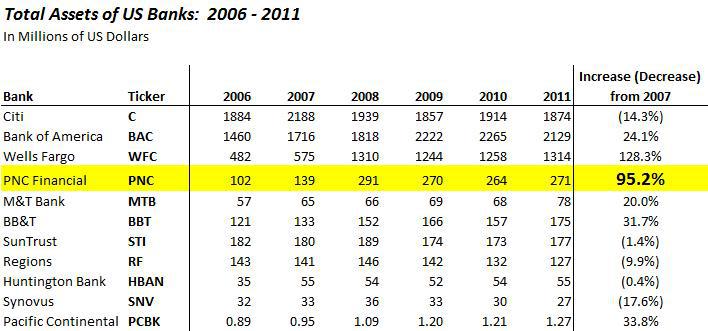

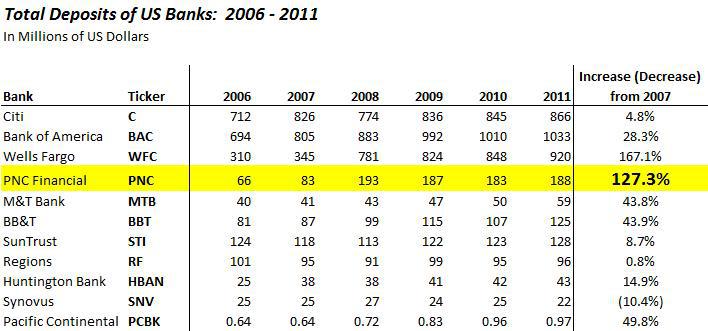

资产及存款增长

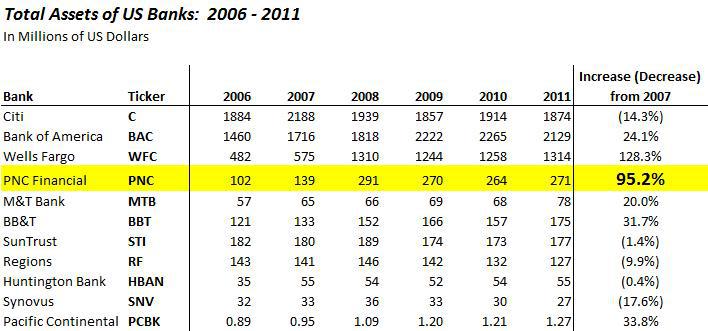

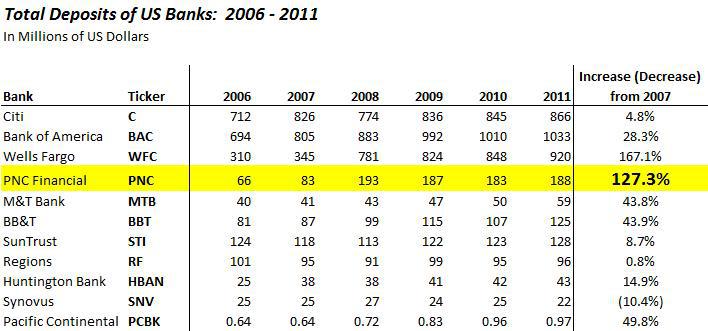

让我们也来看看在资产及存款增长。随着大部分银行的贷款收入大幅下降,资产及存款增长更为复杂。

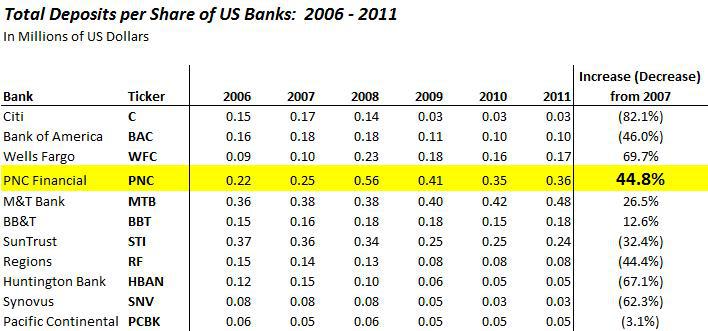

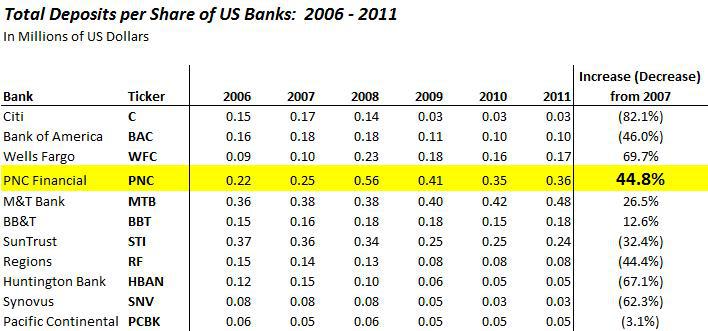

在这里,我们可以看到,除富国银行(Wells Fargo)外,PNC的总资产增加了超过在我们的调查组任何其他银行。存款增长也是如此。

如果你想看到这些图表以每股基础,而且,在这里,他们是:

需要注意的是11家银行中,只有4个在存款方面有所增加。对于整个银行体系的来说,这可能是有点误导,因为我的样本组有点偏向较强的银行,如BB&T,M&T,和富国银行(Wells Fargo)被列入。不过,PNC在两条战线上都令人印象深刻。

价格,股息,资本比率

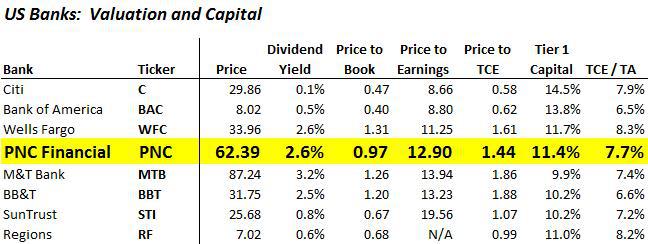

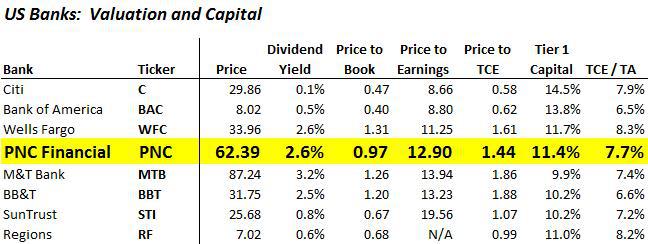

我们也可以快速浏览一下银行的定价和资本充足率比较指标。

(点击放大)

我取了8个最大的,这是我们的和PNC最有可比性的银行名单。从这个小组中,实际价格吸引力相比较而言,PNC2.6%股息收益率排名第二。我的分析集中在价格和有形普通股权益“TCE”对比,PNC是1.44x,低于同行的WFC,MTB,BBT。同时,本组的四家银行内,它具有最高一级的资本和TCE比率【TCE / TA】。

C,BAC,STI,RF都还在挣扎中,这就是为什么他们的价格低于其他四家银行。其实我认为C和BAC提供了重大机遇,但是这两家银行也具有较高的风险。

有了这个,我们可以看到PNC可能是有吸引力的的潜在原因,虽然其他银行在度过危机后亦表现不俗。股息不错,股价合理,上述指标说明了其管理团队在指导银行渡过金融危机的质量,。

PNC最近的历史

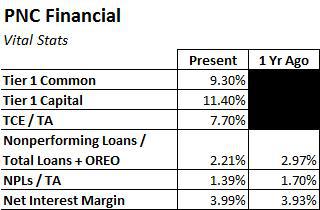

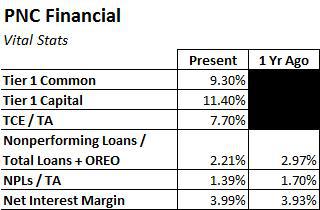

现在,我们已经经历了一连串的指标比较,让我们来分析PNC本身。下面的图表显示了PNC的“重要统计资料”,包括第一级资本,净息差,不良贷款。 “当前”列是PNC证券交易委员会提交的第二季度数据。 “1年以前”列是2011年第二季度数据。

这里有很多的好消息。对于初学者来说,PNC的净息差为3.99%,令人印象深刻。

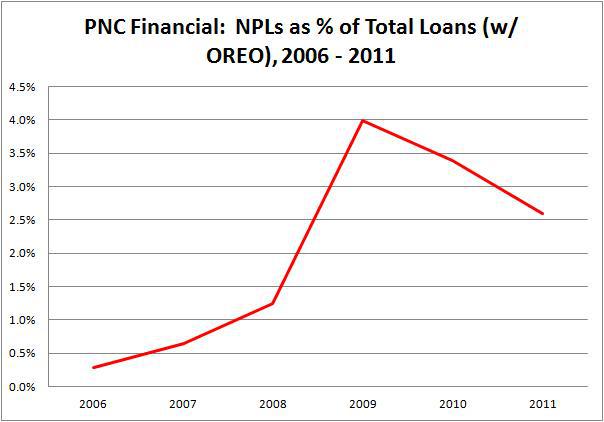

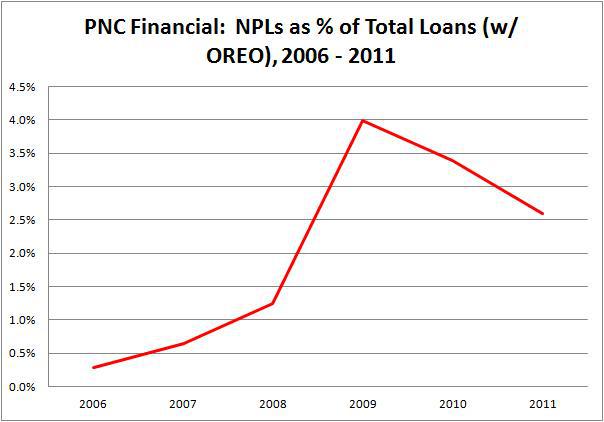

然而,这是,我发现自己更感兴趣的是不良贷款。较去年同期的不良贷款,贷款总额的百分比(包括OREO +抵押品赎回权)从2.97%下降到2.21%。这是一个普遍的行业趋势:不良资产萎缩。当然,这是个好消息。在下面截至2011年年底的图表中,我们可以看到更大的图片。

PNC的不良贷款2009年年中左右达到高峰,为4.0%,并且自那时以来一直在下降。不良贷款的下降也应该把注意力集中在另一个积极的发展:贷款增长。

如果你回头来看,在这篇银行分析文章中的第一个图表(“美国银行的贷款收入:2006年 - 2011年),你可以看到在过去数年几乎所有的银行的贷款收入一直在下降。即使有一些贷款增长,它通常来自收购,而不是自发的。PNC也干了同样的买卖,PNC收购了RBC的美国业务。不过,PNC实现近20%的同比增长,贷款很少稀释。这是已经能够进一步证明PNC在过去的几年中如何廉价收购资产的。

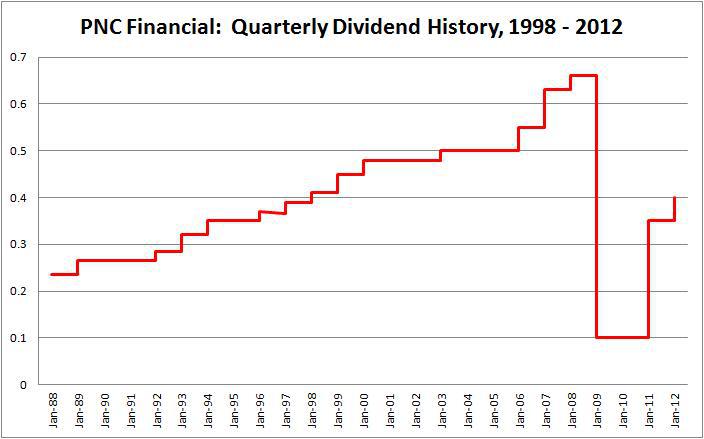

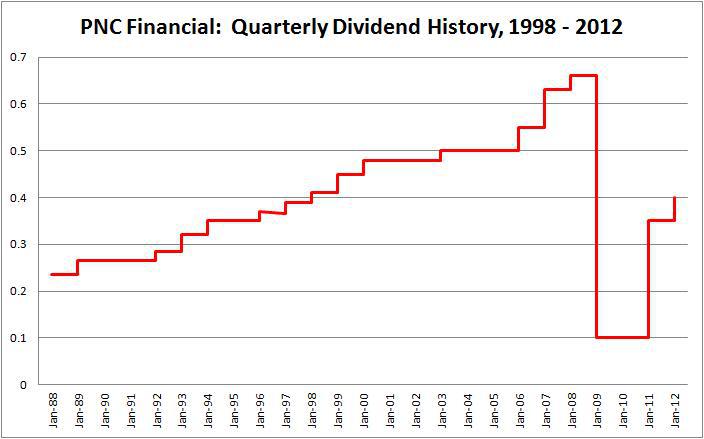

另外,PNC有一个令人印象深刻的的股息历史。在金融危机之前,它有一个近二十年的增加股息跟踪记录了。几乎所有的银行在危机期间被迫削减股息,但它已经比竞争对手更快地恢复其股息。虽然目前的每季度40美分仍低于高峰期的66美分,这仍是令人称奇的,特别是在过去的几年借贷环境如此惨淡。

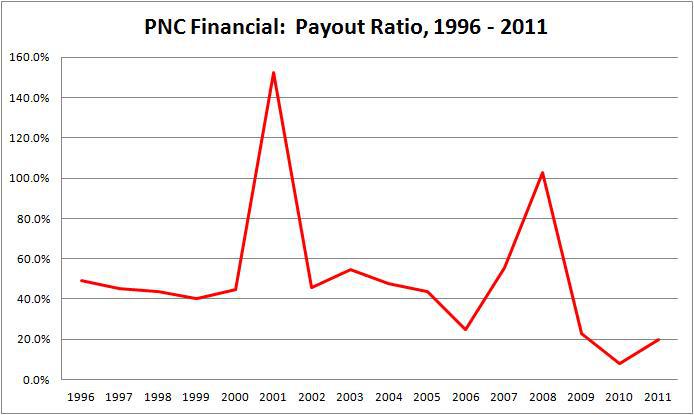

看一眼PNC的历史上支出比也是值得的。

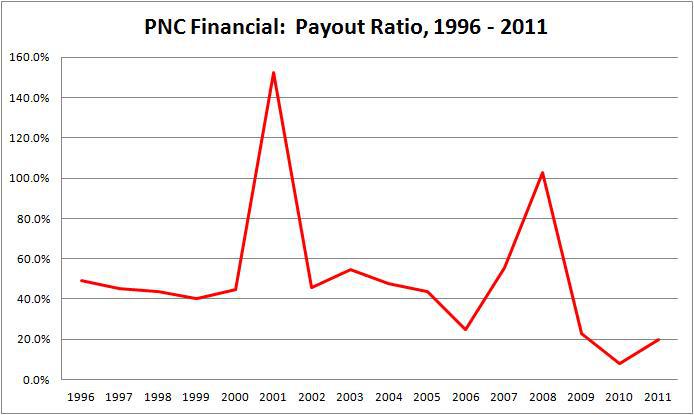

正如你可以看到的,PNC派息比率是在20%左右,比正常水平要低得多。这可能反映了不少周围的保守的银行系统,监管机构对银行施加压力,以保持股息低。我预计在未来几年这种保守主义会减弱一点。

我总是想检查一个数字就是我所说的“收益率”,或每股盈利除以股价。 (这是P / E的倒数),PNC的2011年摊薄后每股收益为每股5.73美元,而目前的股票价格是美元62附近。这使得它的收益率9.2%。忽略一些一次性收益及亏损,小幅回落至9.0%,但它仍然看起来相当有吸引力的。更何况,因为住房是周期性的,由于缺乏在住房方面的活动,银行仍然是在一个有些郁闷的环境中。

正常环境下

接下来的问题是银行业正常的经营环境看起来会是什么样的?看看银行的贷款收入水平历史,我不相信我们会看到至少有30% - 50%的贷款量提高。

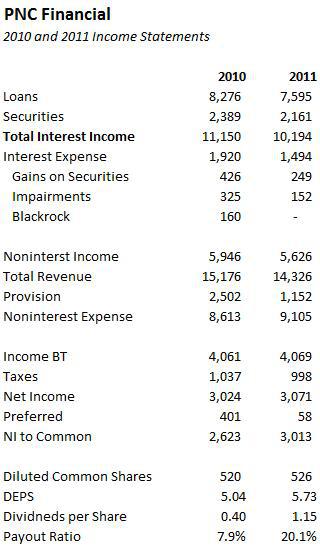

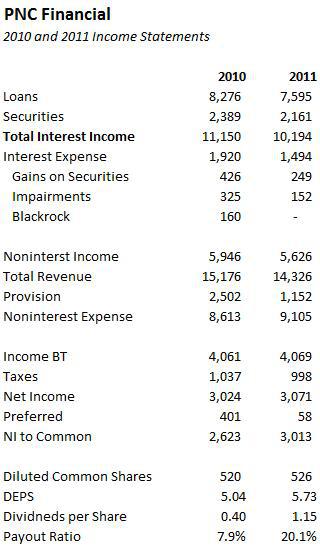

第一件事情,我们应该看看PNC最近一个会计年度业绩。

虽然根据假设的未来尝试拼凑改进公司的盈利或现金流图片是有些愚蠢的。然而,如果我们想了解潜在的上升空间,这也是必要的。当我进行这些练习,我的目标是获得潜在意识,而不是假装我可以实现了不起的预测水平。

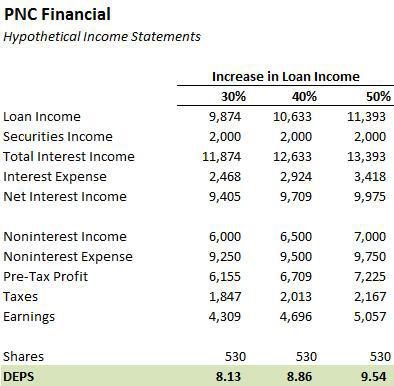

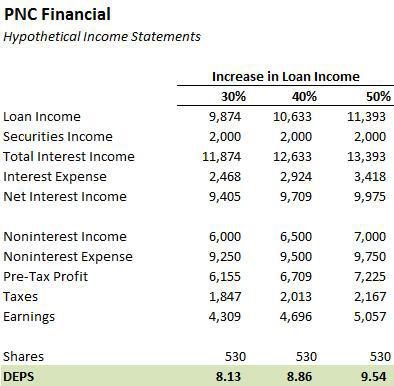

我的假设收益表的基础上增加贷款额如下。我以30% - 50%的贷款收入增加作为我的出发点来作其他预测:利润,非利息收入以及非利息开支。在这样练习中,有很多因素是难以预料的,如息差是否会由于高的利率(可能会)而收缩和给跑上门来的消费者提供多少其他的服务。

这些粗糙的“guestimates”的基础上,我认为在更正常的环境下这个建议是合理的:PNC可以生产出盈利于8.00美元 - $ 10.00每股范围。

这真是反过来了,但我确实很喜欢,即使在2011年相当惨淡的环境里,PNC每股收益5.73美元。这使得它在P / E比率约为10.8。即使几年保持不变,PNC在目前的价格看起来还是有吸引力的。但是,如果我们开始看到住房市场显著改善,银行贷款增长再次开始,我们可以看到,PNC有一些显着的上升空间。如果它可以在一个比较正常的 P / E比率14,达到9美元每股盈利和销售,把它的价格为$ 126;是目前价格的两倍。

即使2012年的盈利仅仅是在$ 6.50每股(低于分析师的平均预期收益6.75美元),你使用低P /E12,意味着价格为81,约30%高于该股现在股价。

结论

PNC在金融危机的影响下增强自身证明了它运行良好。它不仅增加存款,资产,贷款量,它这样做而没有损害股东。虽然我认为受打压的银行花旗集团和美国银行(Bank of America)等具有较高的升值潜力,PNC金融仍然是相对便宜的,1.4倍有形普通股权益,并有足够的上升空间,是值得购买的。同时,它比它的许多同行具有较低的风险,应该比巨无霸银行如C,BAC,WFC等有更多的增长。

股价62美元,P / E约10.8,我们似乎是在贷款市场的周期性底部。这意味着,它可能甚至会比表面上看起来更便宜。总体而言,我认为在风险/回报的基础上,PNC是一个最有吸引力的银行股。

美国银行业的宏观背景

美国银行业现在处于一个强有力的宏观背景(KBE)。银行现在的最大的福音是:美国人正慢慢开始再次购买更多的房子。新屋开工已经缓慢向上,在短短的15个月新屋开工已经从550K上升到750K。

从长期看,我们仍处于非常低迷的水平,如下面的图表所示。这意味着在市场上仍然有很多的改善空间。

但是,如果我们能够移向更正常的环境,借贷活动应该显著提高。在我的文章“房屋反弹强于预期”,我认为,正常的环境中新屋开工可能会接近1.4 - 160万。我们正处于这个水平的一半左右,现在,在市场上的房屋短缺,这一低生产水平可能不会持续太久。

根据下面显示的Case-Shiller指数,房屋价格也终于开始呈上升趋势,。重要的是要意识到,价格不一定非要有明显上升房屋建筑商和银行才会受益,但价格肯定上升不会对银行有损害。当然,我们已经经历了至少一个假突破,在2009年年底和2010年年初,价格上移后再次下降。由于库存急剧萎缩,再加上在租赁市场的空置率较低,这次的价格复苏看起来更可持续的。

这里还有一个喜欢银行的原因:通货膨胀。最近我们还没有看到通膨,但它已经伤害了一些银行和保险公司。再加上在过去的几年里,在其美国发行了整个历史上和平时期规模占国内生产总值的百分比最大的政府赤字。从美国政府开支在下面的图表中,你可以看到,在美国历史上仅有的三个可比期间的南北战争,第一次世界大战,二战。

高利率对国家不一定是好的,但他们可能对银行证明是有益的,银行会看到他们的净收入增加。尤其是银行流动性过剩可能会从中受益。

宏观经济前景使得银行看上去更有吸引力,但即使在未来的几年里这一切都没有不能开花结果,PNC金融看起来还是便宜的。

你今天的状况比五年前要好吗?

媒体的注意力集中在巨型银行以及某些区域银行。 PNC偷偷摸摸的上升几乎已经在很大程度上被忽略。PNC不仅在危机中幸存下来,作为结果,它的显着增强。

随着美国总统选举,美国人会不断听到这样的话,“你今天比以前四年前更好吗?”如果问银行长期股东类似的问题这会是非常有趣的:“作为股东,你今天比你五年前更好吗?”恐怕只有极少数银行股东能肯定地回答更好。 PNC股东们则是罕见的例外。

让我们来跨领域地看看在过去的5-6年的银行的发展,我们专注于贷款收入,总资产,总存款。在美国,几乎每家银行都在贷款收益方面遭受打击,只有少数能够打破趋势。那些成功获得存款增长的银行主要通过收购等手段。

在图表下面我检查了11家不同的银行,包括如C,BAC与WFC等巨人,以及大型地区性银行,如M&T银行(MTB),BB&Ţ(BBT),太阳信托银行(STI),和地区(RF );一些较小的地区性的,亨廷顿(HBAN)及Synovus(SNV)和“微区域”,比如我密切关注的太平洋大陆(PCBK)。

请注意,自2007年以来,除了有两个之外的所有银行的贷款总收入在下降。仅有的两个涨幅是富国银行+28.3%和PNC+79.5%。富国银行的收益是由于在2008年收购美联银行。事实上,这是有点令人惊讶,WFC在这种情况下只取得了28%的增长。

当然,所有这些信息是都不是孤立的。相反,我们要研究银行自金融危机开始以来的另一大趋势:稀释。过去五年,大部分银行股东可能已经看到了他们的股份已经被严重稀释。事实上,很难找到股数增加不到20%的银行。从在下面的图表我们可以看到:

最后一栏看上去摸不着头脑,所以我会更好的解释。我实际上上问了这么一个问题:“如果2007年银行赢得每股1.00美元,纯收入在2011年是完全一样的,那么在2011年其每股收益将会多少?”如果你曾经见过一个显示了随着时间的推移,“一美元的购买力”的图表,我的问题是类似概念。

需要注意的是,几乎所有的银行在这个指标上都表现不良。 M&T看起来是最好的,只有13.7%的份额增加,2007年EPS值$ 1.00 在2011年是 0.88元。花旗集团的股东在这个指标上死得很惨,股份增加了486% 在2011年EPS值相当于$ 0.17。 BAC的股东也好不了多少。PNC在这个指标上看起来也不是特别好,股份增加了57%,在2011年EPS值相当于$ 0.64。然而,如果在以显著折扣收购其他银行的背景下,稀释不一定是坏事。这是PNC总体看起来很好的原因。

如果我们把上面两个图表合起来看每股的贷款收益,我们发现了一些有趣的结果:

PNC是在名单上看到这个指标的改善的唯一银行。这是特别令人惊讶,因为自2007年以来美国的整体金融系统的贷款额下降显著而且2011年住房市场在底部附近。 不管发生了什么, PNC每股贷款收益14.3%的提高,说明了管理团队的能力。

资产及存款增长

让我们也来看看在资产及存款增长。随着大部分银行的贷款收入大幅下降,资产及存款增长更为复杂。

在这里,我们可以看到,除富国银行(Wells Fargo)外,PNC的总资产增加了超过在我们的调查组任何其他银行。存款增长也是如此。

如果你想看到这些图表以每股基础,而且,在这里,他们是:

需要注意的是11家银行中,只有4个在存款方面有所增加。对于整个银行体系的来说,这可能是有点误导,因为我的样本组有点偏向较强的银行,如BB&T,M&T,和富国银行(Wells Fargo)被列入。不过,PNC在两条战线上都令人印象深刻。

价格,股息,资本比率

我们也可以快速浏览一下银行的定价和资本充足率比较指标。

(点击放大)

我取了8个最大的,这是我们的和PNC最有可比性的银行名单。从这个小组中,实际价格吸引力相比较而言,PNC2.6%股息收益率排名第二。我的分析集中在价格和有形普通股权益“TCE”对比,PNC是1.44x,低于同行的WFC,MTB,BBT。同时,本组的四家银行内,它具有最高一级的资本和TCE比率【TCE / TA】。

C,BAC,STI,RF都还在挣扎中,这就是为什么他们的价格低于其他四家银行。其实我认为C和BAC提供了重大机遇,但是这两家银行也具有较高的风险。

有了这个,我们可以看到PNC可能是有吸引力的的潜在原因,虽然其他银行在度过危机后亦表现不俗。股息不错,股价合理,上述指标说明了其管理团队在指导银行渡过金融危机的质量,。

PNC最近的历史

现在,我们已经经历了一连串的指标比较,让我们来分析PNC本身。下面的图表显示了PNC的“重要统计资料”,包括第一级资本,净息差,不良贷款。 “当前”列是PNC证券交易委员会提交的第二季度数据。 “1年以前”列是2011年第二季度数据。

这里有很多的好消息。对于初学者来说,PNC的净息差为3.99%,令人印象深刻。

然而,这是,我发现自己更感兴趣的是不良贷款。较去年同期的不良贷款,贷款总额的百分比(包括OREO +抵押品赎回权)从2.97%下降到2.21%。这是一个普遍的行业趋势:不良资产萎缩。当然,这是个好消息。在下面截至2011年年底的图表中,我们可以看到更大的图片。

PNC的不良贷款2009年年中左右达到高峰,为4.0%,并且自那时以来一直在下降。不良贷款的下降也应该把注意力集中在另一个积极的发展:贷款增长。

如果你回头来看,在这篇银行分析文章中的第一个图表(“美国银行的贷款收入:2006年 - 2011年),你可以看到在过去数年几乎所有的银行的贷款收入一直在下降。即使有一些贷款增长,它通常来自收购,而不是自发的。PNC也干了同样的买卖,PNC收购了RBC的美国业务。不过,PNC实现近20%的同比增长,贷款很少稀释。这是已经能够进一步证明PNC在过去的几年中如何廉价收购资产的。

另外,PNC有一个令人印象深刻的的股息历史。在金融危机之前,它有一个近二十年的增加股息跟踪记录了。几乎所有的银行在危机期间被迫削减股息,但它已经比竞争对手更快地恢复其股息。虽然目前的每季度40美分仍低于高峰期的66美分,这仍是令人称奇的,特别是在过去的几年借贷环境如此惨淡。

看一眼PNC的历史上支出比也是值得的。

正如你可以看到的,PNC派息比率是在20%左右,比正常水平要低得多。这可能反映了不少周围的保守的银行系统,监管机构对银行施加压力,以保持股息低。我预计在未来几年这种保守主义会减弱一点。

我总是想检查一个数字就是我所说的“收益率”,或每股盈利除以股价。 (这是P / E的倒数),PNC的2011年摊薄后每股收益为每股5.73美元,而目前的股票价格是美元62附近。这使得它的收益率9.2%。忽略一些一次性收益及亏损,小幅回落至9.0%,但它仍然看起来相当有吸引力的。更何况,因为住房是周期性的,由于缺乏在住房方面的活动,银行仍然是在一个有些郁闷的环境中。

正常环境下

接下来的问题是银行业正常的经营环境看起来会是什么样的?看看银行的贷款收入水平历史,我不相信我们会看到至少有30% - 50%的贷款量提高。

第一件事情,我们应该看看PNC最近一个会计年度业绩。

虽然根据假设的未来尝试拼凑改进公司的盈利或现金流图片是有些愚蠢的。然而,如果我们想了解潜在的上升空间,这也是必要的。当我进行这些练习,我的目标是获得潜在意识,而不是假装我可以实现了不起的预测水平。

我的假设收益表的基础上增加贷款额如下。我以30% - 50%的贷款收入增加作为我的出发点来作其他预测:利润,非利息收入以及非利息开支。在这样练习中,有很多因素是难以预料的,如息差是否会由于高的利率(可能会)而收缩和给跑上门来的消费者提供多少其他的服务。

这些粗糙的“guestimates”的基础上,我认为在更正常的环境下这个建议是合理的:PNC可以生产出盈利于8.00美元 - $ 10.00每股范围。

这真是反过来了,但我确实很喜欢,即使在2011年相当惨淡的环境里,PNC每股收益5.73美元。这使得它在P / E比率约为10.8。即使几年保持不变,PNC在目前的价格看起来还是有吸引力的。但是,如果我们开始看到住房市场显著改善,银行贷款增长再次开始,我们可以看到,PNC有一些显着的上升空间。如果它可以在一个比较正常的 P / E比率14,达到9美元每股盈利和销售,把它的价格为$ 126;是目前价格的两倍。

即使2012年的盈利仅仅是在$ 6.50每股(低于分析师的平均预期收益6.75美元),你使用低P /E12,意味着价格为81,约30%高于该股现在股价。

结论

PNC在金融危机的影响下增强自身证明了它运行良好。它不仅增加存款,资产,贷款量,它这样做而没有损害股东。虽然我认为受打压的银行花旗集团和美国银行(Bank of America)等具有较高的升值潜力,PNC金融仍然是相对便宜的,1.4倍有形普通股权益,并有足够的上升空间,是值得购买的。同时,它比它的许多同行具有较低的风险,应该比巨无霸银行如C,BAC,WFC等有更多的增长。

股价62美元,P / E约10.8,我们似乎是在贷款市场的周期性底部。这意味着,它可能甚至会比表面上看起来更便宜。总体而言,我认为在风险/回报的基础上,PNC是一个最有吸引力的银行股。

评论

目前还没有任何评论

登录后才可评论.