英国著名科学家牛顿曾经有过一段股市投资经历,遗憾的是其结果与普通大众一样也以惨淡亏损而收场。因而科学家发出了同样著名的感叹:“我能计算出天体运行的轨迹,却难以预料人性的疯狂。”这个故事提醒我们,由于投资者个体行为的偏差,试图像自然科学那样准确描述股市的运行轨迹几乎是一个不可能完成的任务!

尽管如此,这并未妨碍股市专家和学者们前赴后继,利用诸如线性回归分析、概率统计、个体行为研究、甚至星象学等分析方法试图找出股市运行的内在规律,并且形成了多套系统的预测理论。尽管这些理论在实际应用中并非尽善尽美,但是在某些特定的条件下,它们依然能够为投资者拨开重重迷雾指出前进的方向。正是因为这个原因,与时间有关的预测理论依然是技术分析师们不可缺少的必修课程。

本文无意逐一介绍所有通用预测理论,读者如果有兴趣可自行查阅文中提及的这些主流理论。下文将从实际操作的角度出发,重点介绍通过专家实践总结出来的美国股市特有的、可预知的与时间节点有关的价格行为。

道氏理论中的时间要素

自从股票市场诞生的那一天起,一些股市实践家们就敏锐地意识到:股市的运行规律是由价格、成交量和时间等多个因素共同驱动的。在早期的道氏理论中,Charles Henry Dow将股市运行划分为三个趋势的同时就明确总结了每个趋势持续的时间要素,如:

股市基本趋势:通常持续一年以上时间,有时长达好几年。

次级趋势:通常持续三周到几个月时间,但很少比这个更持久;判断中等回调(或反弹)趋势的依据有两个要素:持续的时间和回调/反弹的幅度(通常回撤1/3-2/3,少数情况也会完全回撤)。

小型趋势:短暂的价格波动,通常少于六天,很少超过三周。

尽管时间要素如此重要,但是绝大多数普通投资者在进行股票趋势分析时,往往将精力集中在价格形态本身的演变上,即使他们有时也附加成交量分析指标,但是却往往无视时间轴的存在。

‘3日突破有效’原则

在经典股市理论中,一项与时间有关的、广为人知的原则大概要算‘3日突破有效’原则。即:如果股票价格突破了当前小型底部区域的上沿,并且连续三天的最低价格均高于该位置,可确认底部形成、突破有效。上术原则同时可用作识别假性突破的依据:

多头陷阱:股价处于上升过程中,但是在一个窄幅箱体或通道内已经整理运行了10-15天,随后股价冲破阻力位置,价格收盘于区间上沿。此时突破当日的最低价成为关键点,如果股价在其后的1-3天内又重新被拉回到该价位下方,很可能为假突破。

空头陷阱: 同上相反,如果向下突破后1-3天股价重回突破日最高价的上方,市场可能出现反转。

在Robert D. Edwards等人合著的《股市趋势技术分析》一书中,该原则同时也被用作识别和确认突破后的止损设置原则,即‘3日脱离止损’原则:保护性止损应设置在突破区间上沿下方几个点的位置。

菲波纳契时间数序列

以上只是对时间要素进行的一些零星描述,当前较为系统而全面研究时间预测效应的理论包括由爱德华R。杜威基于统计学分析提出的周期循环分析理论,以及由投资大师江恩基于星象学和四季循环研究提出的循环周期理论等。由于这些理论深奥难解、难以应用等原因,并不为普通投资者广泛接受。

目前股市投资中应用最为广泛的时间预测工具大概要算由波浪理论创建者费波拉挈提出的时间数序列。该序列数简单易懂、易于操作,为投资者广泛使用。几乎所有股票分析系统均提供波拉挈时间数序列分析功能。

费波拉挈时间序列数中的每一个数字均为前面相邻两个数之和。即:

1,2,3,5,8,13,21,34,55,89,144,233.,377......。

自从前一个重要顶部或底部以来的每一个费波拉挈时间序列数对应的交易日可能会发生重大价格运动。需要提请读者注意的是:该序列数指示的日期并不必然发生价格转折,而是可能发生!因而投资者在临近关键日期时应特别关注市场状况是否发生改变。

在此基础上又衍生出卢卡斯时间序列数,其形成原理和费波拉挈时间序列数完全相同,只是将最前面的两个数顺序颠倒了一下,从而形成了一个新的序列数:

2,1,3,4,7,11,18,29,47,76,123,199,322......。

有意思的是,卢卡斯时间序列数与每个对应费波拉挈序列数的差值也是一个菲波纳契数序列。

费波拉挈时间序列数的实际应用其实并不像一般投资者认为的那么神秘,有些专家甚至觉得其过于简单。比如:如果一只牛市股出现小幅回调,可密切关注第三天是否探至关键支撑位(如短期均线/前平台/黄金分割位等),该处可能就是结束调整的买入位置;如果其回调时间超过6天,就要当心了,这可能是一个次级趋势级别的回调,回撤幅度可能是本轮上涨的某一个黄金分割序列数对应的位置。再比如:如果股价已经连续5日持续放量上涨,要密切关注后面量能的变化,一旦缩量可能就会发生至少是小级别的短线回调;同样,股价受利空消息大幅放量下跌时,要密切注意第5天是否形成阶段性反弹..。。

下面例子显示的是标普500指数近期走势图,如果从最近的一个高点算起,第8、13、21都对应一个重大价格转折点。下一次可以将起点挪到最近的低点重新计算后面的天数,并密切关注每一个费波拉挈时间序列数对应交易日的走势。

标普500指数近期走势图

标普500指数近期走势图以下内容总结自Donald Cassidy的《股票成交量操作策略》一书。

美股原则上没有涨跌幅限制,公司遇重大利好或利空消息公布时会导致股价暴涨或暴跌,通常当日成交量也会同时巨幅增加。在K线图上形成巨大跳空缺口或大阳线的同时,下方对应成交量也出现一根长长的柱状图。碰到这种走势时很多投资者往往会不知所措:持仓者利润短时间内暴增,是走是留举旗不定;踏空者想追又恐高,不追又恐失去大好机会,上下两难。

统计显示, 通常情况下意外消息引发的暴涨走势当天就会结束,很难延续两天以上,因为股价长期上涨需要的是真正的长线投资买盘,而不是炒利多消息引起的跟风盘。

如果成交量暴增形态出现在阶段性顶部区域(或重大阻力位置),投资者在当日即应卖出(所谓“趁着谣言买进,趁着事实卖出”)。尽管很多时候新高可能出现在第二天,但是不应指望其一定会发生。通常股价快速冲高见顶回落需要几天到几周时间才能完成整理,因为真正利多消息出现时长线投资者会耐心等待盘整或探底结束才进场。

但是要特别留意的是,如果利多消息的刺激逐渐消退,价格重新跌破第一个交易日的低点,意味着跳空缺口被回补形成了空头吞噬形态,往往意味着趋势将逆转!

同样,如果股价受重大利空影响而放量暴跌,应在第一时间即时卖出。股价下跌2-3天后不要急于进场(所谓不接飞来之刀)。如果不幸未能在第一天卖出,应该至少持仓一周等待反弹再逢高离场。有统计显示:股价携巨量暴跌时,如果大盘处于多头市场时,30%左右的股票会在第一个交易日探明低点,91%会在5个交易日筑底成功。但是如果大盘处于整理或空头行情时,则探底时间会长于5天。- 以上结论的前提条件是没有进一步利空消息出现!

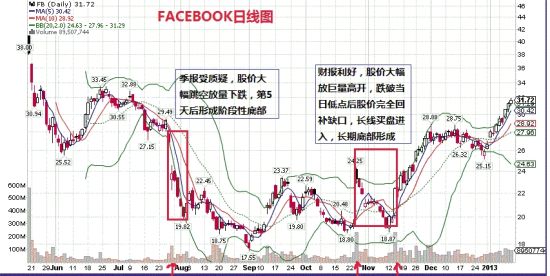

下图显示了FB在2012Q2季报公布后放量跳空大跌后的股价表现:FB用了5天时间探明阶段性底部并形成反抽。图右边同时还显示了2012Q3财报公布后的股价表现:由于移动收入增长超过市场预期,股价放巨量大幅跳空高开,但其后一路下跌完全封闭缺口。此时真正的长线投资者才趁大量内部解禁股上市的利空消息进场接货,推动股价大幅走高。同一个股票截然不同的两段走势完美验证了上述经验总结。

FB在2012Q2季报公布后放量跳空大跌后的股价

FB在2012Q2季报公布后放量跳空大跌后的股价以下内容总结自Larry Williams《短线交易秘诀》一书。

股市预测理论一般研究价格随时间的波动规律,但是Larry却基于对美国股市的统计数据提出了全新的区间转换理论,即:大盘小幅波动的区间和大幅波动的区间相互转换,大区间后产生小区间,小区间后产生大区间,周而复始形成股市整体运动。该理论研究的是价格波动周期而非时间循环周期。

该区间循环理论仅适合对大盘走势的预测,对于交易指数ETF或指数期货产品的投资者尤其有帮助。美股大盘在一到两天大幅价格波动后通常会进入整固状态,持续至少一到数天,然后再次大幅波动一到两天,再次出现数天整固行情..。。通常小幅整理的天数会多于大幅波动的天数,其比数大约为2:1。

这套理论对于短波段交易员(5天以内)和日间交易员有重大的启示意义:如果大盘已经有3天(或以上)小幅盘整,应该随时准备好资金准备迎接大行情的到来;同样,如果大盘已经两续两天大幅上涨或下跌,后面数天可能都是小幅波动行情,不宜投入大量资金。每周真正赚钱的日子通常都在股价大幅波动的那一到两天内。

市场统计资料显示:大盘指数连续三天出现大幅上涨的概率(如:道指连续三天涨幅超过100点)一年也出现不了一次;而大盘指数连续上涨10天(或连续下跌10天)的概率则为每10年才会出现1次。

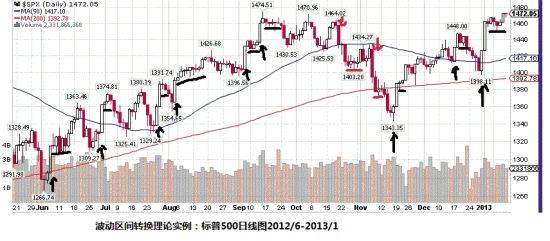

以下是标普500指数近半年来的日线图,其中箭头标示的是股价连续两天大幅波动的日子,其后数天股价均小幅盘整。充分验证了大波动区间和小波动区间循环的经验总结。

标普500指数近半年来的日线图

标普500指数近半年来的日线图