土狼的嗥叫

土狼游走四方,现今在美国乡村自我放逐。喜欢边走边写边拍。 爱美人爱山爱水爱人间情愁最爱真。一周以来的硅谷银行(Silicon Valley Bank)终于在上个周末悲壮地落幕。上个周五早上就硅谷银行和签字银行的暴雷的问题,美国财政部和美联储紧急会议后,美国联邦存款保险公司(FDIC) 迅速出手接管了这两家银行。政府高调宣布,美国的银行系统不存在系统性的风险,安慰投资者,现在已经不同于2008年的金融风暴年代,现在很安全。

从周五早晨硅谷銀行轰然崩塌,到周日晚间美国財政部发布全额刚兌政策,在这短短72个小时內,白宮、財政部、美联储和国会进行了紧锣密鼓的磋商。

虽然当时看上去是一家投资決策失误的銀行被迫倒闭,但事态的发展很快变成一場席卷整个金融市場的风暴。周日,美国监管机构关闭了地区性银行签字银行(Signature Bank),加深了市场对地区性银行稳健性的怀疑。好消息是,相比于硅谷银行,Signature Bank在各大基金中的敞口相对较小。

硅谷银行倒闭的漩涡继续在美国金融市场肆虐,周一美国多家共同基金出现重大损失,其中对硅谷银行和Signature银行有敞口的基金跌幅尤其明显。

根据数据显示,投资于美国地区银行股票的交易基金跌幅最大。而除了银行股ETF被“血洗”之外,更多金融基金和多元化基金也受到波及,出现巨额损失。

金融股基金中规模最大的Financial Select Sector SPDR ETF虽然对硅谷银行敞口较小,但其重心投在银行股等金融股上,因受市场情绪牵累,自上周四起连跌三日,周一又下跌3.95%。

而专注于区域性银行的共同基金更是血流成河。根据截至上周三的数据,硅谷银行是标普旗下基金SPDR S&P Regional Banking ETF的最大持股,占其投资组合的2.3%。该ETF也因此在周一下跌12.31%,自上周四以来累计跌幅已经达到23%。

另一支交易基金iShares US regional Banks ETF也有类似的风险敞口,截至上周三,其3%的基金投资于硅谷银行,这也让该ETF在硅谷银行爆雷后累计下跌超过25%,周一狂跌14.42%。

此外,主动管理基金中也有大量的基金投资于硅谷银行。贝莱德的BlackRock Future Financial and Tech ETF对硅谷银行的敞口达到4.03%。该ETF在周一下跌近6%,三个交易日平均日跌幅超5%。

投资于中型公司的多元化股基Diamond Hill Mid Cap自上周四以来已下跌超11%,另一支多元化基金Franklin Mutual Beacon自上周四以来下跌近6%。

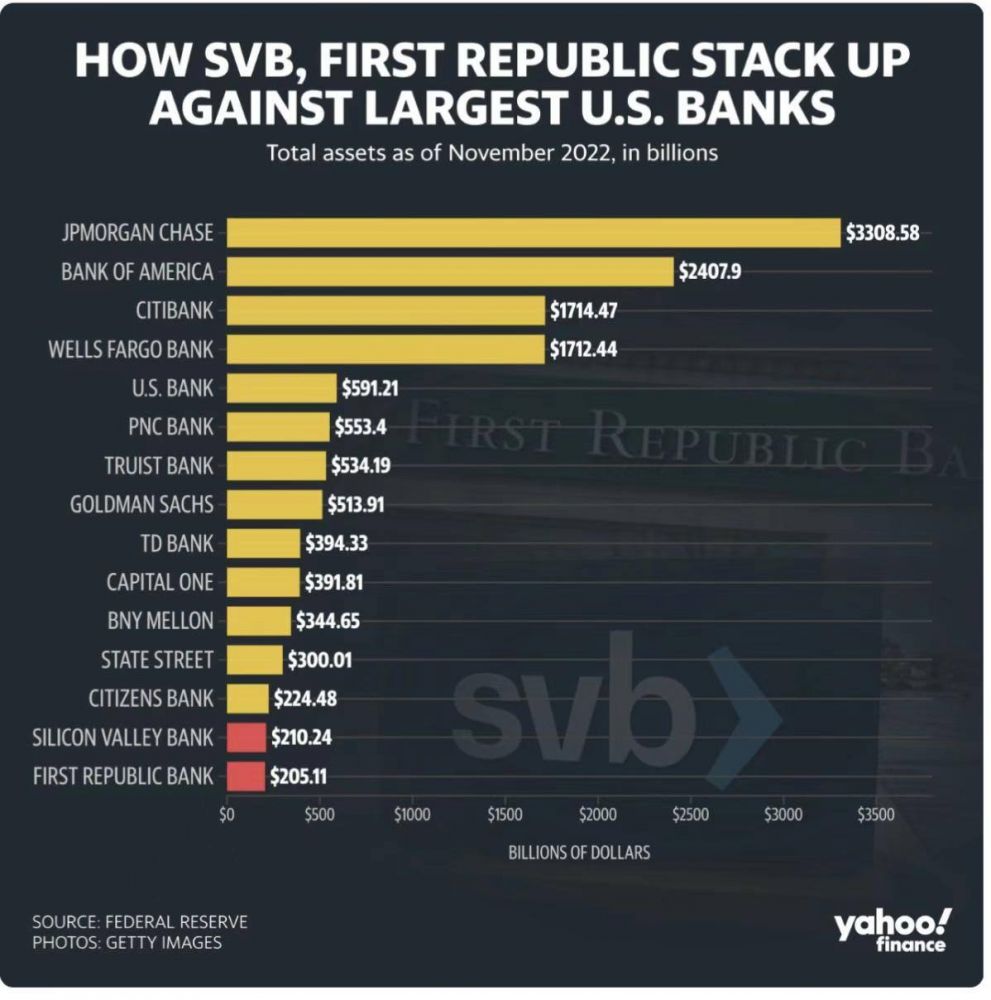

而本周一(3/13),银行板块继续被狂抛。第一共和银行一日跌幅达到61%。美国第二大商业银行美国银行(Bank of America)这几天累计跌幅超15%。银行金融板块可谓是被血洗。

货币和金融是建立在信心上面的,离开了faith,货币就不过是废纸一样。记得美国前总统尼克松曾经骄傲地说,美国经济太强大了,到了坚不可摧的境界。事实上,在多次周期性的危机后,清醒的人应该不会再如此盲目自信。

昨天(3-13)拜登总统在发表稳定市场的讲话时,很牛X地说硅谷银行的储户可以取出全部的钱。但同时他也说,投资者的损失是市场行为,不受FDIC保护。他接着说,这就是资本主义。

这次事件,还是让我惊了一把,虽然我没有多少资金,但对银行金融系统的信心是丧失殆尽。拜登的话和美联储/财政部还有FDIC的行动,再次给普通散户投资者甚至是储户上了一课。那就是,存在银行和其他金融公司(比如证券公司)里的钱远没有多数人想的那么稳定。

在美国的银行,支票账户和储蓄账户的开户者的账户可以得到FDIC的保险,而保额的上限是25万美元。而且,资产的计算是按开户者在某一家银行资产的总额计算。换言之,A在某银行开了3个账户,那么,三个账户的余额加起来如果超过25万美元,那么FDIC在银行倒闭时,只保证赔付到25万,超过的部分就只有自认倒霉。

这次FDIC的介入对硅谷银行和签字银行的储户是超乎寻常的优待,承诺储户存的每一元钱都会被保护。因为FDIC目前有超过1000亿美元的准备金,足以保证这两家不算大的银行的流动性。

但是,清醒的人会马上做出简单的算术,假如是美国银行,或是JP摩根银行被储户挤兑取现怎么办?FDIC完全没有足够的储备金,无法在不动用纳税人的钱的前提下,像这次救助硅谷银行和签字银行一样进行救助。那最后的结果将是有一次2008金融危机的重演,因为JP摩根和Bank of America都是大到不能倒,政府不可能不用纳税人的钱来救助。最后有时全体纳税人买单。

没有外界的救助,几乎没有任何一家银行能够经得起全部储户的集体挤兑。

更要清醒的是,即使如此次的完美救助,投资者的亏损只能是自己倒霉。这看起来也天经地义,因为愿赌服输嘛。然而,很多情况下,投资者的风险来自于被误导和欺诈。普通投资者能做的基本上分析公司的业绩,报表,从而做出投资决定。这次硅谷银行在今年3月还被“福布斯”评为2023年最佳银行,而大名鼎鼎的毕马威会计公司也完成了硅谷银行的风险评估,认为一切都很完美。硅谷银行的CEO却在银行倒闭前几天卖了持有的400多万美元的股票,他太清楚这家银行的风险。更恶劣的是,他在倒闭前,还信誓旦旦对媒体说,银行没有流动性的问题。这样的误导下,投资人基本上是被欺骗而做出的决定。但这就是投资风险,没有人会赔偿投资者。在贪婪的高管CEO面前,韭菜们都是小白。硅谷银行的股价从几年前700多美元一股到现在被清零!

下面的截图是美国银行(BoA)手机APP登录页面的一部分,估计多数人看也不看就略过了。这段文字清楚说明,投资类和保险类的产品不受FDIC的保护。记住哦:)

有些人会争辩说,投资类产品比如股票和ETF在券商那里受到SPIC的保护啊。没错,简单来说,SPIC在券商破产时会安排把破产券商持有的客户的股票转到还在运营的健康的券商那里。而对客户的保护也是最高不超过50万美元,其中现金不超过25万美元。听起来还是有保证的,除非你的资产在破产的券商的账户里超过了50万美元,那样又只能自认倒霉了。

上面美国法院的官方网站清楚写明,假如SPIC无法安排账户的转移,破产的券商会进入清算程序。

这类程序是缓慢的,清算程序首先赔付优先股的持有者,最后普通投资者能拿回多少,完全不能预测。

再说得直白一点,看看下面投资百科的网站的解释。当一个券商破产时,另一个券商“也许”会购买破产券商手上的证券。一切都是商业行为,人家可以不买;不买就进入清算程序。

普通美国的工薪阶层基本都有401K账号存在券商的账户中,比如Vanguard或者Fidelity。很多人说这样的公司不会倒,因为太大了。

我只能说,大家从前没有想到的事情发生了,比如2008年拜尔斯登和雷曼兄弟的倒闭;大家今天没有想到的事情不可能发生吗?我没有这样的信心。

豹子 2023-3-14 PI 日 写于 Virginia,USA

也就是任何银行都可能同样出事。

那么只能把钱转到其他国家才有可能逃避美债的影响,至少不是那样大的数量的美债,美债如今仍旧有60%是美国金融机构买,包括各个银行。

如今保证了你在银行的钱,也就意味你不需要一定去其他国家。但你在银行里放那么多钱,超过FDIC保险的限度,一般是为了投资。哪怕买个房子,如果付清,存钱的数量也是远高于25万的,更不用说那些几百万千万以上的用于公司日常运作的钱。

今天早上接到银行的紧急通知,任何在银行的投资产品和保险产品,都不属于FDIC保护的,这是银行尽可能撇清关系,别说我没提前告诉你。

但这会导致投资产品的转移和退出,银行会有损失是一定的。

包括这种保护存储的做法,显然是不可能大面积使用的,因为政府没那么多钱。这就要看以后破产的银行的数量和涉及的储蓄额了。

这就涉及到体量的问题。

市场经济的优点,就是它能把经营不善的公司淘汰掉。

但体量到一定程度,政府又怕把它淘汰掉会造成动荡。

于是,体量就成了不被淘汰的护身符。

所以立法者就说,咱们立一个法,不让公司体量超过一个限度。

可是我听说,(没仔细查)立这个法以后,华尔街投资银行体量慢慢又恢复到比2008年还大的程度。

“我赌。赢了,揣我腰包。输了,全国纳税人给我填窟窿。干嘛不赌?”

具体到这次两个案例,我不太清楚地方银行和华尔街投资银行有多少区别。