去年4Q在没有OPEC减产的情况下,北美库存累计下降2720万桶,相当于30万桶/天。但今年库存却增长了接近45万桶/天,剔除产量增长和进口量的变化,相当于环比需求下滑超过了40万桶/天,基本是过去几年均值的2倍。我们判断这背后主要是来自于天气的干扰。去年本应是全球拉尼娜现象影响最大的一年,对应北半球的冬季理论上会非常的寒冷,因此去年4季度几乎所有能源价格都非常坚挺。但尴尬的是今年至今其实是个暖冬,因此需求也就超预期的疲软。但从历史规律看,2季度环比1季度的消费量会有明显好转,因此每年油价的低点也往往出现在1季度。从今年的情况看,其实3月份以后油的库存增速就有了很大的缓解,而且汽油和馏分油的库存出现了较大的下降,都预示出需求端正在好转,那么供给就成为未来油价的决定性因素。我们的判断是2季度页岩油的增产幅度难以对冲OPEC的减产规模,虽然需求的好转,供需格局将转为供不应求,油价波动中枢也有望恢复至60美元/桶。

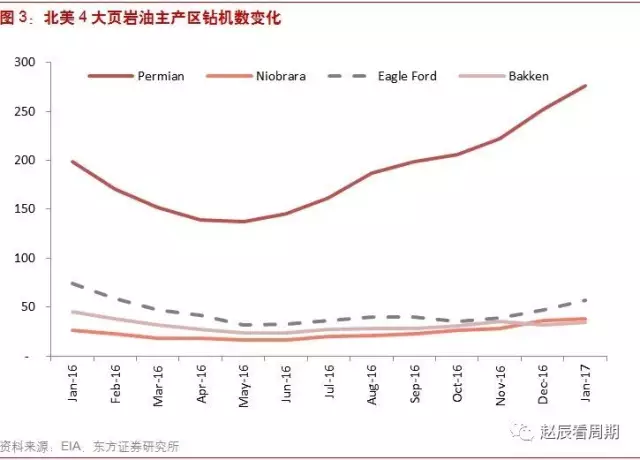

从供给端看,如果剔除OPEC减产这个不可控因素,页岩油产量能否快速扩张就成为关键中的关键。就我们分析,页岩油今年很难出现爆发性增长,预计全年增幅在80万桶/天左右,仍然无法完全抵消OPEC的减产。而且从今年页岩油增长看,几乎全部钻机和产量反弹都来自于Permian,体现出其他占60%以上的区域还没有明显的经济增产价值。而且其后油价如继续上涨,页岩油成本也会同步提升,盈利水平也不支持市场所预期的海量增长。尤其是考虑到页岩油目前债券融资非常困难,未来几年又是转债的高峰年,财务状况同样不支持大规模资本开支,具体分析如下:

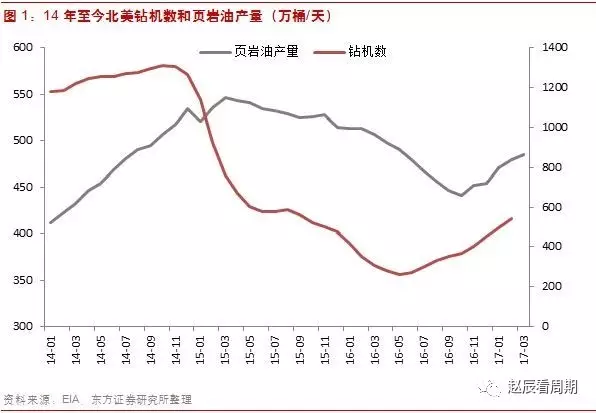

虽然16年北美钻机大幅反弹,5月至今钻机累计增长了278台,幅度高达87%。但迟至11月份页岩油产量才开始反弹,目前产量同比11月增幅为10%,远小于钻机的反弹幅度,如与去年相比甚至还下滑了接近4%,将油价下跌归因为页岩油至少从数据看并不客观。而且分区域看,几乎全部钻机增量都来自于Permian这一个产油区,其他三大产区Eagle ford、Bakken、Niobrara,甚至连钻机数都还在持续的下滑。而这三个区域即使在16年的产量占比还是高达60%,因此市场所谓的钻机反弹是否具有普遍意义本身就是一个问题。至少目前从数据看,55美元/桶的油价其实还不足以刺激北美整体性的钻机增长。而对于本轮钻机反弹的急先锋Permian盆地来说,真实情况也没有钻机数反应出来的那么乐观,5月份至今产量增速也只有13%,原因何在发人深思。

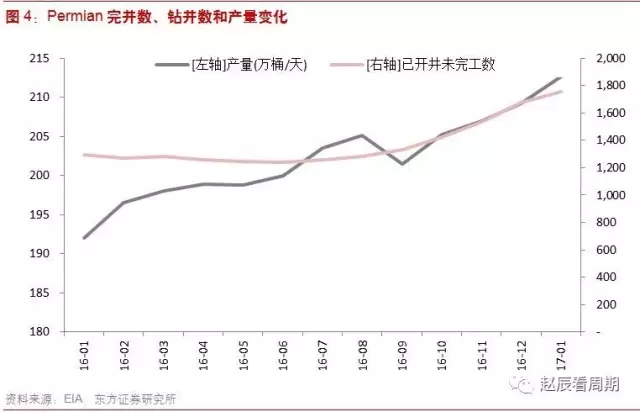

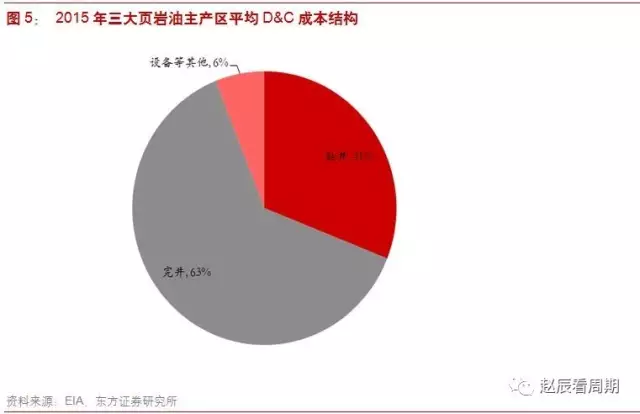

对Permian盆地来说,之所以出现前文所说的产量和钻机的背离,根源就在于DUC(即已打井未完工项目)的大幅增长。开采环节主体分为两步,首先是钻机、其后是完井,只有完井后的油井才能够出油,但恰恰就是在这个环节出了问题。Permian地区5月至今的钻井数虽然增速高达100%以上,但完井数并没有同步跟上,增速仅为55%。相应近期新被钻出来的井很多都累计成了DUC,增幅超过40%,相当于投产了大量的“烂尾楼”,产量自然难以高速增长。

相比钻井,完井的成本要高的多,一般要占到开采总成本的70%。尤其是对于储油层较厚的Permian来说(这也是其成本低的主要原因),占比尤高。那么目前油企大量打井而不完井主要原因就在于:一方面是可以利用目前钻机负荷不高,费率较低的时机,为未来储备一些潜在产能;另一方面也表明目前油价即使完井也没有什么太好的盈利,企业在储量有限的情况下(以2015年标准测算,储采比只有7年,几乎是全球各类油田最低),更希望等待油价更高时,再将产量释放出来。

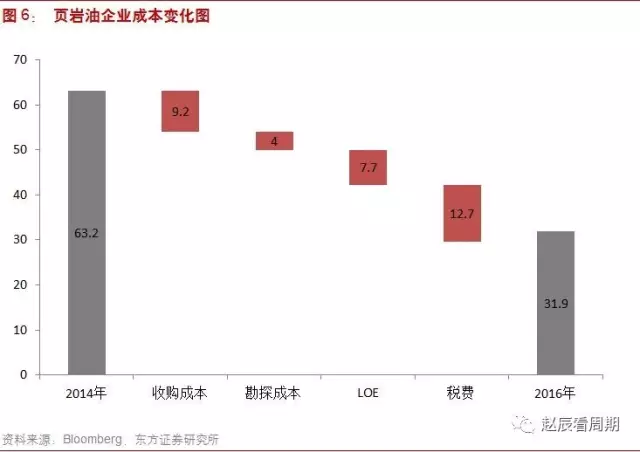

过去两年,市场预期油价反弹屡屡落空的根本原因就在于页岩油成本下降很快,远超市场预期。根据上市的33家公司统计,盈利平衡成本已从14年初的从66美元/桶降至16年最低的30美元/桶左右,降幅都超过了腰斩,这也是市场预期页岩油产量将随着油价上涨出现海量增长的主要依据。如果页岩油能够一直维持如此低的成本,在目前油价下确实没有理由产量不大幅增长。但存在必有其合理性,企业迟迟不扩产的根源还是在于目前油价下,页岩油的成本还不具备很好的盈利性,无法刺激全部产能都开始大规模扩产。而背后的原因就在于页岩油成本和油价其实高度相关,随着油价的上涨,成本其实也是同步提升。

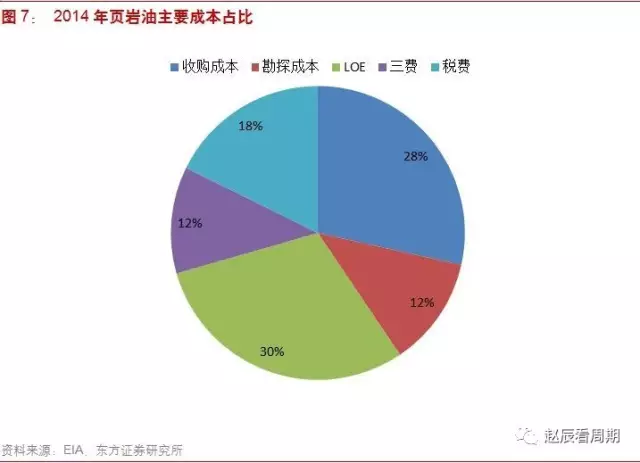

页岩油成本主要包括土地购买、勘探成本(主要为钻完井)、LOE(lease operating expense,即采油费用)、三费和税金(分为收入税和所得税),具体占比见下图。过去几年,得益于技术进步带来的油井性能提升、油田结构调整(非核心地区进入核心地区)、以及周期性成本的下降(油服费率和设备支出下降),页岩油成本确实大幅下降。但展望未来,上述因素除了技术进步以外,恐怕都将出现逆转。尤其是周期性的成本下降因素其实完全取决于油价,油价下跌时,这部分成本固然会大幅下滑,但上涨时也同样会呈现顺周期变化。因此未来我们判断如果北美WTI油价波动中枢恢复至60美元/桶时,成本也会相应上涨至47美元/桶。

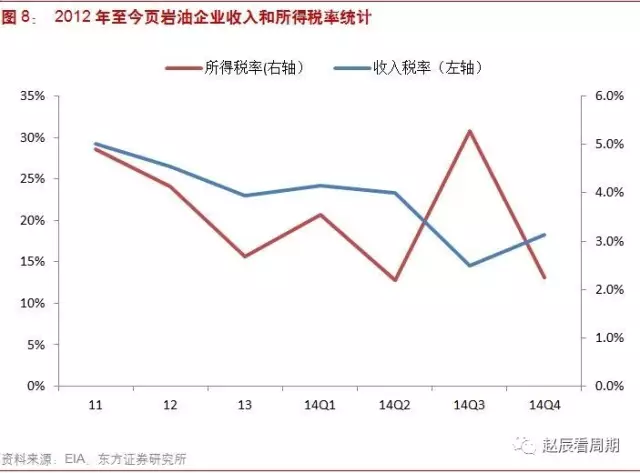

页岩油成本中和油价相关的首先是土地收购成本,在美国矿权购置合约主要有两种方式,一种是直接购买在规定期限内的土地使用权(一般为10年),或者以产量的15%-25%作为地租支付给土地所有者。后者成本直接和油价相关,前者的变化往往也取决于对未来油价的预期。其次是税金,美国各大产油州一般都会对油田征收收入税,例如北达科他州和德州的生产税金分别为油价的8.25%和9%左右。从过去几年,所有33家上市企业的综合税率看,基本为3.3%左右。所得税则取决于企业盈利,在15年以前,企业普遍盈利阶段,税率一般在15-25%之间。但其后由于全行业的巨额亏损,财报中的所得税往往为负值,参考价值不大,但整体上也是和油价高度相关。

过去两年,下降最为明显的是勘探成本和LOE,降幅都接近腰斩。一方面是由于油企集中开采高产井和技术进步带来的开采效率提升,单井产量提高至579桶/天,同比增长高达25%;另一方面则由于油服费率也下降了接近30%。长周期看油服费率和油价也是高度相关,但一般滞后一年左右。以目前每个月30台左右的钻机反弹幅度,预计18年底就可以恢复至前期顶峰值的1000台以上。而后续服务以压裂砂为例,预计18年行业开工率也将恢复至历史峰值,未来的费率上涨已经是大概率事件。并且油服行业的低迷也带来了裁员潮,从业人数接近腰斩。未来如果上游开始扩张,相比设备随开随用,人员重新雇佣恐怕更为滞后,这也会进一步推动油服供需紧张和费率上涨。

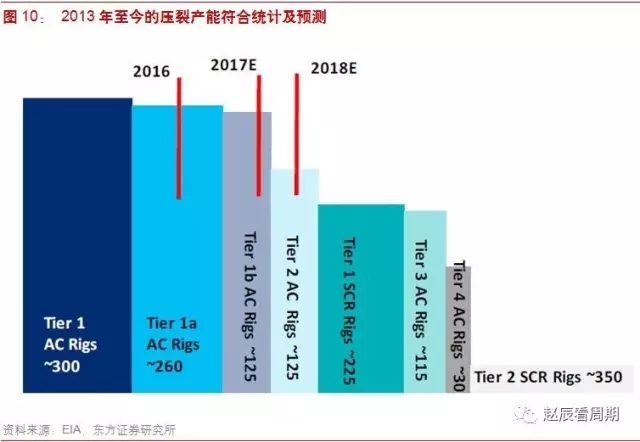

对于单井产量提升,继续依靠集中开采“Core of Core”高产井的增产空间也不是很大,其实从去年2季度开始,LOE成本已经停止了单边下滑趋势。而且随着钻机负荷的提升,优质钻机占比也会下降,这也就进一步提升成本。美国现有的钻探设备储量中有300台的tier 1优质钻机(日产量高);剩下的部分有250台是有条件可以花费少量代价升级的tier 1a,这部分在2017/18年可以全部完成改造;剩下的125台是没有条件改造的tier 1b。所以到18年开始,增长的油气需求只能依靠tier 2/3/4这部分质量欠佳的钻机。因此我们预计18年以后,单位成本持续下降的趋势将会被扭转,但扣除技术进步的影响,预计对成本的影响在10%左右。

结合我们前文分析和全部33家页岩油企业在过去几年财报披露的成本分拆,我们测算出不同油价假设下页岩油的成本。如果以60美元/桶为例,对应成本为47美元/桶,则IRR为12%所需的实现油价为57美元/桶。基本上在各个油价假设下,页岩油都可以维持生产,但利润也并不是特别可观,通俗说就是“油水”并不大。所以市场预期的海量增长,我们判断并不现实,恐怕更多的还是温和的复苏,上述成本测算的具体假设如下:

1. 土地收购成本以权益油占比20%为测量标准;

2. 单井产量增长在18年以后将趋于缓解,对应勘探开采和LOE成本将主要取决于油服费率的变化,基本上和油价同步;

3. 销售和管理费用维持过去3年的均值3.3美元/桶和3美元/桶,财务费用由于融资需求提升和利率升高,将维持过去3年的上涨趋势,提高至3.5美元/桶;

4. 收入税率为过去几年均值的3.3%,所得税率为20%;

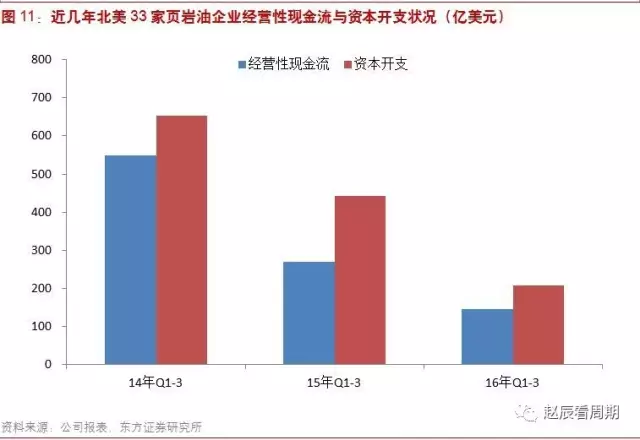

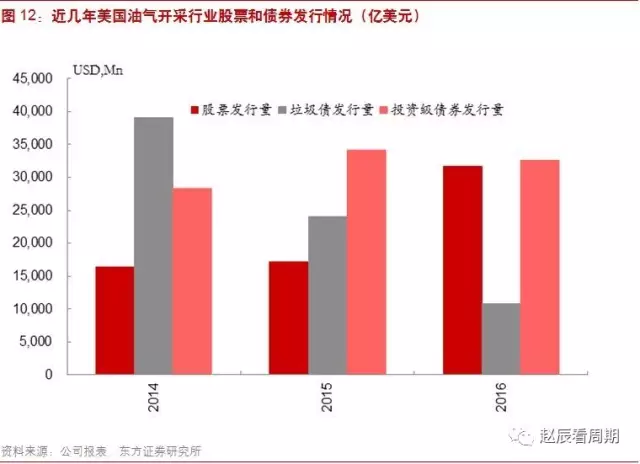

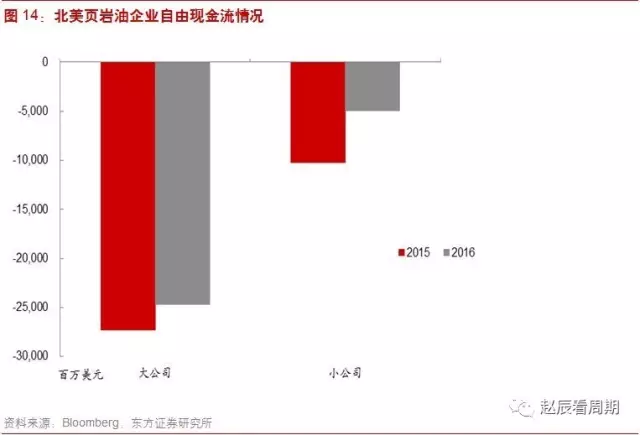

除了成本端不支持在现有油价大幅扩产以外,更为现实的问题就是页岩油企业的资金状况也不具备太强的资本开支能力。我们统计的33家页岩油上市企业中15、16年的前三季度经营性现金流分别为269.7亿美元和145.1亿美元,远小于同期资本开支的441.8亿和207.93亿,资产负债表正在不断的恶化。这也导致14年以前油气行业最为常用的垃圾债融资变得非常困难,规模累计缩水了接近70%。以至于在16年初油价绝对低位时,上市公司被迫大量通过股权融资缓解债务压力,股权融资规模增长了近一倍,可以说放弃的都是“带血的筹码”。

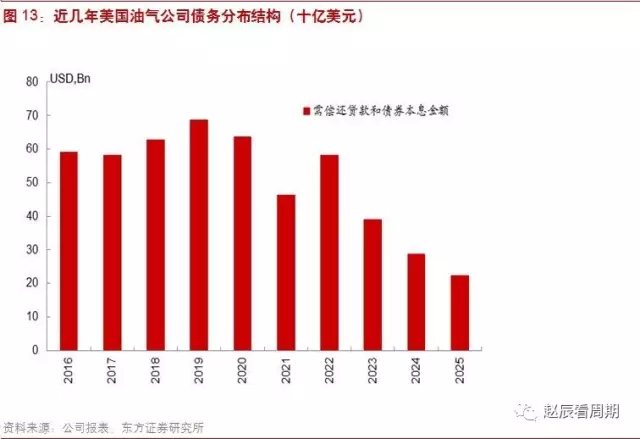

展望未来,2017-2022年将是页岩油企业的还债高峰年,每年平均在550亿美元以上。虽然16年企业自由现金流有所改善,但仍未转正,还在继续净流出,还债压力不容乐观。未来盈利的改善恐怕会首先用来修复资产负债表,其后才能扩张资本开支。因此油价上涨到产量扩张的传导,受制于融资能力的限制,会比想象的更为缓慢。

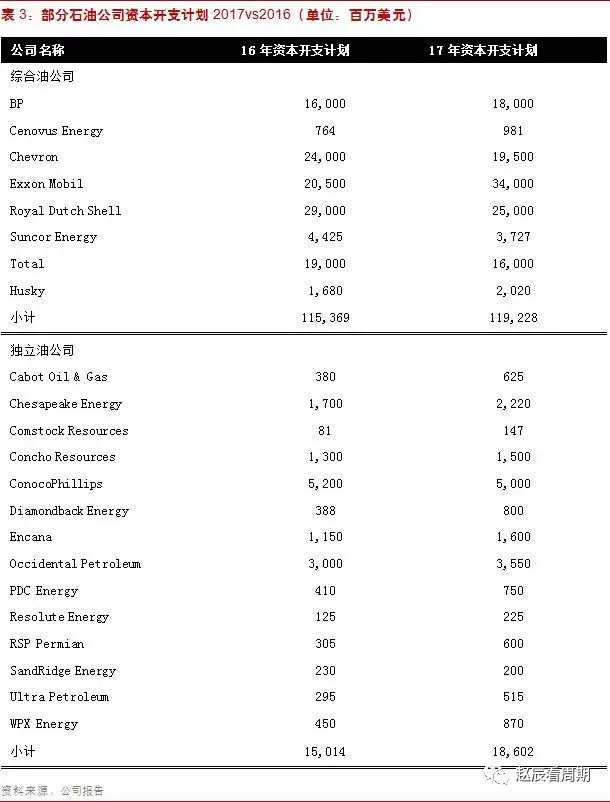

从已经公布17年资本开支计划的公司来看,资本开支虽有所扩大,但产量占比最大的综合石油公司增幅只有4%。增幅较大的主要为更为激进的独立石油公司,幅度为24%,可仍远低于15年的水平。此外,资本开支增加到产量释放仍有一个时间差,因此除非油价未来大幅上涨,导致单纯靠盈利积累就可以大规模扩产,否则预计2017年美国原油产量大幅上升就并不现实。