对于多数华人家庭SSB所占比例不大,因此许多朋友认为没必要像美国多数家庭那样尽量早领(62岁开始)。前文中讨论过,如提前退休夫妻从62岁开始领取SSB其实是个不错的选择。

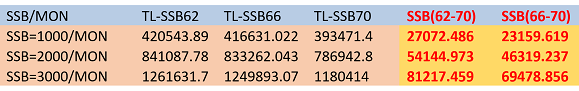

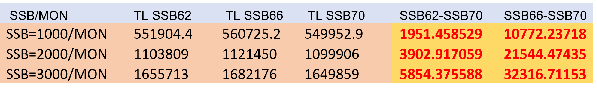

设每月SSB =1000, 2000,3000的话,回报率5%且能活到86岁时,62岁早领会分别多拿,27K,54K和81K(表1中第5列),这里SSB62 和SSB70 代表 62与70岁起领SSB到某岁时的总积累值。但是有的网友认为86岁是美国亚裔男女平均寿命(既亚裔男84和女88岁的平均值,这比美国男76和女81要高),而实际平均寿命可达90岁, 故而70岁领取SSB可能会好些(既SSB62 < SSB70)。但是以下表2中数据表明,5%的回报率即使能活到90岁的话,也还是早领好(或SSB62 - SSB70还是正数)。也就是说,如每月SSB =1000, 2000,3000美元,62岁领取SSB的总额会比70岁领取要多出近2K,4K和6K(夫妻俩人近4K,8K和12K)。

由于早领取SSB可以,1.少动用可被子女继承的个人退休计划的储蓄,2. 少承担高龄带来风险(高龄活动而受伤,高龄自驾,外出意外摔倒,骨折或感染等导致的死亡),3. 少承担外来意外事故的风险(乘坐飞机,火车,汽车,轮船失事或事故和其它的天灾人祸),故而夫妻不用等到70岁,而是早领SSB落袋为安。

表1:5%回报,活到86岁。每月SSB=1000-3000美元的话,SSB62,SSB66和SSB70总积累分别为:420-1262K;416-1250K;394-1180K(下表中2-4列)。另外62岁和66岁领SSB比70领SSB分别多出27- 81K和23-70K(见下图最右边两列)。如夫妻两人同时62岁领SSB就会翻倍为:54 -162K和46-140K,这是62岁比70岁领取SSB所多领部分的总额,也是因此而少动用个人计划储蓄的总额(如401K/403B/457B/IRA等)。因为SSB类似PENSION或者ANNUITY是不可传承给下一代,人去世后就停了。因此如果条件可以,应该早领和多用SSB少动用个人储蓄 (直白一点就是留给UNCLE SAM还是留给孩子)。

表2:5%回报,活到90岁。每月SSB=1000-3000美元的话,SSB62,SSB66和SSB70总积累分别为:552-1656K; 569-1682K;550-1650K(下表中2-4列)。同样,62岁和66岁领SSB比70领SSB分别近多出2K- 6K和11K-32K(见下图最右边两列)。同理,如夫妻两人同时领SSB就会翻倍为:4K – 12K和22K-65K。也就是说,即使活到90岁62岁早领SSB也还是不错的选择。

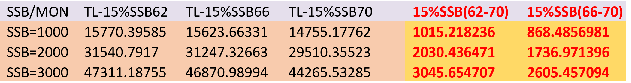

除此之外,早领SSB还有个好处是IRS最多只对85%SSB征收税收。每年由于这免征的15%的SSB的税收(且定义为:“15%SSB”=.15 X SSB X税率)产生的滚动效应也是不可小觑, 这与个人退休计划中的TAX DEFERRAL滚动成长的道理一样。如果领取SSB使得收入进入25%的税率区,表3和4的数据是基于同样假定条件(5%回报,活到86和90岁)。

表3:假定5%回报,税率为25%,能够活到86岁,从62,66和70 岁起所减免15%SSB的税收(15%SSB=.15X SSBX .25)所产生总积累分别为:16-47K;16 – 47K; 15K-44K(下表中2-4列). 下表最右两列表明62和66岁比79岁领取SSB因减免15%的税收而多产生的积累分别为:1K-3K与0.9K-2.6K,夫妻两人则翻倍 (2K-6K与1.8K-5.2K)。加上前面表1中SSB本身部分,夫妻62或66岁比70岁多领取SSB为:56 – 168K 或 48- 145K.

表4:假定5%回报,税率为25%,能够活到90岁,则62,66和70 岁起减免15%SSB的税收(15%SSB=.15X SSBX .25)所产生总积累分别为:17-51K;21 – 63K; 21K-62K (下表中2-4列). 下表最右两列表明62和66岁比79岁领取SSB因减免15%的税收而多产生的积累分别为:0.0K与0.4K-1.2K,夫妻两人则翻倍。加上前面表2中SSB部分,夫妻62或66岁比70岁多领取SSB为:4K – 12K和23K-67K的范围。不同的是,90岁时只有66岁领SSB,会受益于其免征15%的SSB的税收(最右边一列)。

简言之,老留们原则上退休后即可领取SSB。但如下有些细节可供参考:

1. 如果一对老留夫妻62岁退休后都不工作的话,可以不必等到70岁领取SSB。62岁即可开始领SSB,这样可以少动用个人计划中的储蓄。

2. 如果一对老留夫妻62岁退休后,其中一位继续工作。不工作的那位62岁领取SSB,而工作的那位66岁领SSB。因为66岁前有工作收入,IRS是要减SSB的。 在62-65岁期间超过收入限额16,920美元部分,每2元收入SSB降低1元; 过65岁后超过收入限额44880美元部分,每3元收入SSB降低1元;满66岁以后,SSB不减。

3.如果一对老留夫妻62岁退休后,两位都继续工作。夫妻两66岁领取SSB,其原因同上, 既避免IRS减SSB。不必等到70岁领取SSB, 因为即使活过90岁,66岁领SSB依然比70岁领好,并受益于SSB和其税收减免部分的双重积累。

4. 如果一对老留夫妻66岁退休后,即可马上领取SSB,与两位是否继续工作无关。同样,即使活过90岁,66岁领SSB依然是比70岁时领好,受益于SSB和税收减免的双重积累。

5。从寿命上讲,能够活到86岁选62岁早领取为好,而可活过90岁的可选66岁领取。两这者都比70岁领SSB好。

上面计算中使用SSB的85%被征税,而有的网友认为可以通过收入的合理配置,使得“其他收入”(INCOME)减少,以至于只有SSB的50%被征税。因为IRS对于COMBINE INCOME(CI)<32K时,对SSB免于征税;CI=32K-44K之间50%的SSB被征税; CI>44k时,85%的SSB被征税。这里CI= 其他收入+SSB/2, 不等于税前的收入(=INCOME + 0 or 0.5xSSB or 0.8xSSB, 取决于CI)。

如本文开头所说,对于多数华人家庭SSB占总收入比例不大,多数家庭会容易达到85%的SSB上限。下面讨论大概多少“其他的收入”可以使得SSB进入最大征税额。

假如,3对夫妻每年SSB分别为50K(2080/月/人),40K(1677/月/人),30K(1250/月/人)的话, 只要他们“其它收入”分别超过62K,57K和42K就进入85%的SSB上限征税范围(到达85%的SSB的INCOME估计公式:INCOM= SSB/2+37K, SSB>7K)。这3个退休家庭被纳税总收入分别达到,105K,91K和67.5K (=INCOME + 0.85XSSB), 而实际收入多些为: 112K,97K和72K(=INCOME+SSB)。

同样3对夫妻每年SSB为50K(2080/月/人),40K(1677/月/人),30K(1250/月/人),SSB不被征税的“其他收入”上限为(或者进入50%的SSB纳税的收入下限): INCOME= 7K,12K和17K (计算公式:INCOME = 32K – SSB/2,SSB<64K). 这也是可征税部分 (SSB免征)。但是这3个退休家庭的总的被纳税收入为: 7K,12K和17K (=INCOME), 而实际总收入为:57K,52K和47K (=INCOME + SSB)

介于上面两者之间(上下限),则为对50%的SSB征税范围。例如,第一对夫妻的SSB= 50K/年, 当“其它收入”INCOME= <7K,7K – 62K和 >62K时,IRS分别对SSB的 0%, 50%和 85%征税. 换句话说, 这对夫妻的若不想SSB被征税,”其它收入“要少于7K,要想一半的SSB(25K)被征税,“其它收入“要控制在7K-62K之间。当超过了62K, 就达到SSB最大被征税额(42.5K). 可见对于SSB= 50K以上的中上阶层华人家庭(SSB与个工作收入相关),想要控制其它收入在7K-62K之间较难,对50%的SSB征税范围的可操作性不大。而SSB=30K的中或下阶层的家庭,可控收入在17K – 42k 之间(这样的家庭税前总收入在47K-72K之间),这或许有操作的空间。

相关链接:

闲聊退休(4):夫妻70领社安金未必是最佳选择

闲聊退休(3):中上层收入者医保费会大幅增加

|